Льготы по подоходному налогу в пользу мужа

Затрачивая средства на обучение, лечение, инвестиции или недвижимость, не все знают, что могут воспользоваться правом на получение компенсации за внесенный ранее в бюджет подоходный налог. Его размер не может быть больше суммы, выплаченной в виде НДФЛ за определенный период времени. То есть при внесении в государственную казну 100 тыс. рублей налогоплательщик за этот же отчетный год может претендовать на возврат такой же суммы. Кроме того, имеются ограничения по суммам, которые зависят от направления использования средств. Именно поэтому важным является вопрос, можно ли получить компенсацию при отсутствии доходов? Имеет ли право один из супругов получить вычет за другого?

Может ли муж получить налоговый вычет за жену, если она не работает

Налоговый вычет

Если гражданин является налогоплательщиком и со всех получаемых доходов выплачивает в бюджет 13% налога, то государство предоставляет ему право на получение ранее внесенной им суммы в виде НДФЛ.

Существуют следующие основные виды вычетов:

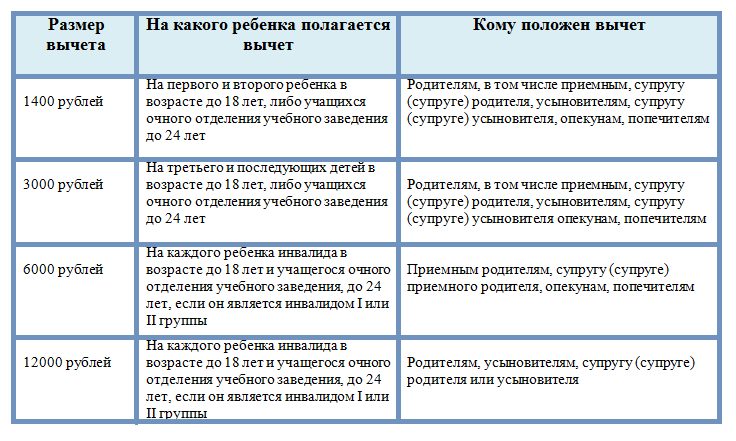

Стандартный

Данный вычет предоставляется только определенным категориям граждан, перечень которых приведен в НК РФ статье 218:

- на 3000 рублей ежемесячно уменьшается налоговая база для лиц, ликвидировавших последствия взрыва на Чернобыльской АЭС, для инвалидов, ставших таковыми в результате участия в различных боевых действиях, для ликвидаторов других радиационных аварий;

- на 500 рублей за каждый месяц происходит уменьшение налогооблагаемой базы Героям Советского Союза, участникам боевых действий, инвалидам 1 и 2 групп, а также детства;

- гражданам, имеющим у себя на иждивении детей, происходит снижение налогооблагаемой базы в зависимости от количества иждивенцев: на 1-ого и 2-ого ребенка уменьшение производится на 1400 рублей на каждого, на всех последующих – на 3000 рублей. Если ребенок является инвалидом, то данный вычет возрастает до 12000 рублей. Имеется ограничение в сумме доходов, начисленных с начала года. Вычет применяется только если полученные заработки составляют менее 350 тыс. рублей. Как только сумма доходов с начала года переваливает через данный рубеж, уменьшение налогооблагаемой базы прекращается. Стандартный вычет могут получать оба родителя одновременно, или по желанию двойной вычет начисляется одному из них.

Существует несколько видов налоговых вычетов

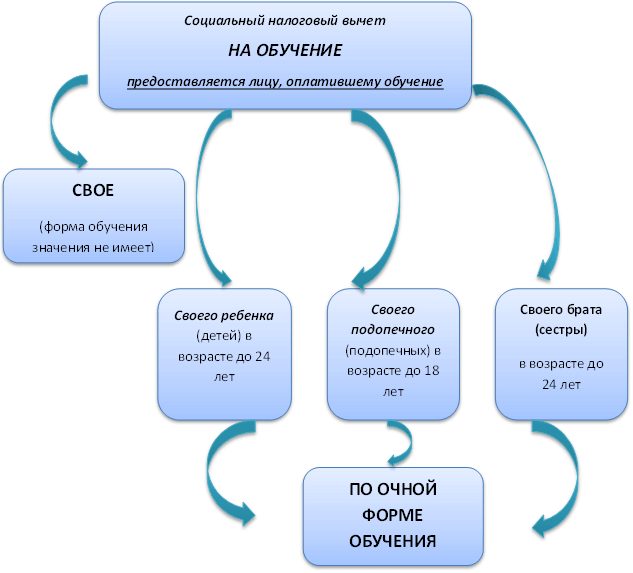

Социальный

Предоставляется данный вычет при использовании денежных средств налогоплательщиком на следующие цели (статья 219 НК РФ):

- обучение. При оплате учебного процесса за близкого родственника возвращается налог с суммы, не превышающей 50 тыс. рублей. Если оплата обучения производится за себя, то сумма составляет 120 тыс. рублей;

- лечение. Сумма в 120 тыс. рублей является предельной при оплате лечения как собственного, так и своих ближайших родственников. Также сюда относится и покупка медикаментов в соответствии с установленным списком;

- благотворительность. При перечислении средств благотворительным организациям происходит возмещение суммы ранее внесенного подоходного налога. Имеется ограничение: возврат предоставляется только на сумму, не превышающую 25% от общего годового дохода налогоплательщика;

- пенсия в НПФ. Сумма, вложенная в будущую пенсию, подлежащая возврату не может превышать 120 тыс. рублей;

- накопительная пенсия. Возврат НДФЛ также осуществляется на сумму не более 120 тыс. рублей.

Структура социального налогового вычет

Инвестиционный

Предоставляется гражданину, участвовавшему в операциях с ценными бумагами.

Имущественный

Предоставляется однократная сумма за всю жизнь при покупке или продаже недвижимого имущества.

| Операция с недвижимостью | Предельная сумма расхода (руб.) | Сумма возврата (руб.) |

|---|---|---|

| Покупка | 2 000 000 | 260 000 |

| Проценты | 3 000 000 | 390 000 |

| Продажа | 1 000 000 | Снижение налогооблагаемой базы |

Имущественный вычет

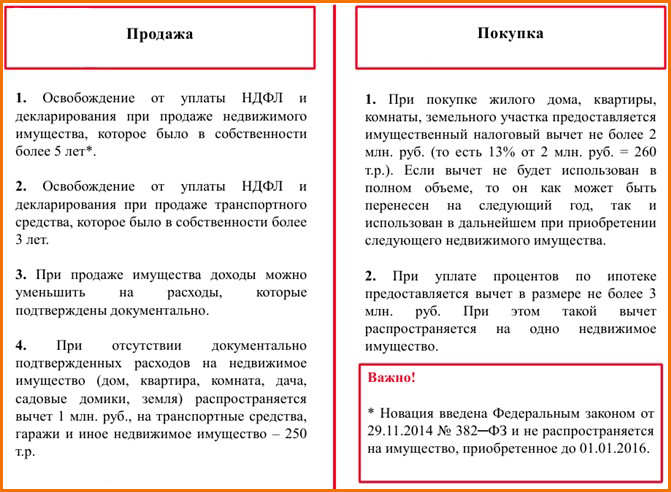

Каждому налогоплательщику, кто приобретает недвижимое имущество, государство предоставляет возможность вернуть определенную сумму выплаченного ранее подоходного налога. Причем покупка может производится как за счет собственных средств, так и с привлечением кредита.

Имущественный налоговый вычет

Размер

Законом установлена сумма ограничения в 2 млн. рублей. 13% от данной величины налогоплательщик имеет право вернуть и то только раз в жизни. Разрешается использовать данную возможность на несколько объектов приобретаемого недвижимого имущества. Например, если налоговая компенсация при покупке загородного дома была использована на сумму в 1,3 млн. рублей, то остаток в 700 тыс. рублей можно применить при приобретении квартиры или комнаты.

Кто может оформить

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам. Тем, кто не перечисляет налоги в казну государства, вычет не полагается. Гражданин также должен сохранить за собой право на вычет, то есть важно, чтобы он не воспользовался им ранее в полной мере.

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам

Документы

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить следующий пакет документации:

- паспорта собственников;

- справка о всех видах доходов и внесенных суммах подоходного налога с них;

- 3-НДФЛ;

- запрос на вычет;

- договор о приобретении недвижимости;

- бумаги об оплате;

- госрегистрация жилья в Росреестре.

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить пакет документов

При приобретении жилой недвижимости в кредит потребуется ипотечный договор и справка из банка о внесенных выплатах.

Если родители собираются претендовать на налоговую компенсацию за ребенка, то необходимы документы о его рождении.

Способы приобретения имущества

Возможно несколько вариантов приобретения супругами жилья.

Классификация оснований (способов) приобретения и прекращения права собственности

Совместная собственность

Под совместной собственностью понимается такое приобретение жилья, когда отдельных долей при владении квартирой не выделяется и супруги имеют равные права на распоряжение ею. При этом государственное свидетельство на недвижимость выдается общее.

Если жилье приобреталось как совместное имущество, то каждая из сторон имеет равные возможности на возврат налога с доходов. При этом согласно законодательству (Письмо МинФина РФ №03-04-05/18320 от 29/03/2017 года) расчет налогового вычета может производиться в любых долях по договоренности между сторонами.

В качестве примера возможно рассмотреть несколько вариантов покупки недвижимости.

Муж и жена купили квартиру стоимостью 3 млн. рублей. Распределение вычета будет зависеть от времени, когда была зарегистрирована квартира: до или после 01/01/2014 года.

До 01/01/2014 года вычет закреплялся за объектом и поэтому даже при затратах, превышающих 2 млн. рублей, можно было рассчитывать только на предельную сумму согласно законодательству. Причем долевую компенсацию супруги могли перераспределять между собой в любых отношениях. При принятии решении о равных суммах возмещения налога каждый смог получить по 130 тыс. рублей. Более претендовать на налоговый вычет никто из супругов не имел право.

Наиболее выгодным был вариант, когда вычет распределялся в отношении 100:0. В этом случае один из супругов получал максимально возможную сумму в 260 тыс. рублей, а у другого оставалось право на возмещение налога на следующий объект недвижимости.

Наиболее выгодным вариантом налогового вычета на имущество считается распределение в отношении 100=0

После 01/01/2014 года при равном распределении долей возврата налогового вычета каждый мог воспользоваться суммой в 1,5 млн. рублей и получить на свой счет по 195 тыс. рублей. Общая сумма возврата для семьи в этом случае составляет 3 млн. рублей.

При оформлении квартиры в общую собственность семья может принять решение о том, что сумма возврата должна быть компенсирована только мужу, так как жена в течение последних лет не имела собственного заработка. Сумма возврата составит 2 млн. рублей. На счет супруга будет перечислено 260 тыс. рублей.

Важно! Для установления размера возврата имущественного вычета требуется оформление дополнительного заявления (здесь вы можете скачать образец заявления на получение имущественного налогового вычета) о перераспределении долей налогового вычета. Его должны завизировать оба супруга. Подается документ одновременно с формой 3-НДФЛ при обращении в налоговую инспекцию. Данный документ оформляется один раз на один объект недвижимости.

Образец заявления о распределении имущественного налогового вычета между супругами

Документ о перераспределении налогового вычета следует оформлять при наличии следующих причин:

- у одного из супругов отсутствует какой-либо официальный заработок, поэтому реализовать право на возврат может только работающий член семьи;

- жена имеет маленький размер зарплаты. Возврат НДФЛ с небольшой суммы будет производиться длительное время. Быстрее можно вернуть деньги в семью, если по максимуму будет произведен возврат подоходного налога мужу, имеющему больший доход;

- в планах семьи находится покупка еще одного объекта недвижимости. Необходимо оставить право на компенсацию в полном размере на новое жилье.

Долевая собственность

Такой вид собственности подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества. При этом каждому из них выписывается отдельное свидетельство на право владения.

Долевая собственность подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества

При оформлении долевой собственности на приобретаемую квартиру следует рассматривать возврат имущественного вычета относительно того, когда произошла регистрация жилья в Росреестре: до или после 01/01/2014 года. За более ранний период возврат закреплялся за объектом недвижимости. В настоящее время вычет оформляется не на имущественный объект, а на конкретного налогоплательщика. Именно с этим связано главное отличие. До 01/01/2014 года максимальная сумма расходов, на которую начислялся вычет, ограничивалась 2 млн. рублей вне зависимости от количества собственников. С 01/01/2014 года сумма затрат, связанная с расчетом компенсации, напрямую зависит от числа владельцев новым жильем.

До 01/01/2014 года, например, оплатив 3 млн. рублей за сделку с квартирой и имея доли 2:1, супруги могли оформить вычет в той же пропорции, но только на предельную сумму в 2 млн. рублей: 1,3 млн. рублей и 0,7 млн. рублей.

С 01/01/2014 года согласно законодательству ограничение по вычету закрепляется не за недвижимостью, а за налогоплательщиком. При аналогичной ситуации вернуть супруги смогут налог со всей стоимости (3 млн. рублей): 2 млн. рублей с мужа и 1 млн. рублей с жены.

Важно! При оформлении собственности как долевой перераспределить возврат налогового вычета между супругами нельзя. Воспользоваться этим не получится даже если один из супругов уже полностью или частично воспользовался своим правом ранее.

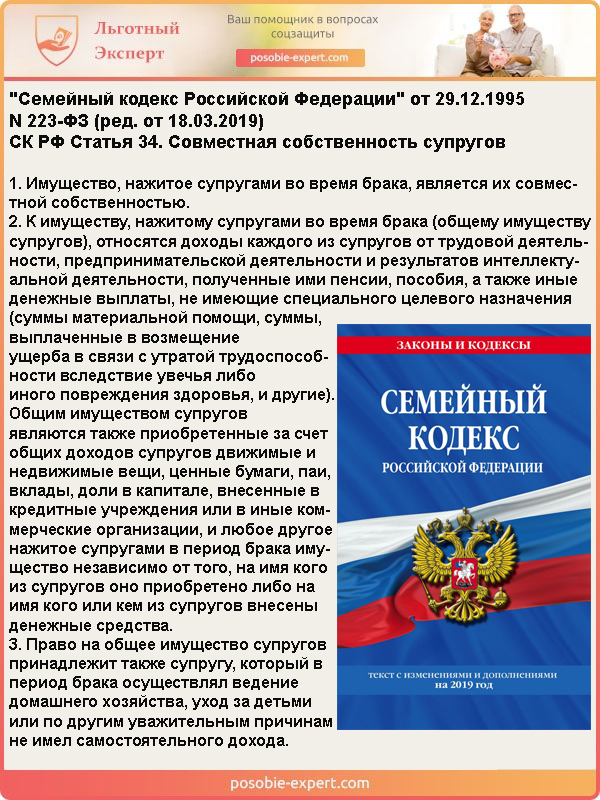

Оформление собственности на одного

Семейный кодекс РФ N 223-ФЗ. Статья 34 «Совместная собственность супругов»

При отсутствии брачного контракта по статье 34 СК РФ все имущество, появившееся за время брака, считается совместным. Поэтому в данной ситуации правом на возврат подоходного налога может воспользоваться любой из супругов в долях, которые будут согласованы ими совместно. Если заявление о перераспределении частей компенсации подоходного налога не будет оформлено, то по умолчанию такое право в 100% объеме предоставляется единоличному владельцу.

Оформление вычета на проценты

Каждый из супругов может воспользоваться правом на получение вычета за внесенные проценты по кредиту в размере 3 млн. рублей. Доли возмещения суммы могут быть распределены. Причем каждый год размер этих частей может меняться по желанию супругов.

Следует знать, что возмещение подоходного налога за внесенные банку проценты остались привязаны к объекту покупки. Поэтому перенести не до конца реализованное право в размере 3 млн. рублей на другую приобретаемую недвижимость не получится.

Оформление вычета за детей

Оформление вычета за детей

При оформлении в долевую собственность не только супругов, но и детей законодательно предоставлена возможность получить за них положенный вычет. Например, при покупке квартиры за 3 млн. рублей и распределении долей между членами семьи равными частями либо отец, либо мать ребенка могут получить долю вычета за своего ребенка. Каждый получит на свой счет следующие суммы компенсации:

- отец: 2 000 000 / 3 * 13% / 100% = 86 667 рублей (только своя доля);

- мать: 2 000 000 / 3 * 2 * 13% / 100% = 173 333 рублей (своя доля и ребенка).

Важно! После наступления совершеннолетия ребенок сможет также воспользоваться правом на получение вычета по подоходному налогу (письмо МинФина №03-04-05/50743 от 03/09/2015 года). Реализованная ранее родителями такая возможность в зачет не пойдет.

Налоговый вычет при продаже

На размер налогового вычета при продаже недвижимости зависит срок владения ею. Если жилье было приобретено менее 3-х лет назад (для имущества зарегистрированного до 01/01/2016 года) или менее 5 лет (для жилья, купленного после 01/01/2016 года), то продавцу придется оплачивать 13% с суммы вырученного дохода. При этом законодательно разрешается уменьшить налогооблагаемую базу на 1 млн. рублей. Следует учитывать, что при продаже долевой собственности каждый из владельцев претендует на ту часть от 1 млн. рублей, которая соответствует размеру его доли.

Налоговый вычет при продаже недвижимости

Например, квартира была оформлена супругами во владение долями в отношении 2:1. С момента ее покупки не прошло 3-х лет. Жилье было куплено за 4 млн. рублей, а реализовано за 6 млн. рублей. Был оформлен единый договор продажи. Каждый из супругов должен выплатить в бюджет следующие суммы:

- (6 000 000 — 4 000 000 – 1 000 000 / 3 * 2) * 13% / 100% = 173 333 рубля;

- (6 000 000 — 4 000 000 – 1 000 000 / 3 * 1) * 13% / 100% = 216 666 рублей.

При оформлении продажи доли жилья отдельными договорами можно уменьшить налогооблагаемую базу. Если будут оформлены 2 договора продажи на 3 млн. рублей, то сумма платежа составит:

- (3 000 000 — 2 000 000 – 1 000 000 / 3 * 2) * 13% / 100% = 121 300 рублей;

- (3 000 000 — 2 000 000 – 1 000 000 / 3 * 1) * 13% / 100% = 125 666 рублей.

Запрет на налоговый вычет

Нельзя оформить возврат подоходного налога в следующих ситуациях:

- жилье было приобретено за счет денег работодателя;

- квартира была выкуплена с использованием средств МСК;

- были предоставлены госсубсидии на покупку недвижимости.

Запрет на налоговый вычет

Это объясняется тем, что суммы субсидий или пособий, выделяемые государством, не облагаются налогом в 13%.

Также нельзя получить вычет при заключении сделки с близкими родственниками и покупке квартиры предпринимателем.

Таким образом, имущественный вычет не может быть оформлен мужем за жену. Каждому резиденту предоставляется индивидуальное право на компенсацию выплаченного им подоходного налога один раз за жизнь в размере 2 млн. рублей. При этом следует учитывать, что муж может получить вычет в качестве перераспределенной доли возврата НДФЛ при оформлении недвижимости в общую собственность, а также при оформлении жилья в единоличное владение.

Бланки и образцы заявлений на налоговый вычет

Калькулятор расчета имущественного налогового вычета

Перейти к расчётам

Видео — Как супругам разделить налоговый вычет

Источник

Газета «Учет. Налоги. Право» № 48/2008

Со следующего года один из родителей может получать «детский» вычет по НДФЛ в двойном размере, если второй супруг откажется от него. Мы подготовили таблицу в Exсel, которая рассчитает, какой максимальный вычет может получить семья и стоит ли «перераспределять» вычет. Достаточно подставить количество детей и зарплату каждого из супругов.

Наталья Цацкина, эксперт «УНП»

А общий принцип такой: от вычета выгоднее отказаться в пользу того члена семьи, у которого зарплата меньше*. Причем чем больше разница в зарплате супругов, тем существеннее будет налоговая экономия.

НАПОМНИМ. Со следующего года величина «детского» вычета повышена с 600 до 1000 рублей. Но главное, что существенно: в семь раз увеличен предельный размер дохода, который позволяет применять «детский» вычет. С 2009 года вычет будет положен до тех пор, пока совокупный размер дохода с начала года не превысит 280 000 рублей. Такие правила закреплены в новой редакции подпункта 4 пункта 1 статьи 218 Налогового кодекса.

Неработающие тоже могут «передать» свой вычет

Безусловно, правом «отдать» свой вычет второму родителю имеет смысл воспользоваться тем, кто не работает. Как нас заверили в ФНС, один из родителей вправе претендовать на двойной вычет, даже если второй супруг не работает. По словам чиновников, наличие или отсутствие работы у второго родителя, отказывающегося от вычета, не имеет значения.

В этом случае заявление об отказе от вычета предоставляется напрямую в компанию, где трудится второй супруг. К заявлению можно приложить копию трудовой книжки, подтверждающей, что второй родитель не работает.

Выгоднее получать вычет тому, у кого меньше зарплата

В ситуации, когда работают оба родителя, можно заранее просчитать налоговую экономию от передачи права на вычет другому супругу.

Прежде всего, если оба родителя зарабатывают меньше 280 000 рублей в год, отказываться от вычета не имеет смысла. Оба в такой ситуации сохранят право на вычет до конца года (см. таблицу, пример 1).

А наиболее ощутимой будет выгода, если один из супругов зарабатывает заметно больше другого, при этом у второго родителя годовой доход не превышает 280 000 рублей (см. таблицу, пример 2). Если родители получают по-разному, но совокупный доход каждого больше названного лимита, экономия все равно будет, но гораздо менее заметная. При этом чем меньше разброс зарплаты у супругов, тем меньше будет и экономия на НДФЛ.

* Подробнее о том, как составить заявление об отказе от вычета, читайте в статье «Заявление, которое увеличит «детский» вычет».

Выгода от «перераспределения» вычета на цифрах

| Размер зарплаты | Количество детей | Количество месяцев, в течение которых будет получен вычет | Величина вычета, если его будут получать оба родителя | Величина вычета, если его будет получать один из родителей в двойном размере | |

| Пример 1. Зарплата обоих родителей ниже 280 тыс. в год. Тогда вычет может получать один из родителей или оба – совокупная сумма вычета будет одной и той же | |||||

| Родитель 1 | 15 000 | 2 | 12 | 24 000 (12 х 2 х 1000) | 48 000 (24 000 х 2) |

| Родитель 2 | 20 000 | 12 | 24 000 (12 х 2 х 1000) | 48 000 (24 000 х 2) | |

| Итого | Общая сумма: 48 000 | Наибольшая из двух сумм: 48 000 | |||

| Пример 2. Годовой доход одного из родителей – до 280 тыс. руб., у другого – существенно выше. В таком случае вычет выгоднее получить первому (низкооплачиваемому) родителю: | |||||

| Родитель 1 | 20 000 | 2 | 12 | 24 000 (12 х 2 х 1000) | 48 000 (24 000 х 2) |

| Родитель 2 | 60 000 | 4 | 8000 (4 х 2 х 1000) | 16 000 (8000 х 2) | |

| Итого | Общая сумма вычета: 32 000 | Наибольшая из двух сумм: 48 000 | |||

Источник