Организацией произведены следующие начисления и выплаты в пользу работников

![Задача 31 по Налогам с решением [28.10.16]](https://studrb.ru/files/works_screen/3/14/25.png)

Тема: Задача 31 по Налогам с решением

Раздел: Бесплатные рефераты по налогам и налогообложению

Тип: Задача | Размер: 7.31K | Скачано: 46 | Добавлен 28.10.16 в 03:32 | Рейтинг: 0 | Еще Задачи

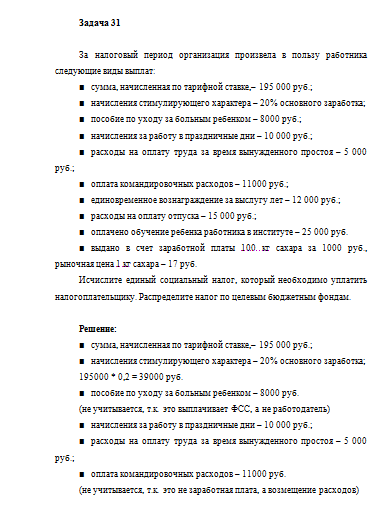

Задача 31

За налоговый период организация произвела в пользу работника следующие виды выплат:

- сумма, начисленная по тарифной ставке,– 195 000 руб.;

- начисления стимулирующего характера – 20% основного заработка;

- пособие по уходу за больным ребенком – 8000 руб.;

- начисления за работу в праздничные дни – 10 000 руб.;

- расходы на оплату труда за время вынужденного простоя – 5 000 руб.;

- оплата командировочных расходов – 11000 руб.;

- единовременное вознаграждение за выслугу лет – 12 000 руб.;

- расходы на оплату отпуска – 15 000 руб.;

- оплачено обучение ребенка работника в институте – 25 000 руб.

- выдано в счет заработной платы 100 кг сахара за 1000 руб., рыночная цена 1 кг сахара – 17 руб.

Исчислите единый социальный налог, который необходимо уплатить налогоплательщику. Распределите налог по целевым бюджетным фондам.

Решение:

- сумма, начисленная по тарифной ставке,– 195 000 руб.;

- начисления стимулирующего характера – 20% основного заработка;

195000 * 0,2 = 39000 руб.

- пособие по уходу за больным ребенком – 8000 руб.

(не учитывается, т.к. это выплачивает ФСС, а не работодатель)

- начисления за работу в праздничные дни – 10 000 руб.;

- расходы на оплату труда за время вынужденного простоя – 5 000 руб.;

- оплата командировочных расходов – 11000 руб.

(не учитывается, т.к. это не заработная плата, а возмещение расходов)

- единовременное вознаграждение за выслугу лет – 12 000 руб.;

- расходы на оплату отпуска – 15 000 руб.;

- оплачено обучение ребенка работника в институте – 25 000 руб.

(учитывается, если это в счет заработной платы)

- выдано в счет заработной платы 100 кг сахара за 1000 руб., рыночная цена 1 кг сахара – 17 руб.

195000 + 39000 + 10000 + 5000 + 12000 + 15000 + 25000 + 1000 = 302000 руб.

ЕСН всего 30 %: 302000 * 0,3 = 90600 руб.

В пенсионный фонд – 22 %: 302000 * 0,22 = 66440 руб.

В федеральный фонд обязательного медицинского страхования – 5,1 %: 302000 * 0,051 = 15402 руб.

В фонд социального страхования – 2,9 %: 302000 * 0,029 = 8752 руб.

Ответ: ЕСН 90600 рублей: в ПФ 66440 руб., в ФФОМС 15402 руб., в ФСС 8752 руб.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Бесплатная оценка

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Источник

Материальная помощь выплачивается за счет собственных средств предприятия, т.е. не относится на себестоимость продукции, работ, услуг.

Для обобщения информации обо всех видах расчетов с работниками организации, кроме расчетов по оплате труда и расчетов с подотчетными лицами, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. Приказом Минфина России от 31.10.2000 N 94н) предписывает использовать счет 73 «Расчеты с персоналом по прочим операциям».

Финансисты неоднократно разъясняли, что расходы организации на осуществление культурно-просветительных мероприятий, отдыха, развлечений и другие, аналогичные расходы, к числу которых можно отнести и выплату материальной помощи, в соответствии с упомянутым пунктом 11 ПБУ 10/99 являются прочими расходами (письма Минфина России от 20.10.2011 N 07-02-06/204, от 19.06.2008 N 07-05-06/138, от 19.12.2008 N 07-05-06/260). В связи с чем такие расходы следует учитывать в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»:

Дебет 91-2 Кредит 73 — начислена материальная помощь.

Многие работодатели выплачивают материальную помощь своим бывшим сотрудникам, отработавшими продолжительное время и вышедшим на пенсию. Расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами»:

Дебет 91-2 Кредит 76 — начислена материальная помощь бывшему работнику.

В случае, когда выплата материальной помощи предусмотрена положением об оплате труда (например, выплата материальной помощи к отпуску для всех сотрудников), то ее начисление отражается по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат: 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и т.д.:

Дебет 20 (26, 44) Кредит 70 — начислена материальная помощь к отпуску.

Начисление материальной помощи сотрудникам предприятия проводится в бухгалтерском учете следующей проводкой:

Дебет 91 «Прочие доходы и расходы» Кредит 70 «Расчеты с персоналом по оплате труда» — начислена материальная помощь.

Если акционерами или участниками общества было принято решение о расходовании прибыли (по сути, произведено распределение прибыли), то начисление материальной помощи — Дебет 84 «Прибыль предприятия» Кредит 70 «Расчеты с персоналом по оплате труда».

Начисленная материальная помощь может быть выплачена как вместе с заработной платой по единой ведомости, так и отдельно.

В случае выплаты материальной помощи вместе с заработной платой на ее выплату не нужно составлять отдельную ведомость. Если же материальная помощь выплачивается не в сроки выплаты заработной платы и ее получают одновременно трое и более человек, то необходимо составить платежную ведомость. В остальных случаях материальная помощь выплачивается по расходному кассовому ордеру.

Выплата материальной помощи сотруднику через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса» — выплачена материальная помощь работникам предприятия из кассы предприятия.

Если акционерами или участниками общества было принято решение о распределении части прибыли на выплату материальной помощи, то начисление материальной помощи бывшим сотрудникам предприятия, а также другим физическим лицам, не состоящим в трудовых отношениях с предприятием:

Дебет 84 «Прибыль предприятия» Кредит 76 «Расчеты с разными дебиторами и кредиторами» — начислена материальная помощь бывшим сотрудникам предприятия.

Выплата материальной помощи не сотрудникам предприятия может также производиться по ведомости или по расходному кассовому ордеру.

Выплата материальной помощи через кассу предприятия в бухгалтерском учете отражается следующей проводкой:

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 50 «Касса» — выплачена материальная помощь лицам, не являющимся работниками предприятия.

Выплата может быть произведена не только через кассу предприятия, но также путем перечисления денег с расчетного счета на лицевой счет в банке.

Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетный счет» — перечислена материальная помощь с расчетного счета предприятия лицам, не являющимся работниками предприятия.

Если начисляемая материальная помощь подлежит обложению налогом на доходы с физических лиц, то облагаемая часть материальной помощи приплюсовывается к основной зарплате, выплачиваемой данному сотруднику в этой организации, и облагается в общеустановленном порядке по ставке 13%. В учете начисление подоходного налога отражается следующими проводками:

Дебет 70, 76 Кредит 68, субсчет «НДФЛ» — удержан НДФЛ с материальной помощи.

Премии — это выплаты стимулирующего характера, которые выплачиваются работникам за добросовестное выполнение трудовых обязанностей или достижение определенных трудовых показателей. Премии выплачиваются в сроки, установленные коллективным договором или локальным нормативным актом вашей организации (ст. ст. 129, 191 ТК РФ, Письмо Минтруда от 14.02.2017 N 14-1/ООГ-1293, Информация Роструда).

В соответствии со ст. 144 ТК РФ — премирование может быть предусмотрено системой оплаты труда. Принятая на предприятии система оплаты труда может предусматривать выплату премий определенному кругу лиц на основании установленных конкретных показателей и условий премирования. Именно такие премии включаются при расчете среднего заработка. При выплате разовых премий круг премируемых лиц не определен в системе оплаты труда. Данные премии не включаются при определении среднего заработка. Премии начисляются на основании приказа о премировании.

Премии, предусмотренные системой оплаты труда, должны быть утверждены в локальным нормативным документом, то есть в положении о премировании, принятом в организации. Данное положение должно содержать: показатели премирования; условия премирования; размеры и шкалу премирования; круг премируемых работников; источник премирования. В соответствии с положением о премировании, конкретными результатами работы сотруднику определяется размер премии.

Источник

Проводки по зарплате формируются с обязательным применением счета 70. Изучим их перечни в контексте разных зарплатных операций и налоговых перечислений.

Зарплата в бухгалтерском учете: основные операции

Бухгалтерский учет заработной платы осуществляется в рамках следующих основных операций:

- начисления зарплаты;

- удержания НДФЛ и начисления взносов на зарплату;

- произведения иных удержаний (например, алиментов по исполнительным листам);

- выплаты зарплаты (аванса, основной части);

- уплаты налогов и взносов на зарплату в бюджет.

Указанные хозяйственные операции могут дополняться иными, которые обусловлены особенностями производственного процесса на предприятии. Например, осуществлением депонирования зарплаты.

В регистрах бухучета подлежит отражению каждая из отмеченных операций. Проводятся они в разные сроки, которые могут определяться исходя из особенностей налогового учета на предприятии и требований трудового законодательства.

Изучим, каким образом устанавливаются сроки проведения отмеченных операций для бухгалтерского учета, а также какие проводки задействуются при начислении и выплате зарплаты.

Трудовая выплата начислена: проводки

Зарплата должна выплачиваться не реже чем за каждые полмесяца. Например, до конца текущего месяца за первую его половину и до середины следующего месяца за вторую половину. Таким образом, общераспространен подход, по которому составляющими зарплаты являются:

- Аванс, выплачиваемый до окончания расчетного месяца.

В бухгалтерском учете отражается лишь факт выплаты аванса (далее в статье мы рассмотрим проводки, применяемые в таких целях).

- Основная часть зарплаты, выплачиваемая по окончании расчетного месяца.

Если начислена заработная плата, проводка применяется следующая: Дт 20 Кт 70 — на сумму зарплаты за весь месяц (вне зависимости от суммы перечисленного аванса).

При этом проводка может быть также сформирована и по дебету счетов:

- 23 — если зарплата предназначена работникам вспомогательных производств;

- 25 — если зарплата перечисляется сотрудникам промышленных цехов;

- 26 — если зарплата начислена руководству;

- 29 — при начислении зарплаты работникам обслуживающих производств;

- 44 — если зарплата выплачивается сотрудникам торговых подразделений;

- 91 — если работник занят видом деятельности, который не относится к основному;

- 96 — если зарплата исчислена за счет резервов предстоящих издержек;

- 99 — если начисляются выплаты за счет чистой прибыли.

Дата начисления зарплаты определяется исходя из норм налогового учета, по которым зарплата признается доходом только в конце расчетного месяца (п. 2 ст. 223 НК РФ).

Начисление зарплатных налогов и взносов: особенности учета

Сразу же после начисления зарплаты исчисляются:

1. НДФЛ

Факт исчисления и удержания НДФЛ отражается в регистрах бухгалтерского учета проводкой Дт 70 Кт 68.

Если к зарплате применяется налоговый вычет по НДФЛ, то в бухучете его отражать не нужно.

2. Страховые взносы.

Факт их начисления отражается проводкой Дт 20 Кт 69.

Как и в случае с проводками по зарплате, корреспонденция может формироваться и по дебетам таких счетов, как 23, 25, 26, 29, 44 и иных, рассмотренных нами выше.

Начисление НДФЛ и взносов показывается, как и начисление зарплаты, в последний день месяца.

НДФЛ и взносы начисляются на общую сумму зарплаты без какой-либо поправки на аванс.

С 30.11.2020 кассир не обязан требовать паспорт у получателя денежных средств для его идентификации.

Когда заработная плата выдана, проводки будут следующими.

Зарплата выдана (отражена на лицевом счете сотрудника): проводки

Факт выплаты зарплаты отражается в бухгалтерском учете проводкой Дт 70 Кт 51 (или 50).

Аналогичная проводка применяется при выплате аванса.

Дата формирования указанной выше проводки по зарплате или авансу определяется исходя из даты проведения каждой из выплат.

При этом фактическая сумма «основной» трудовой выплаты исчисляется за вычетом аванса и НДФЛ. Получается, что налог «изымается» из соответствующей суммы, хотя и начисляется на общую зарплату (суммированная величина «основной» выплаты и аванса). Данное обстоятельство отражает специфику налогового учета.

В бухгалтерском учете, таким образом, в любом случае должны обособляться:

- сумма аванса;

- сумма «основной» выплаты.

Проводки выплаты заработной платы в части аванса и второй ее половины фиксируются в бухрегистрах в день выдачи средств сотрудникам.

После всех перечислений заполняются лицевые счета сотрудников по заработной плате(по форме Т-54). Сведения в них вносятся ежемесячно.

Выплата налогов и взносов: проводки

С выплаченной зарплаты («основной» выплаты) удерживается и перечисляется НДФЛ — не позднее дня, следующего за днем выдачи денежных средств.

Взносы переводятся до 15 числа месяца, идущего за тем, за который начислена зарплата.

Сведения об этом отражаются в бухгалтерских регистрах при задействовании проводок:

- Дт 68 Кт 51 — уплачен налог;

- Дт 69 Кт 51 — перечислены взносы.

В целях отражения в бухгалтерском учете сведений о прочих разновидностях трудовых выплат — отпускных, командировочных — применяются те же корреспонденции. Но нужно иметь в виду, что в применяемых при начислении заработной платы проводках и тех, что характеризуют выдачу, к примеру, отпускных, даты удержания и исчисления НДФЛ определяются по-разному.

Дело в том, что начисление НДФЛ по отпускным осуществляется не в конце месяца, а в момент оплаты отпуска. Удержание налога производится в день выдачи работнику средств. Перечислен НДФЛ с отпускных может быть в любой день до конца расчетного месяца (пп. 4, 6 ст. 226 НК РФ).

Удержания из зарплаты: проводки

К распространенным видам удержаний из зарплаты можно отнести:

- Удержание алиментов (по исполнительным листам, на основании соглашения с получателем, по заявлению работника).

В регистрах бухгалтерского учета оно отражается проводкой Дт 70 Кт 76. Последующая выплата алиментов получателю — проводкой Дт 76 Кт 51 (50).

- Удержание сумм в счет компенсации ущерба работодателю.

Здесь для отражения удержаний в учете применяется проводка Дт 70 Кт 73.2.

- Удержание неподтвержденных расходов, выданных в подотчет.

В таких случаях применяется проводка Дт 70 Кт 94. Предварительно невозвращенные подочетные списываются проводкой Дт 94 Кт 71.

Удержания производятся только после того, как с зарплаты работника удержан НДФЛ (п. 1 ст. 210 НК РФ, п. 1 ст. 99 закона «Об исполнительном производстве» от 02.10.2007 № 229-ФЗ).

Назначение депонированной зарплаты: нюансы

Рассмотрим пример нетиповой схемы выплаты зарплаты — когда речь идет о депонировании средств. Что она представляет собой?

На некоторых предприятиях зарплата выдается через кассу. Это значит, что для ее получения сотрудник должен лично явиться на предприятие. Но в силу тех или иных причин, например из-за нахождения на больничном, он может не успеть прибыть на выдачу зарплаты в установленный срок.

Чтобы сотрудник имел возможность получить зарплату позже, бухгалтерия осуществляет ее депонирование — временное резервирование на будущую выплату посредством возврата на расчетный счет в банке либо размещения в кассе (в последнем случае нужно следить за лимитом кассы).

С 30.11.2020 из указания ЦБ 3210-У исключено правило об отражении в платежной ведомости депонирования не выданной в срок зарплаты.

Если формируется депонированная заработная плата, то проводка, отражающая данный факт, будет выглядеть так: Дт 70 Кт 76.4. Факт возврата суммы, соответствующей депонированной зарплате, на расчетный счет (если принято такое решение) отражается проводкой: Дт 51 Кт 50. Факт ее выплаты при обращении сотрудника показывается корреспонденцией Дт 76.4 Кт 50.

Получить депонированную зарплату сотрудник может в течение 3 лет с момента начисления зарплаты (письмо ФНС России от 6.10.2009 № 3-2-06/109). Если он этого не сделает, то выплата списывается во внереализационные доходы. Данный факт отражается проводкой Дт 76.4 Кт 91.

Итоги

Бухгалтерские проводки по заработной плате фиксируются в бухрегистрах с использованием счета 70 «Расчеты с персоналом по оплате труда».

По разным видам трудовых выплат, например, по обычной зарплате и по отпускным, даты проводок могут определяться с учетом разных принципов, что предопределено требованиями налогового законодательства.

Источник

Постановление ФАС Московского округа от 22.05.13 № А40-91515/12-115-603

Скачать Постановление ФАС Московского округа от 22.05.13 № А40-91515/12-115-603

Суть спора. Общество начисляло работникам надбавки за высокие достижения в труде и личные профессиональные качества. Такие выплаты производились на основании нормативных актов юридического лица (положений о надбавках к должностному окладу за высокие достижения в труде руководителям, специалистам и другим служащим, об оплате и стимулировании труда работников), а также на основании коллективного и трудовых договоров. Данные суммы общество относило на расходы в целях исчисления налога на прибыль (как расходы на оплату труда).

Однако налоговая инспекция в ходе проведения выездной проверки сочла это нарушением. Поэтому по результатам проверки был составлен акт и вынесено решение о привлечении общества к ответственности по пункту 1 статьи 122 НК РФ в виде штрафа. Кроме того, ему было предложено погасить недоимку по налогу.

Не согласившись с действиями поверяющих, общество подало иск в суд.

Позиция суда. Арбитры в данном споре поддержали налогоплательщика. Рассмотрим подробности этого дела.

Как следует из статьи 255 НК РФ, в расходы на оплату труда включаются любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсации, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием работников, предусмотренные нормами законодательства, трудовыми или коллективными договорами.

А в пункте 25 статьи 255 НК РФ сказано, что к названным расходам относятся и другие виды трат, произведенных в пользу работников, предусмотренные трудовым или коллективным договором.

Правда, не все выплаты, связанные с оплатой труда, могут быть признаны в расходах, уменьшающих облагаемую налогом на прибыль базу. Перечень расходов, не учитываемых при определении налоговой базы по налогу на прибыль, приведен в статье 270 НК РФ. В пункте 21 этой статьи указаны расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Правовое регулирование отношений по оплате труда работников осуществляется в соответствии с нормами Трудового кодекса. Согласно статье 135 ТК РФ, системы оплаты труда, включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отличающихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования устанавливаются коллективными договорами, соглашениями, локальными нормативными актами.

Таким образом, суд решил, что в данном случае выплаты в пользу работников носят стимулирующий характер и соответственно входят в систему оплаты труда персонала.

А в подтверждение понесенных затрат у общества были следующие документы: представление для установления надбавки за высокие достижения в труде работников предприятия, расчетная ведомость начисления персональной надбавки к окладу работников предприятия, расчетные листки, аналитические ведомости по счету.

Примечание «ДК». Если обобщить мнение чиновников по вопросу учета выплаченных работникам премий и надбавок в целях налогообложения прибыли, то можно сделать такой вывод.

Выплаты стимулирующего характера, которые зависят от стажа работы, должностного оклада или производственных результатов, могут быть учтены в составе расходов на оплату труда, если они предусмотрены трудовым договором либо если в трудовом договоре имеется указание на коллективный договор или иной локальный нормативный акт, где они поименованы.

А вот выплаты в связи с профессиональными праздниками, знаменательными датами, персональными юбилейными датами и иные подобные суммы не соответствуют требованиям статьи 252 НК РФ, так как не связаны с производственными результатами работников, и их нельзя учитывать при определении налоговой базы по налогу на прибыль.

Об этом сообщается в письмах Минфина России от 24.04.13 № 03-03-06/1/14283 и от 15.03.13 № 03-03-10/7999.

Опубликовано в журнале «Документы и комментарии» № 12, июнь 2013 г.

Источник