Организация приема платежей в пользу третьих лиц

- Статья 1. Отношения, регулируемые настоящим Федеральным законом

- Статья 2. Основные понятия, используемые в настоящем Федеральном законе

- Статья 3. Деятельность по приему платежей физических лиц

- Статья 4. Условия осуществления приема платежей

- Статья 5. Особые требования к кассовому чеку, выдаваемому платежным агентом плательщику

- Статья 6. Требования к автоматическим устройствам для приема платежей физических лиц

- Статья 7. Контроль за соблюдением требований, предусмотренных настоящим Федеральным законом

- Статья 8. Заключительные положения

- Статья 9. Вступление в силу настоящего Федерального закона

Федеральный закон от 3 июня 2009 г. N 103-ФЗ

“О деятельности по приему платежей физических лиц, осуществляемой платежными агентами”

С изменениями и дополнениями от:

28 ноября 2009 г., 8 мая 2010 г., 27 июня 2011 г., 5 мая 2014 г., 3 июля 2016 г., 18 апреля 2018 г., 27 декабря 2019 г.

Принят Государственной Думой 22 мая 2009 года

Одобрен Советом Федерации 27 мая 2009 года

Президент Российской Федерации | Д. Медведев |

Москва, Кремль

3 июня 2009 г.

N 103-ФЗ

В настоящее время широко распространена услуга по приему от населения различных социально значимых платежей через терминалы. Необходимость в принятии Федерального закона обусловлена отсутствием специального нормативно-правового регулирования данной сферы деятельности.

Согласно закону прием платежей от населения осуществляется на основании договоров между платежными операторами и поставщиками товаров (работ, услуг). По условиям такого договора оператор вправе от своего имени или от имени поставщика и за счет поставщика принимать денежные средства от физлица в целях исполнения денежных обязательств последнего перед поставщиком.

В число обязанностей оператора входит проведение последующих расчетов с поставщиком. При этом должно соблюдаться требование о расходовании наличных денег, поступивших в кассу юрлица или ИП. Кроме того, оператор в предусмотренных законом случаях обязан проводить идентификацию плательщика в целях противодействия отмыванию преступных доходов и финансированию терроризма.

Договор также должен предусматривать условие об обеспечении обязательств оператора перед поставщиком. Способы могут быть разными: неустойка, залог, банковская гарантия и др.

Платежи могут приниматься только через платежные терминалы. Применение иных устройств запрещено.

Установлены специальные требования к платежным терминалам. В частности, они должны быть оснащены контрольно-кассовой техникой.

Особое внимание уделяется защите прав плательщика. Так, платежный агент должен обеспечить в каждом месте приема платежей предоставление плательщикам определенной информации (наименование поставщика, размер комиссии, телефоны оператора, поставщика и контролирующих органов и др.).

Перечень товаров (работ, услуг), оплата которых через терминалы запрещена, будет определять Правительство РФ.

Федеральный закон вступает в силу с 1 января 2010 г.

Федеральный закон от 3 июня 2009 г. N 103-ФЗ “О деятельности по приему платежей физических лиц, осуществляемой платежными агентами”

Настоящий Федеральный закон вступает в силу с 1 января 2010 года, за исключением части 12 статьи 4, статьи 5, частей 1, 4 и 5 статьи 6 настоящего Федерального закона

Часть 12 статьи 4, статья 5, части 1, 4 и 5 статьи 6 настоящего Федерального закона вступают в силу с 1 апреля 2010 года

Текст Федерального закона опубликован в “Парламентской газете” от 9 июня 2009 г. N 31, в “Российской газете” от 10 июня 2009 г. N 104, в Собрании законодательства Российской Федерации от 8 июня 2009 г. N 23 ст. 2758

Источник

Дата публикации: 17.01.2014 15:03 (архив)

С 2010 года деятельность по приему платежей с помощью платежных агентов регулируется Федеральным законом от 03.06.2009г. N 103-ФЗ (далее – Закон).

В целях этого Закона под деятельностью по приему платежей физических лиц понимается прием платежным агентом от плательщика денежных средств, направленных на исполнение денежных обязательств перед поставщиком по оплате товаров (работ, услуг), в том числе внесение платы за жилое помещение и коммунальные услуги в соответствии с Жилищным кодексом РФ, а также осуществление платежным агентом последующих расчетов с поставщиком.

Для начала давайте разберемся, кто же такой поставщик, а кто – является платежным агентом.

Поставщик – это юридическое лицо, за исключением кредитной организации, или индивидуальный предприниматель, получающие денежные средства плательщика за реализуемые товары (выполняемые работы, оказываемые услуги) в соответствии с названным Федеральным законом. Поставщиком также являются организации и предприниматели, которые вносят плату за жилое помещение и коммунальные услуги в соответствии с Жилищным кодексом РФ. Относятся к поставщикам и органы государственной власти, органы местного самоуправления, учреждения, находящиеся в их ведении, получающие денежные средства плательщика в рамках выполнения ими функций, установленных законодательством РФ.

Платежный агент – это юридическое лицо или индивидуальный предприниматель, осуществляющие деятельность по приему платежей физических лиц. Платежным агентом является оператор по приему платежей либо платежный субагент. Отметим, что кредитные организации к платежным агентам не относятся.

Законом установлены определенные требования к платежным агентам и поставщикам.

В частности, в силу п.п. 14, 15 ст. 4 Закона платежный агент при приеме платежей обязан использовать специальный банковский счет (счета) для осуществления расчетов. Платежный агент обязан сдавать в кредитную организацию полученные от плательщиков при приеме платежей наличные денежные средства, для зачисления их в полном объеме на свой специальный банковский счет (счета).

Данная обязанность платежного агента корреспондирует с обязанностью поставщика, предусмотренной п.18 ст.4 Закона, при осуществлении расчетов с платежным агентом при приеме платежей использовать специальный банковский счет. Поставщик не вправе получать денежные средства, принятые платежным агентом в качестве платежей, на банковские счета, не являющиеся специальными банковскими счетами.

Прием платежей без зачисления принятых от физических лиц наличных денежных средств на специальный банковский счет, а также получение поставщиком денежных средств, принятых платежным агентом в качестве платежей, на банковские счета, не являющиеся специальными банковскими счетами, не допускаются. Таковы требования п.4 ст. 8 Закона.

Таким образом, использование платежным агентом и поставщиком специального банковского счета при приеме платежей от физических лиц является обязательным.

Если платежный агент либо поставщик не выполнил требование об обязательном ведении специального банковского счета, то он будет нести ответственность в соответствии со ст. 15.1 Кодекса РФ об административных правонарушениях (далее КоАП РФ). Так, за нарушение платежными агентами:

- обязанностей по сдаче в кредитную организацию полученных от плательщиков при приеме платежей наличных денежных средств, для зачисления их в полном объеме на свой специальный банковский счет;

- неиспользование платежными агентами, поставщиками, банковскими платежными агентами, банковскими платежными субагентами специальных банковских счетов для осуществления соответствующих расчетов

влекут наложение административного штрафа на должностных лиц в размере от четырех тысяч до пяти тысяч рублей; на юридических лиц – от сорока тысяч до пятидесяти тысяч рублей.

Следует также учесть, что платежный агент при приеме платежей, в том числе с использованием терминала, обязан использовать контрольно-кассовую технику (ККТ) с фискальной памятью и контрольной лентой, а также соблюдать требования законодательства Российской Федерации о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов. Статьей 5 Закона установлены особые требования к кассовому чеку, выдаваемому платежным агентом плательщику.

Обращаем внимание налогоплательщиков, за такие нарушения, как:

- неприменение в установленных федеральными законами случаях контрольно-кассовой техники;

- применение контрольно-кассовой техники, которая не соответствует установленным требованиям либо используется с нарушением порядка и условий ее регистрации и применения;

- отказ в выдаче по требованию покупателя (клиента) в случае, предусмотренном федеральным законом, документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу);

предусмотрена административная ответственность по ст. 14.5 КоАП РФ в виде предупреждения или наложения административного штрафа на должностных лиц – от трех тысяч до четырех тысяч рублей; на юридических лиц – от тридцати тысяч до сорока тысяч рублей.

Источник

Контрагент просит своего должника заплатить денежные средства не ему на счет, а перечислить их сторонней организации – сейчас такие ситуации не редкость. Отказать или можно согласиться? Если все же произвести оплату за третье лицо, какие нужны документы, чтобы обезопасить компанию от возможных рисков? Ответы на эти и подобные вопросы не так сложны, как кажутся.

Законодательство

Никаких ограничений ни в Гражданском, ни в Налоговом кодексах нет, запрета на оплату за третьих лиц в 2019 г. документы не содержат. Наоборот, есть подтверждение возможности таких действий: часть 1 статьи 313 ГК прямо указывает, что кредитор должен принять оплату от третьего лица за должника, если таковая обязанность возложена должником на третье лицо. Исключение – если в договоре оговорено, что оплата производится лично должником (ч. 3 ст. 313 ГК), в таком случае кредитор не обязан (но может) принять платеж.

О том, что за третье лицо можно оплатить налоги, говорится в части 1 статьи 45 НК, а части 8 и 9 этой же статьи расширяют толкование – уплачивать разрешено не только налоги, но и пени, штрафы, сборы и страховые взносы. Произвести платежи в бюджетную систему позволяют и банковские правила. Уже во всех финансовых организациях, обслуживающих компании и ИП, программные средства позволяют провести такие платежные документы.

Оплата за третье лицо – документы

Если организация решит перечислить денежные средства за третье лицо, то необходимо подкрепить намерение и действия соответствующими документами. Для этого:

должник должен прямо заявить кредитору, что третьим лицом перечисляются денежные средства по его (должника) обязательствам для дальнейшего учета расчетов между всеми участниками (при этом согласие кредитора в большинстве случаев не требуется);

производящая оплату сторона для правильного заполнения платежных документов должна иметь реквизиты компании, куда отправляются денежные средства, и знать назначение платежа;

необходимо, чтобы получатель верно учел поступившие средства по контрагенту и договору, в рамках которого производится оплата;

после перечисления всем трем сторонам нужно провести сверку взаимных расчетов.

Если ничем не подтверждать оплату, то в дальнейшем любая из сторон может столкнуться с претензиями и даже судебными разбирательствами, например, по ст. 395 ГК – за пользование чужими денежными средствами (с виновной стороны удерживаются еще и проценты за пользование) или из-за санкций по договору за несвоевременное исполнение обязательств.

Оплата товара третьим лицом за покупателя: документы

Совершаемые операции надо правильно оформить.

При расчетах за товары сначала основной должник «А» должен направить своему контрагенту «Б», имеющему перед ним задолженность, соответствующее письмо (на фирменном бланке) с просьбой произвести оплату третьему лицу «В». Такое письмо содержит следующие данные:

наименование всех сторон (кем и за кого будет производиться платеж, а также кому он предназначен);

изложение просьбы о платеже в счет имеющейся задолженности;

сумма обязательства и срок уплаты;

реквизиты счета, номер и дата договора или другого документа, на основании которых платеж может быть правильно идентифицирован; хорошо, если будут обозначены те товары (их группа), за которые нужно перечислить деньги;

полные банковские реквизиты стороны, получающей денежные средства (ИНН, КПП, расчетный счет, БИК и корсчет банка).

Желательно привести в письме и образец заполнения поля «Назначение платежа», в котором будет написано, что деньги перечисляются именно за должника по соответствующему договору (образец такого письма можно найти здесь). Некоторые налоговые инспекции рекомендуют указывать, кроме названия, и ИНН третьего лица – во избежание дополнительных вопросов.

Основной должник «А» должен оставить себе копию письма, а оригинал будет храниться у контрагента «Б».

Далее:

После перечисления суммы плательщик «Б» направляет своему контрагенту «А» копию платежного поручения с отметкой банка для отчета о совершенных действиях и в целях учета произведенных расчетов. Можно сопроводить его письмом, чтобы оставалось подтверждение направления, хотя это и необязательно.

И последнее, что стоит обязательно оформить – акты сверки. У лица, за которого производилась оплата (А), остается два акта: один с плательщиком (Б), второй с получателем (В) денежных средств. Эти документы будут свидетельствовать, что все расчеты между сторонами учтены верно. Важно, чтобы подписаны они были уполномоченными представителями.

При оплате за услуги третьему лицу оформление документов практически не отличается от приведенного выше порядка, единственное, что в назначении платежа указываются, за какие услуги, а не товары, перечисляются деньги.

Нужно ли подтверждение получателю

Иногда контрагент-получатель требует от плательщика, с которым его не связывают договорные обязательства, письмо о зачете платежа на должника, чтобы подстраховать себя от претензий со стороны перечисляющей компании. Такое действие оправдано, если в платежном документе приведены неполные данные, не позволяющие однозначно трактовать, за что получены деньги. Однако сам факт перечисления средств (с полной и точной расшифровкой за кого и в счет каких обязательств оплачивается) служит достаточным основанием для их зачета по должнику. Поэтому требовать такое письмо от постороннего, по сути, лица представляется излишним.

Более верным будет (если все же организация решит дополнительно обезопасить себя) взять письмо от своего контрагента – покупателя с просьбой разрешить произвести оплату не ему самому, а третьему лицу с подробным указанием, кто и за что именно, в каком размере уплатит.

Такой порядок и уже сложившаяся деловая практика показывают, что нет ничего страшного и незаконного, когда производится оплата третьим лицом. Это может быть даже удобно для сторон договора – денежные средства поступают быстрее, минуя дополнительные обороты по счетам участников, а при правильном оформлении, претензий не возникает ни у сторон, ни у налоговых инспекций.

Источник

Иногда бизнес предполагает специальные схемы его ведения, при которых прием оплаты и денежные переводы осуществляются через множество кассовых терминалов или любые другие способы оплаты услуг с помощью посредников. Этих лиц определяют законодательством к категории платежных агентов, действия которых также регламентируются правом. В этом материале будет дано краткое и развернутое пояснение понятия «платежный агент», его роль и функции.

Суть понятия «платежный агент»

Платежный агент — это юрлица и ИП, которые занимаются деятельностью, заключающейся в приеме материальных средств от физлиц в пользу поставщиков. Больше никаких услуг они оказывать не могут. Это определение присвоено им на законодательном уровне. Более того, к посредникам не относят юридические лица в виде кредитных организаций.

Оплата через терминал — один из способов перевода денег через посредника

Оплата через терминал — один из способов перевода денег через посредника

Важно! Именно критерий того, что существует ограничение, и отделяет эти юрлица от других организаций, принимающих переводы в пользу третьих лиц: курьеров и служб интернет-магазинов. Резиденты также не могут заниматься продажей карт оплаты или товаров по каталогам.

Закон 103-ФЗ О деятельности агентов

Федеральный закон № 103 в последней редакции, описывающий деятельность, заключающуюся в приеме материальных средств от физлиц, был подписан и одобрен еще в 2009 г. Он призван регулировать отношения между лицами, вовлеченными в деятельность, заключающуюся в приеме и переводе средств. Законодательство описывает агентов-посредников как «усеченный» вариант обычных посредников, ведь все, что входит в компетенцию лица — прием платежа, его зачисление и перевод поставщику.

У посредника всегда должен быть спецсчет

У посредника всегда должен быть спецсчет

Важно! Введение закона 103 моментально изменило указ 395, призванный регулировать деятельность банков, а также закон 54 регламентирующий использование ККТ при осуществлении денежных переводов.

Определения в законных актах дают понять, что может быть любой субъект предпринимательской деятельности. Однако компетенция этих лиц не работает в платежах:

- выполняемых при продаже товаров или оказании услуг;

- выполняемых между юрлицами и ИП частных практик;

- выполняемых для юрлиц с другим гражданством;

- выполняемых по безналу;

- выполняемых, исходя из законов про банковскую деятельность.

Существующие типы платежных агентов

Законодательно определены 2 категории агентов:

- Операторы по приему платежей;

- Субагенты.

Работа платежного агента ограничена несколькими функциями

Работа платежного агента ограничена несколькими функциями

Операторы — это юридические лица, которые заключают с поставщиками договора по деятельности по приему платежей от физических лиц. ИП не может быть оператором по приему.

Платежный субагент — это такое же юрлицо или ИП, но с признаком отличия, заключающимся в том, что субагент оформляет с оператором ту же договоренность на предоставление услуг приема платежей.

Очевидной разницей между ними является то, что оператор заключает договор с поставщиками услуг и реализаторами товаров, а субагент — с оператором.

Важно! В плане законодательства субагент еще более скован в деятельности: он не может принимать платеж, который требует идентификации физического лица.

Функции платежного агента

Деятельностью этого лица является прием материальных средств (в том числе и в онлайн режиме), которые направлены на исполнение обязательств перед предпринимателем или организаций за товары, услуги или работы. Это могут быть оплата коммунальных услуг или аренды помещения.

Вне зависимости от типа лица, оплата может производиться через терминал

Вне зависимости от типа лица, оплата может производиться через терминал

Поставщик — это юрлицо или ИП, которое не может быть кредитной организацией. Он получает денежные переводы от плательщика за предоставленные услуги или товары. Поставщиками могут быть организации, вносящие средства за аренду помещений, или государственные органы.

ККТ, необходимая для работы с кассой

ККТ, необходимая для работы с кассой

Между этой группой лиц и платежниками существует взаимодействие, регламентируемое законом, а именно — ФЗ №103. Из определения в предыдущем разделе следует, что функции агента ограничены и представляют собой получение денег от людей и перевод их поставщикам за оказанные услуги, выполненные работы или приобретенные товары.

Ответственность платежного агента

Если юридическое лицо нарушило закон в области пользования счётом или неперечисления денег (перевод не всей суммы или отсутствие перевода), то оно может быть привлечено к административной ответственности. Штрафы за это следующие: юридические лица — 40-50 тысяч рублей*, индивидуальные предприниматели — 4-5 тысяч рублей. Более того, если у лица будет отсутствовать регистрация в службе по финансовому мониторингу, то оно будет привлечено к ответственности за отсутствие регистрации на осуществление предпринимательской деятельности или с нарушением правил по регистрации. Регламентирует меры наказания закон КоАП РФ № 15.1 пункт 2.

Как стать платежным агентом

Для того чтобы стать платежным агентом, нужно соблюсти список требований, среди которых:

- открытие спецсчета для приема средств. Все они расходуются отсюда на переводы поставщикам и в качестве вознаграждения юрлицу за помощь в переводе, которое может быть перечислено только после того, как расчет был закончен;

- обязательное определение статуса плательщиков, позволяющее пресекать переводы «отмытых» средств, денег, полученных в результате финансовых махинаций, и т.д.;

- производство зачислений всех средств по окончании рабочего дня на спецсчет;

- для приема средств должна использоваться техника в виде контрольно-кассовых аппаратов в порядке, описанном действующим законодательством.

Также необходимо понимать, что все платежи принимаются, исходя из договоренностей с юрлицами. Если договора нет, то лицо не имеет права заниматься деятельностью. Еще одно обязательное условие — встать на учёт в Росфинмониторинг, которое предполагает соблюдение всех требований законов о противоборстве терроризму, махинациям и т.д.

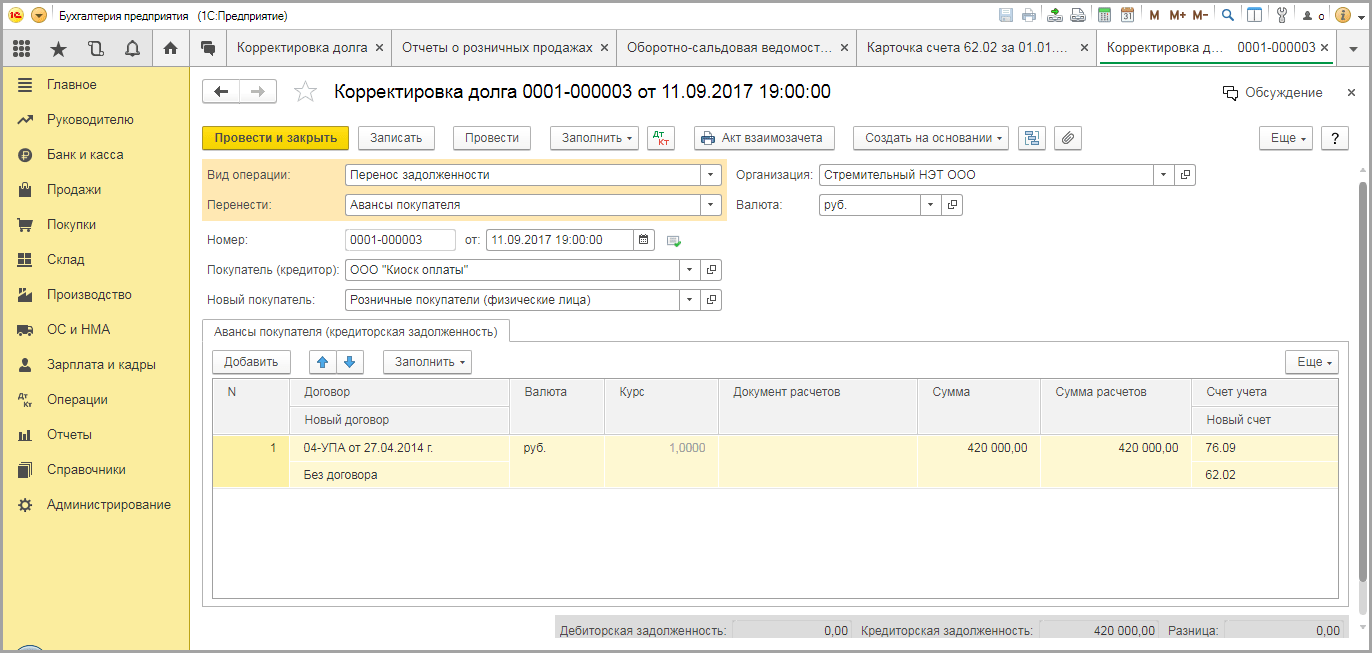

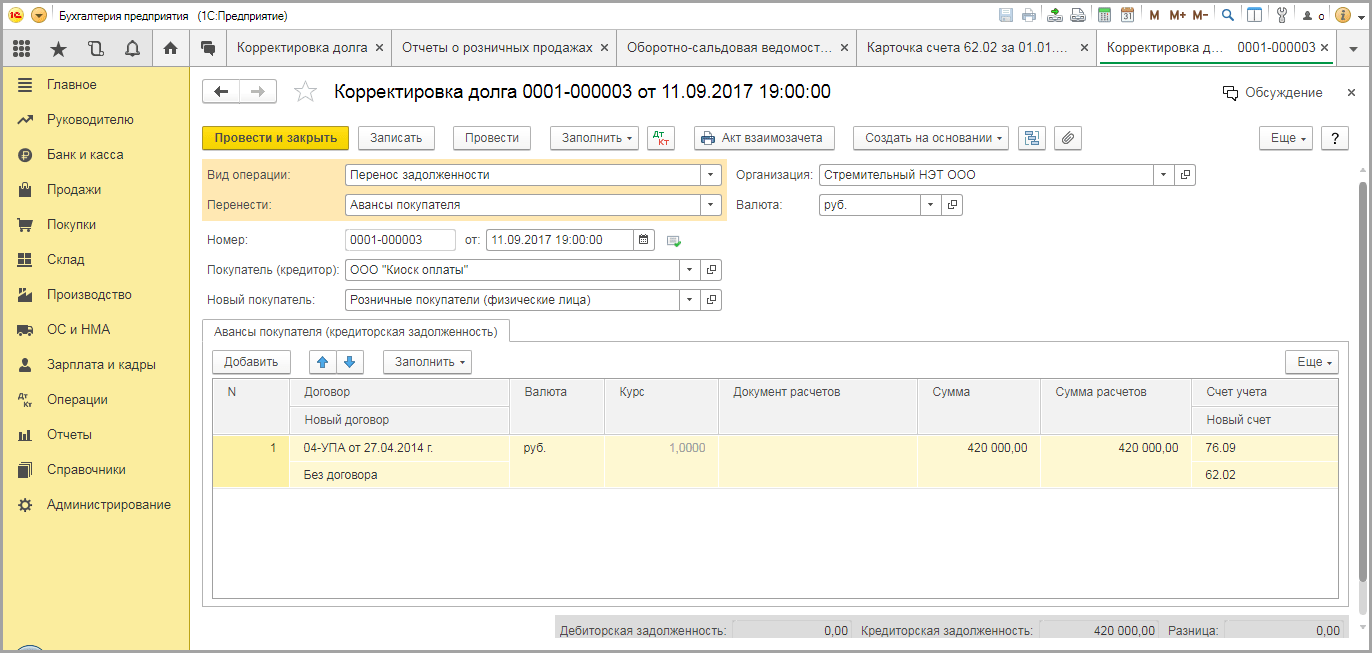

Проводки агентских платежей в среде 1С

Проводки агентских платежей в среде 1С

Таким образом, чтобы стать лицом по приему платежей, нужно соблюсти ряд условий и зарегистрироваться в федеральной службе по мониторингу финансов. Деятельность этих лиц весьма ограничена и регламентирована законодательством в виде федерального закона 103.

* указанные суммы актуальны на 2019 год.

Источник