Пользу нерезидента валютных ценностей валюты российской федерации внутренних ценных бумаг

1. Для целей настоящего Федерального закона используются следующие основные понятия:

1) валюта Российской Федерации:

а) денежные знаки в виде банкнот и монеты Банка России, находящиеся в обращении в качестве законного средства наличного платежа на территории Российской Федерации, а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

б) средства на банковских счетах и в банковских вкладах;

2) иностранная валюта:

а) денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки;

б) средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах;

3) внутренние ценные бумаги:

а) эмиссионные ценные бумаги, номинальная стоимость которых указана в валюте Российской Федерации и выпуск которых зарегистрирован в Российской Федерации;

б) иные ценные бумаги, удостоверяющие право на получение валюты Российской Федерации, выпущенные на территории Российской Федерации;

4) внешние ценные бумаги – ценные бумаги, в том числе в бездокументарной форме, не относящиеся в соответствии с настоящим Федеральным законом к внутренним ценным бумагам;

5) валютные ценности – иностранная валюта и внешние ценные бумаги;

6) резиденты:

а) физические лица, являющиеся гражданами Российской Федерации;

(пп. “а” в ред. Федерального закона от 28.12.2017 N 427-ФЗ)

(см. текст в предыдущей редакции)

б) постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства;

в) юридические лица, созданные в соответствии с законодательством Российской Федерации (в том числе профессиональные участники внешнеэкономической деятельности, включенные в перечень профессиональных участников внешнеэкономической деятельности, утвержденный в порядке, установленном Правительством Российской Федерации по согласованию с Центральным банком Российской Федерации), за исключением иностранных юридических лиц, зарегистрированных в соответствии с Федеральным законом “О международных компаниях”;

(см. текст в предыдущей редакции)

г) находящиеся за пределами территории Российской Федерации филиалы, представительства и иные подразделения резидентов, указанных в подпункте “в” настоящего пункта;

д) дипломатические представительства, консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных (межгосударственных, межправительственных) организациях, иные официальные представительства Российской Федерации и представительства федеральных органов исполнительной власти, находящиеся за пределами территории Российской Федерации;

(пп. “д” в ред. Федерального закона от 28.12.2017 N 427-ФЗ)

(см. текст в предыдущей редакции)

е) Российская Федерация, субъекты Российской Федерации, муниципальные образования, которые выступают в отношениях, регулируемых настоящим Федеральным законом и принятыми в соответствии с ним иными федеральными законами и другими нормативными правовыми актами;

7) нерезиденты:

а) физические лица, не являющиеся резидентами в соответствии с подпунктами “а” и “б” пункта 6 настоящей части;

б) юридические лица, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

в) организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и имеющие местонахождение за пределами территории Российской Федерации;

г) аккредитованные в Российской Федерации дипломатические представительства, консульские учреждения иностранных государств и постоянные представительства указанных государств при межгосударственных или межправительственных организациях;

д) межгосударственные и межправительственные организации, их филиалы и постоянные представительства в Российской Федерации;

е) находящиеся на территории Российской Федерации филиалы, постоянные представительства и другие обособленные или самостоятельные структурные подразделения нерезидентов, указанных в подпунктах “б” и “в” настоящего пункта;

е.1) иностранные юридические лица, зарегистрированные в соответствии с Федеральным законом “О международных компаниях”;

(пп. “е.1” введен Федеральным законом от 03.08.2018 N 293-ФЗ)

ж) иные лица, не указанные в пункте 6 настоящей части;

8) уполномоченные банки – кредитные организации, созданные в соответствии с законодательством Российской Федерации и имеющие право на основании лицензий Центрального банка Российской Федерации осуществлять банковские операции со средствами в иностранной валюте;

(в ред. Федерального закона от 14.03.2013 N 29-ФЗ)

(см. текст в предыдущей редакции)

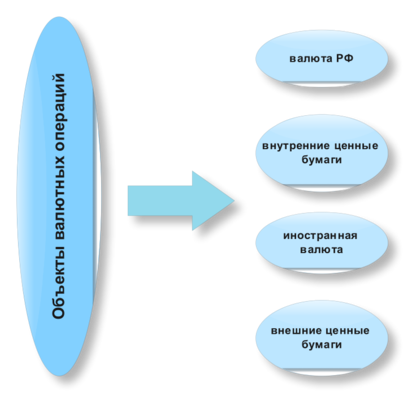

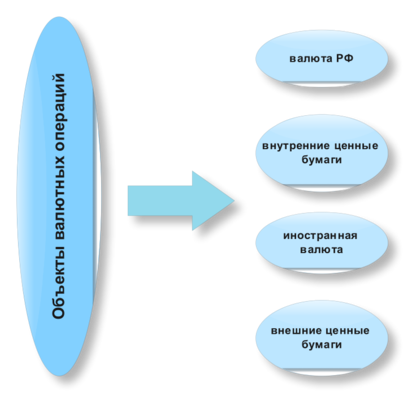

9) валютные операции:

а) приобретение резидентом у резидента и отчуждение резидентом в пользу резидента валютных ценностей на законных основаниях, а также использование валютных ценностей в качестве средства платежа;

б) приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

в) приобретение нерезидентом у нерезидента и отчуждение нерезидентом в пользу нерезидента валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг в качестве средства платежа;

г) ввоз в Российскую Федерацию и вывоз из Российской Федерации валютных ценностей, валюты Российской Федерации и внутренних ценных бумаг;

(в ред. Федерального закона от 06.12.2011 N 409-ФЗ)

(см. текст в предыдущей редакции)

д) перевод иностранной валюты, валюты Российской Федерации, внутренних и внешних ценных бумаг со счета, открытого за пределами территории Российской Федерации, на счет того же лица, открытый на территории Российской Федерации, и со счета, открытого на территории Российской Федерации, на счет того же лица, открытый за пределами территории Российской Федерации;

е) перевод нерезидентом валюты Российской Федерации, внутренних и внешних ценных бумаг со счета (с раздела счета), открытого на территории Российской Федерации, на счет (раздел счета) того же лица, открытый на территории Российской Федерации;

ж) перевод валюты Российской Федерации со счета резидента, открытого за пределами территории Российской Федерации, на счет другого резидента, открытый на территории Российской Федерации, и со счета резидента, открытого на территории Российской Федерации, на счет другого резидента, открытый за пределами территории Российской Федерации;

(пп. “ж” введен Федеральным законом от 02.07.2013 N 155-ФЗ)

з) перевод валюты Российской Федерации со счета резидента, открытого за пределами территории Российской Федерации, на счет другого резидента, открытый за пределами территории Российской Федерации;

(пп. “з” введен Федеральным законом от 02.07.2013 N 155-ФЗ)

и) перевод валюты Российской Федерации со счета резидента, открытого за пределами территории Российской Федерации, на счет того же резидента, открытый за пределами территории Российской Федерации;

(пп. “и” введен Федеральным законом от 02.07.2013 N 155-ФЗ)

(см. текст в предыдущей редакции)

11) утратил силу с 1 января 2013 года. – Федеральный закон от 21.11.2011 N 327-ФЗ.

(см. текст в предыдущей редакции)

2. Используемые в настоящем Федеральном законе институты, понятия и термины гражданского и административного законодательства Российской Федерации, других отраслей законодательства Российской Федерации применяются в том значении, в каком они используются в этих отраслях законодательства Российской Федерации, если иное не предусмотрено настоящим Федеральным законом.

Источник

В условиях масштабной глобализации мировой экономики, государственные границы становятся невидимыми для бизнеса, и хозяйственные связи приобретают интернациональный характер.

Однако при вступлении во внешнеэкономические отношения мало кто знает, что это накладывает на их участников дополнительные требования и обязанности, к числу которых относятся требования по соблюдению таможенного и валютного законодательства.

Чтобы определиться с тем, относитесь ли Вы к субъектам, на которых распространяются требования таможенного и валютного законодательства, нужно уяснить два принципиальных момента.

Во-первых, является ли Ваша деятельность с иностранным партнером внешнеэкономической с точки зрения внешнеторгового законодательства. Сам факт того, что Вы имеете в контрагентах иностранную компанию, еще не дает оснований полагать, что Ваша деятельность с указанным лицом носит внешнеэкономический характер и подпадает под регулирование валютного и таможенного законодательства.

Во-вторых, будет ли сделка с иностранным партнером считаться валютной операцией с точки зрения валютного законодательства.

Для ответа на вопрос является ли сделка внешнеэкономическим (внешнеторговым) контрактом, обратимся к ФЗ от 08.12.2003 N 164-ФЗ “Об основах государственного регулирования внешнеторговой деятельности”, в статье 2 которого и дано определение внешнеторговой деятельности.

Под внешнеторговой деятельностью понимается деятельность по осуществлению сделок в области внешней торговли товарами, услугами, информацией и интеллектуальной собственностью.

Как видно из определения, объектами внешнеэкономической деятельности могут быть товары, услуги/работы, информация и интеллектуальная собственность.

При этом для признания сделок по торговле работами/услугами, информацией и интеллектуальной собственностью внешнеэкономическими не имеет значения факт перемещения указанных объектов через границу Таможенного Союза: услуги могут оказываться (работы выполняться), а исключительные права на объекты интеллектуальной собственности или на использование последних могут передаваться и на территории Российской Федерации.

В то же время, если объектом сделки выступает товар, то для признания такой сделки внешнеэкономической, необходимо чтобы указанные товары пересекали границу Таможенного Союза. Если, предположим, товар реализуется по договору поставки на территории РФ иностранному лицу, без пересечения границы Таможенного Союза, такая сделка не будет считаться внешнеэкономической. Однако если договор поставки будет носить смешанный характер, то есть содержать в себе элементы других договорных конструкций, то такая сделка будет признаваться внешнеторговой. Например, договором поставки предусмотрена поставка оборудования иностранному заказчику на территории РФ, а также оказание услуг по установке и внедрению данного оборудования. Хотя оборудование и не пересекает границы Таможенного Союза, такая сделка будет признаваться внешнеторговой, поскольку она предполагает также оказание услуг иностранному лицу.

Квалификация отношений хозяйствующих субъектов как внешнеэкономические, еще не накладывает на последних обязательств по соблюдению требований законодательства в сфере валютного регулирования и валютного контроля. Такая обязанность возникает только в том случае, если сделка будет признаваться с точки зрения валютного законодательства валютной операцией.

В соответствии с ФЗ от 10.12.2003 N 173-ФЗ “О валютном регулировании и валютном контроле” определение понятия «валютная операция» раскрывается путем перечисления конкретных операций, которые будут рассматриваться для целей применения указанного закона валютными. К их числу, в частности, относится:

– приобретение резидентом у нерезидента либо нерезидентом у резидента и отчуждение резидентом в пользу нерезидента либо нерезидентом в пользу резидента валютных ценностей (под ними понимается иностранная валюта и внешние ценные бумаги), валюты РФ и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа;

– перевод иностранной валюты, валюты РФ, внутренних и внешних ценных бумаг со счета, открытого за пределами территории РФ, на счет того же лица, открытый на территории РФ, и со счета, открытого на территории РФ, на счет того же лица, открытый за пределами территории РФ;

– ввоз в РФ и вывоз из РФ валютных ценностей, валюты РФ и внутренних ценных бумаг;

– и другое (см. пп. 9 п. 1 ст. 1 названного закона).

Таким образом, если сделка предполагает осуществление валютных операций, то ее участники обязаны соблюдать требования валютного законодательства.

В соответствии с валютным законодательством при осуществлении хозяйствующими субъектами валютных операций требуется оформить ряд документов: паспорт сделки, справку о валютных операциях и справку о подтверждающих документах.

Паспорт сделки используется для осуществления валютного контроля по проводимым валютным операциям, и его в любой момент могут запросить органы и агенты валютного контроля. К органам валютного контроля относятся Центральный Банк России и Росфиннадзор, а к валютным агентам – налоговые инспекции, таможенные органы, банки, Внешэкономбанк и профессиональные участники рынка ценных бумаг (ч. 3 ст. 22 Закона N 173-ФЗ).

При этом для оформления паспорта сделки не имеет значения, будут ли осуществляться расчеты через счета резидента, открытые в уполномоченных банках РФ, или же через счета в банке-нерезиденте.

Порядок оформления, закрытия, а также переоформления паспорта сделки установлен Инструкцией Банка России от 04.06.2012 г. № 138-И «О порядке предоставления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением».

Случаи, когда необходимо составлять паспорт сделки перечислены в главе 5 раздела II Инструкции ЦБ № 138-И. К их числу, в частности, относятся следующие договоры, заключенные между резидентами и нерезидентами, а также проекты договоров, предусматривающие осуществление валютных операций:

– договоры, в том числе агентские договоры, договоры комиссии, договоры поручения, предусматривающие при осуществлении внешнеторговой деятельности вывоз с территории РФ или ввоз на территорию РФ товаров, за исключением вывоза (ввоза) ценных бумаг в документарной форме;

– договоры, предусматривающие передачу недвижимого имущества по договору аренды, договоры финансовой аренды (лизинга);

– договоры, предметом которых является получение или предоставление денежных средств в виде кредита (займа), возврат денежных средств по кредитному договору (договору займа), а также осуществление иных валютных операций, связанных с получением, предоставлением, возвратом денежных средств в виде кредита (займа).

Таким образом, получение, к примеру, российской организацией займа (кредита) от иностранного лица, причем не важно в какой валюте, будет считаться валютной операцией со всеми вытекающими отсюда последствиями.

Вместе с тем, если предположим, российская компания имеет задолженность по займу, полученному от иностранного лица. По другому договору между этими же лицами резидент поставил нерезиденту товар с отсрочкой оплаты. В день возврата займа нерезидент направляет резиденту письмо о прекращении встречных взаимных денежных требований зачетом. С точки зрения валютного контроля в данном случае валютные операции отсутствуют.

Требования о составлении паспорта сделки не распространяются на случаи, когда сумма обязательств по контракту не превышает в эквиваленте 50 тыс. долларов США по официальному курсу иностранных валют по отношению к рублю, установленному Банком России на дату заключения контракта, или, в случае изменения суммы контракта, на дату заключения последних изменений (дополнений) к контракту, предусматривающих такие изменения.

Справка о валютных операциях и справка о подтверждающих документах являются формами учета по валютным операциям резидентов. Указанные документыпредоставляются по внешнеэкономическим контрактам, по которым необходимо составлять паспорт сделки. В случаях осуществления валютных операций, не предусматривающих оформления паспорта сделки, резидент вправе, но не обязан, предоставить указанные справки по своему усмотрению (например, если иностранная компания при зачислении на расчетный счет резидента денежных средств не указала код вида валютной операции, резидент вправе предоставить справку о валютных операциях, в которой укажет код вида валютной операции).

При этом политика Банков в отношении предоставления документов, связанных с валютными операциями, различна. Если одни Банки могут вообще не запрашивать никаких подтверждающих документов (применительно к ситуациям, когда паспорт сделки оформлять не надо). То другие достаточно щипитильно относятся к проведению расчетов по валютным операциям и могут запросить подтверждающие документы даже при отсутствии такой обязанности.

В связи с чем рекомендуем Вам при осуществлении валютных операций обращаться в отдел валютного контроля обслуживающего Вас Банка для уточнения конкретного перечня документов, которые необходимо предоставить Банку.

Резиденты и нерезиденты, нарушившие положения актов валютного законодательства РФ и актов органов валютного регулирования, несут ответственность в соответствии с законодательством РФ.

Так, например, за нарушение валютного законодательства и актов органов валютного регулирования предусмотрена административная ответственность в виде наложения административного штрафа, размер которого варьируется от 5 000 рублей до ¾ или до одного размера суммы валютной операции (ст. 15.25 КОАП РФ).

Источник

Валютные ценности – это некоторые валютные активы, к которым относят:

ценные бумаги, которые выражены в иностранной валюте. Это акции, облигации, аккредитивы, чеки, векселя, и другие долговые обязательства, которые номинированы в иностранной валюте;

иностранная валюта; в России, например, доллар, евро.

драгоценные камни в сыром и обработанном виде (изумруды, алмазы, александриты, рубины, жемчуг, сапфиры);

драгоценные металлы (золото, серебро, платина);

металлы платиновой группы (палладий, иридий, рутений, родий, осмий), кроме ювелирных и бытовых изделий из перечисленных металлов, их лома, камней.

В отношении валютных ценностей государство обычно устанавливает ограниченный режим обращения.

Валютные ценности и бухгалтерский и налоговый учет

Для налога на прибыль и для бухгалтерского учета термин «валютные ценности» важен тем, что по ним предусмотрен пересчет стоимости, в связи с изменением курса иностранной валюты, в результате чего формируются положительные или отрицательные курсовые разницы.

В бухгалтерском учете положительные курсовые разницы учитываются на счете 91 «Прочие доходы и расходы», субсчет «Прочие доходы», отрицательные курсовые разницы отражаются на счете 91 «Прочие доходы и расходы», субсчет «Прочие расходы».

В налоговом учете положительные курсовые разницы учитываются в составе внереализационных доходов, а отрицательные курсовые разницы отражаются в составе внереализационных расходов.

Действующее законодательство и валютные ценности

В РФ понятие валютных ценностей – это норма, фигурирующая в нескольких нормативно-правовых актах.

Основные из этих актов следующие:

ГК РФ. Ст. 141 ГК РФ в общем устанавливает такое понятие валютных ценностей – это разновидность имущества. А за уточнением того, что нужно понимать под данным видом имущества, ГК отсылает к нормативно-правовым актам о госрегулировании сделок с валютой.

Что входит в понятие «валютные ценности», сформулировано в Законе от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле». Подпункт 5 пункта 1 статьи 1 так определяет категории валютных ценностей – это инвалюта и ценные бумаги внешних (не российских) эмитентов.

Таким образом, согласно действующему закону о валютном регулировании и контроле от 10 декабря 2013 г. № 173-ФЗ к валютным ценностям относятся 2 вида ценностей: внешние ценные бумаги и иностранная валюта.

Вместе с тем, отметим, что весь пункт 1 статьи 1 закона № 173-ФЗ — это перечисление объектов, принимаемых в качестве международных средств платежа, операции с которыми регулируются в РФ на государственном уровне.

Таким образом, можно говорить о том, что понятие валютных ценностей – это более широкая категория, чем только инвалюта и ценные бумаги.

Валютные ценности: понятие и состав

В первой статье закона о валютном регулировании и контроле приводится понятийный аппарат, который использован в законе.

Согласно этим положениям российская «валюта» состоит из:

наличных денежных знаков (монет, банкнот) Банка России;

безналичных средств на банковских счетах и во вкладах.

Иностранная «валюта» включает:

наличные денежные знаки (монеты, казначейские билеты, банковские ноты) иностранных государств;

безналичные средства на банковских счетах и во вкладах, выраженные в денежных единицах зарубежных стран, а также международных расчетных или денежных единицах.

Отметим, что раньше к валютным ценностям относились не только ценные бумаги и валюта, но также и драгоценные металлы и камни.

Однако в настоящее время согласно Закону о валютном регулировании и контроле к валютным ценностям не относятся, например, золото, алмазы, серебро и т.д.

Соответственно, они выведены из сферы валютного регулирования.

Вместе с тем их обращение регулируется специальным законодательством. Основным для них является закон о драгоценных металлах и камнях от 26.03.98 № 41-ФЗ.

Действующим же законодательством к валютным ценностям отнесены только иностранная валюта и внешние ценные бумаги.

Какие ценности регулируются законом о валютном регулировании и контроле

Согласно п. 1 ст. 1 закона № 173-ФЗ объектами, операции с которыми подлежат госрегулированию при внешнеторговых отношениях, являются:

– Деньги в виде банкнот, казначейских билетов и монет. Причем эмитированные как другими государствами, так и РФ.

Отметим, что если денежные знаки являются устаревшими или поврежденными, но могут быть обменяны на находящиеся в обращении, следует считать, что и такие, не годящиеся для прямых расчетов, дензнаки – это тоже валютные ценности.

– Безналичные денежные средства. Причем и в инвалюте, и в рублях РФ.

– Ценные бумаги в документарной и бездокументарной форме, номинал которых выражен как в инвалюте, так и в рублях РФ.

Таким образом, если применять на практике законы РФ, регулирующие обращение валютных объектов, то нужно учитывать все представленные в ст. 1 закона № 173-ФЗ и приведенные выше категории. То есть все это валютные ценности.

Материальные валютные ценности

В целях регулирования обращения валютных объектов некоторые из них дополнительно классифицируются и выделяются в самостоятельную группу — это валютные ценности, имеющие вещественную форму.

Это денежные знаки и документарные ценные бумаги. Такие объекты называют материальными валютными ценностями.

Ценные бумаги и валютные ценности

Отметим, что понятие ценных бумаг определено в статье 142-й ГК РФ.

Согласно ее положениям к ним относятся облигации, векселя, акции, инвестиционные паи, закладные, коносаменты, чеки, иные ценные бумаги.

Для целей валютного регулирования ценные бумаги делятся на внутренние ценные бумаги и внешние ценные бумаги.

Понятие внешних ценных бумаг законодательство определяет как ценные бумаги, не относящиеся к внутренним ценным бумагам.

При этом делается особый акцент, что сюда включаются и так называемые бездокументарные ценные бумаги (так называются ценные бумаги в форме записи на счете, не имеющие классической бумажной формы).

К внутренним ценным бумагам согласно положениям закона о валютном регулировании и контроле относятся:

эмиссионные ценные бумаги, размещенные в российской валюте, выпуск которых зарегистрирован в России;

другие ценные бумаги, размещенные в России и предоставляющие право на получение российской валюты.

Валютные операции с внутренними ценными бумагами подпадают под сферу регулирования закона о валютном регулировании и контроле, когда в их совершении участвует нерезидент.

А такие операции, совершаемые между резидентами, под правила валютного регулирования не подпадают.

Что же касается валютных ценностей, то закон устанавливает правила:

ввоза валютных ценностей на территорию РФ и вывоза валютных ценностей с территории РФ;

перевода со счета на счет, а также без открытия счетов;

купли-продажи иностранной валюты и чеков в иностранной валюте.

При этом некоторые операции могут ограничиваться или вовсе запрещаться.

Так, на сегодняшний день ограничены суммы переводов в иностранной валюте между физическими лицами, являющимися резидентами, на счета в зарубежных банках; запрещены, за некоторыми исключениями, операции с валютными ценностями между резидентами.

Итоги

В российских нормативно-правовых актах сформулировано такое определение валютных ценностей, как инвалюта и ценные бумаги.

Вместе с тем, принимая во внимание положения ГК РФ и практическое применение норм госрегулирования валютных операций в РФ, валютными ценностями следует считать все то, что перечислено в п. 1 ст. 1 ФЗ № 173-ФЗ.

Источник