Выпуск банковских гарантий в пользу

Участие в крупном тендере или конкурсе на госзаказ, а тем более победа в нем — большой плюс для репутации любой компании и, конечно, существенная прибыль. Однако не во всех организациях знают (зачастую — вплоть до подачи заявки на тендер), что для обеспечения выполнения контракта, скорее всего, потребуется банковская гарантия. Что представляет собой этот инструмент, как получить гарантию и сколько это займет времени — читайте в нашей статье.

Перечень банков, имеющих право выдавать банковские гарантии

Банковская гарантия является одним из самых распространенных способов минимизации рисков: если одна из сторон договора опасается, что другая не выполнит свои обязательства, то в качестве обеспечения она вправе запросить банковскую гарантию. По сути, это письменное обещание банка или страховой компании (гаранта) уплатить оговоренную денежную сумму заказчику товара или услуги (бенефициару) по требованию, если исполнитель или поставщик (принципал) нарушит условия договора или откажется его выполнять.

Госзакупки являются самой популярной сферой применения данного обязательства, поэтому в дальнейшем мы будем ориентироваться именно на них. Так, согласно Федеральному закону № 44-ФЗ от 5 апреля 2013 года «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее — 44-ФЗ), финансовое обеспечение необходимо как на этапе подачи заявки на конкурс, так и для заключения контракта с победителем. Таким обеспечением в большинстве случаев может выступить банковская гарантия. При этом она выгодна всем сторонам: банк получает вознаграждение за выдачу документа, бенефициар — гарантию возмещения убытков в случае невыполнения контракта принципалом, а принципал, в свою очередь, может не замораживать собственные средства на время проведения торгов и исполнения заказа.

Однако нужно отметить, что для использования гарантии в обеспечение участия в конкурсах и аукционах, проводимых по 44-ФЗ, необходимо ее строгое соответствие нормам закона. Она может быть оформлена только банком, причем не любым, а соответствующим требованиям части 3 статьи 74.1 Налогового кодекса. Так, на сегодняшний день обязательным для выдачи банковской гарантии является:

- наличие у банка лицензии ЦБ РФ на осуществление операций. Кроме этого, в отношении банка не должны быть применены меры по финансовому оздоровлению;

- объем собственных средств (капитала) в размере не менее 300 млн рублей;

- кредитный рейтинг от «В-(RU)» агентства АКРА и от «ruB-» по шкале рейтингового агентства «Эксперт РА», присвоенный Банком России на дату направления информации;

- отсутствие задолженностей по банковским депозитам, размещенным за счет средств федерального бюджета;

- участие в системе обязательного страхования вкладов физических лиц.

Перечень кредитных организаций, соответствующих всем указанным параметрам, устанавливается Министерством финансов РФ. На 1 февраля 2019 года в него входило 204 банка. Хотя в начале 2018 года это количество достигало почти 350 кредитных организаций. Актуальный перечень банков, обладающих правом выдачи банковских гарантий, можно найти на официальном сайте Минфина России: данные обновляются от четырех до пяти раз в месяц, в список входят как федеральные, так и региональные банки[1].

Условия выдачи банковских гарантий

Каждый банк вправе самостоятельно определять большинство требований и условий, на которых будет выдана банковская гарантия. Мы рассмотрим наиболее распространенные параметры, встречающиеся у большинства гарантов.

Требования к заявителю

Банковская гарантия имеет некоторые сходства с кредитным договором: ведь в случае получения бенефициаром денежных средств по ней, банк, в свою очередь, затребует их возвращения от принципала. Поэтому система требований к заявителю аналогична тем, что предъявляются при получении кредита: финансовая стабильность компании, отсутствие задолженностей и просроченных платежей, положительная кредитная история, длительный срок работы, зачастую — предоставление обеспечения или поручительство. Помимо этого, закон предписывает банку проверить сведения об учредителе, директоре и главном бухгалтере предприятия.

Срок гарантии

Согласно №44-ФЗ гарантия должна действовать минимум на месяц дольше срока исполнения контракта. Если на поставляемый товар существует гарантийный период, он также должен быть включен в срок действия. Исчисление начинается с момента получения документа, если в самой гарантии не прописано иное.

Как правило, банки указывают, на какой период они готовы выдать обеспечение: например, Сбербанк выдает банковские гарантии, действующие от 1 до 24 месяцев по общим правилам и до трех лет — если заемщик соответствует дополнительным требованиям.

Срок выдачи

При самостоятельном обращении в банк время ожидания выдачи банковской гарантии составляет до двух–трех недель, в зависимости от финансового положения принципала, вида обеспечения, предоставленного залога и выбранной организации-гаранта. Существуют также брокерские организации, позволяющие клиенту оформить гарантию в более сжатые сроки (от трех дней).

Комиссия банка за выдачу банковской гарантии

Сумма вознаграждения банку за оформление гарантии в среднем составляет 2–5%, но обычно не менее 10–20 тысяч рублей. Не стоит забывать о дополнительных платежах, которые могут потребоваться: открытие и обслуживание расчетного счета, штрафы и пени за просрочку возврата денежных средств, платеж при наступлении гарантийного случая.

Валюта кредита

В большинстве случаев банковская гарантия оформляется в рублях, однако при работе с иностранными компаниями по соглашению сторон можно указать другую валюту. Также популярно использование «валютной оговорки»: все платежи производятся в рублях, но эквивалентны какой-то сумме в иностранной валюте. Для расчетов можно использовать как официальный курс на день операции, так и фиксированный.

Сумма гарантии

Согласно 44-ФЗ при участии в госзакупках поставщик обязан предоставить обеспечение на сумму от 0,5 до 5% от начальной стоимости контракта на этапе подачи заявки и от 5 до 30% (но не менее размера аванса при его наличии) — в качестве обеспечения исполнения договора. При работе в рамках Федерального закона от 18 июля 2011 года № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» предельные размеры гарантии не установлены и определяются организаторами торгов.

Банки в свою очередь самостоятельно определяют минимальную и максимальную сумму выдаваемых гарантий. Например, Сбербанк не рассматривает заявки по гарантиям размером менее 50 тысяч рублей, зато верхний предел зависит только от финансового состояния принципала. «ВТБ», наоборот, устанавливает максимальную сумму гарантии в 150 млн рублей при наличии залога или 30 млн рублей без такового, но не указывает нижней границы. Банк «Кредит-Москва» указывает обе крайние суммы — от 300 тысяч до 10 млн рублей.

Срок возмещения платежа по гарантии

Срок, в который гарант обязан удовлетворить требования бенефициара по уплате оговоренной суммы, обычно указан в тексте банковской гарантии. Чаще всего он составляет до трех месяцев, однако при выдаче гарантии под залог денежных средств или векселей может быть всего несколько дней.

Обеспечение

Банк вправе требовать от принципала обеспечения выдаваемой гарантии. В качестве залога чаще всего выступает принадлежащая компании недвижимость, транспорт, товар, ценные бумаги или денежные средства. В качестве альтернативы или в дополнение к залогу имущества банк может потребовать предоставления поручительства. Поручителями могут стать как собственники компании-принципала, так и другие лица, физические или юридические.

Многие банки предлагают и оформление гарантий без обеспечения, но комиссия в этом случае, как правило, выше, а шанс одобрения и максимальная сумма — ниже.

Страхование

Страхование имущества, выступающего залогом при оформлении банковской гарантии, обычно не является обязательным. Однако для некоторых категорий собственности, например при залоге сельскохозяйственных животных, банк может потребовать оформление страховки.

Неустойка за несвоевременное возмещение платежа по гарантийному обязательству

При нарушении банком сроков платежа бенефициару, при наступлении гарантийного случая, он обязан уплатить неустойку. Ее размер обычно составляет 0,1% от суммы возмещения за каждый день просрочки.

Процентная ставка при наступлении гарантийного случая

По общему принципу банковской гарантии, если принципал не исполнил свои обязательства по договору с заказчиком, банк выплачивает бенефициару оговоренную сумму возмещения. Далее гарант обращается с регрессными требованиями к принципалу: тот должен вернуть банку затраченную сумму, причем с уплатой процентов за отвлечение денежных средств.

Процентная ставка, как правило, близка к обычной ставке по кредитам: ее размер зависит от финансовых показателей принципала, наличия обеспечения — и обычно составляет 11–25% годовых.

История банковской гарантии не очень длительна — в нашей стране первые упоминания о банковских гарантийных обязательствах появились во время НЭПа, то есть в 20-е годы XX века. Тем не менее, человечеству издавна были знакомы другие способы обеспечения контрактов (даже в те времена, когда слова «контракт» еще не было). Так, еще в Священной Римской Империи строитель, нанимавшийся возвести дом, должен был предоставить поручительство от городских властей или от предыдущих клиентов. В поручительстве фиксировалось, что подрядчик честен, не ворует стройматериалы и оканчивает работы в срок.

Порядок выдачи банковской гарантии

Чтобы получить гарантию, заявителю придется пройти множество этапов, каждый из которых имеет свои особенности и занимает определенное время.

- Анализ соответствия требованиям банка и сбор документов. Конечно, все начинается с вопроса, в какой банк лучше обратиться за получением обеспечения. Ответ будет зависеть от многих факторов: состояния компании, требований организаторов торгов, необходимой суммы. Продолжительность этого этапа индивидуальна для каждого случая: у кого-то он проходит буквально за пару дней, кто-то неделями ищет лучшие предложения по условиям выдачи банковской гарантии от банков из топ-25 рейтинга. Целесообразно начать анализ и сбор стандартного пакета документов заранее, сразу после решения об участии в торгах. Как правило, потребуются бумаги следующих видов:

- юридические — свидетельство о регистрации юрлица, выписка из ЕГРЮЛ, заверенные копии паспортов учредителей и руководителя, устав, свидетельство о постановке на учет в налоговом органе, а также справки об отсутствии задолженностей перед бюджетными и внебюджетными фондами;

- финансовые — бухгалтерская отчетность по формам 1 и 2 за последний год для предприятий на общей системе налогообложения либо налоговая декларация и выписка из книги доходов и расходов для фирм на «упрощенке»;

- сведения о тендере — ссылки на проводимый конкурс или аукцион, проект контракта и т. д.;

- документы, подтверждающие надежность принципала, — в этот перечень обычно входят документы, свидетельствующие об опыте компании, ее положении на рынке, предыдущем участии в торгах и выполненных контрактах, отзывы заказчиков и т. д. Также, при наличии залогового имущества, — документы о праве собственности на него, оценочные акты.

- Передача документов в банк. После сбора всех необходимых документов заявитель передает их в банк — этот этап, чаще всего, проходит за один день. Впрочем, иногда гарант требует дополнительные бумаги, и тогда временные затраты увеличатся на срок, необходимый для их подготовки.

- Анализ документов в банке и вынесение решения. На этом этапе банк проверяет достоверность всех предоставленных сведений и документов, оценивает платежеспособность компании и принимает решение о выдаче банковской гарантии или об отказе заявителю. Формально период рассмотрения составляет около семи дней, но зачастую эти сроки увеличиваются до двух–трех недель при необходимости проведения дополнительных проверок.

- Заключение договора и выдача гарантии. После одобрения заявления компании предоставляется информация о персональных условиях выдачи гарантии, процентных ставках, а также ее проект. После окончательного согласования принципал заключает договор с банком и уплачивает оговоренную сумму вознаграждения. Затем происходит фактическая передача гарантии заявителю.

- Внесение данных о гарантии в Реестр. Согласно законодательству после выдачи гарантии банк обязан внести соответствующие данные в общий реестр. На это отводится срок в один день. Этот этап является заключительным, и сразу после его окончания принципал может использовать банковскую гарантию по назначению.

Безусловно, получение банковской гарантии — крайне выгодный для организаций способ обеспечить свое участие в торгах. Однако процесс оформления подобного документа достаточно длителен и обычно превышает установленный срок для заключения контракта, в течение которого исполнитель обязан предоставить обеспечение. Поэтому большинство компаний вынуждены прибегать к различным способам сокращения времени получения банковской гарантии.

Источник

Понятие банковской гарантии

↑К началу страницы

Банковская гарантия служит инструментом обеспечения уплаты акциза в бюджет в случае несоблюдения ее получателем условий, необходимых для получения права на освобождение от уплаты акциза.

Понятие банковской гарантии раскрывается ст. 368 ГК РФ

Банковская гарантия должна быть предоставлена банком, включенным в перечень банков, отвечающих установленным требованиям для принятия банковских гарантий в целях налогообложения.

Случаи применения банковской гарантии

↑К началу страницы

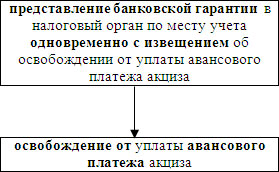

1. В целях освобождения от уплаты авансового платежа акциза

Применяется только налогоплательщиками – производителями алкогольной и (или) подакцизной спиртосодержащей продукции (могут быть только организации)

Банковская гарантия представляется в целях освобождения от уплаты авансового платежа акциза.

Кроме того, налогоплательщик имеет право представить в налоговый орган:

- несколько банковских гарантий по объемам этилового спирта, закупаемым в одном налоговом периоде у нескольких поставщиков;

- несколько банковских гарантий соответственно количеству партий этилового спирта, закупаемого в одном налоговом периоде у одного поставщика;

- банковскую гарантию в целях освобождения от уплаты авансового платежа акциза части этилового спирта, закупаемого в одном налоговом периоде у одного поставщика, при одновременной уплате авансового платежа акциза в бюджет по другой части этилового спирта, закупаемого у этого же поставщика.

Требования к банковской гарантии (п.12 ст. 204 НК РФ):

должна быть безотзывной и непередаваемой;

срок действия – должен истекать не ранее шести месяцев, следующих за налоговым периодом, в котором осуществлялась закупка этилового спирта;

сумма, на которую выдана банковская гарантия – должна обеспечивать исполнение обязательства по уплате в бюджет в полном объеме суммы акциза в размере авансового платежа за налоговый период (п.8 ст.194 НК РФ);

должна допускать бесспорное списание денежных средств со счета гаранта в случае неисполнения им в установленный срок требования об уплате денежной суммы по банковской гарантии (полностью или частично), направленного до окончания срока действия банковской гарантии.

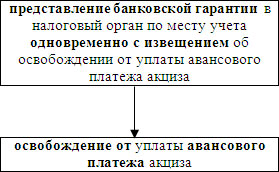

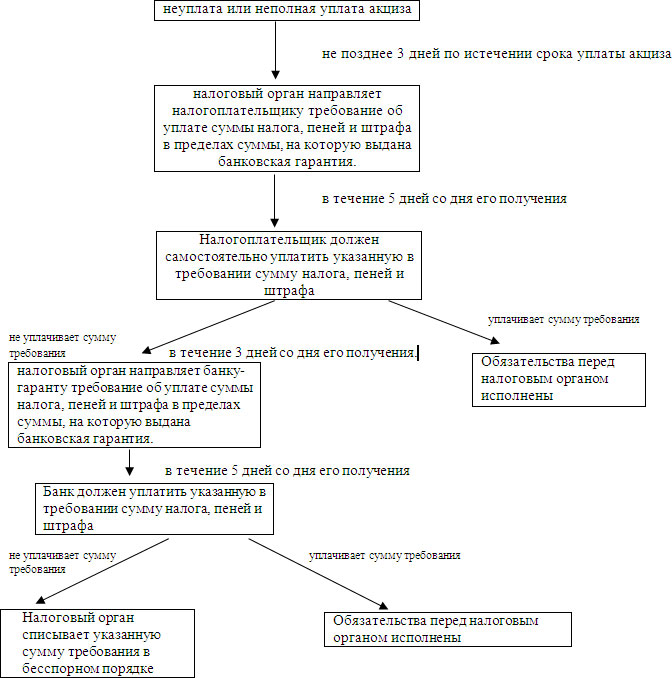

В случае неуплаты или неполной уплаты налогоплательщиком, акциза за каждый налоговый период в течение срока действия банковской гарантии, в котором осуществлялась реализация алкогольной и (или) подакцизной спиртосодержащей продукции:

2. При осуществлении экспорта подакцизной продукции

Освобождение от уплаты акциза производится только при вывозе подакцизных товаров за пределы территории Российской Федерации в таможенной процедуре экспорта или при ввозе подакцизных товаров в портовую особую экономическую зону. (ссылка на п.1 ст. 184 НК РФ)

Условие для освобождения от уплаты акциза:

- представление в налоговый орган поручительства банка в соответствии со статьей 74 настоящего Кодекса или банковской гарантии.

Требования к поручительству или банковской гарантии:

- предусматривает обязанность банка уплатить сумму акциза и соответствующие пени в случаях непредставления налогоплательщиком документов, подтверждающих факт экспорта подакцизных товаров или ввоза в портовую особую экономическую зону подакцизных товаров, помещенных под таможенную процедуру свободной таможенной зоны, и неуплаты им акциза и (или) пеней.

Сроки действия банковских гарантий

↑К началу страницы

Срок действия поручительства банка (банковской гарантии) ≥ 9 месяцев со дня реализации подакцизных товаров на экспорт (см. п.2 ст.184 НК РФ)

Налогоплательщики – производители алкогольной и (или) подакцизной спиртосодержащей продукции имеют право:

В целях одновременного освобождения от уплаты авансового платежа акциза по алкогольной и (или) подакцизной спиртосодержащей продукции и уплаты акциза, исчисленного по указанной продукции, вывозимой за пределы территории Российской Федерации в таможенной процедуре экспорта.

Условия применения: | ИМЕЮТ ПРАВО: | Срок действия банковской гарантии |

| – осуществление экспорта подакцизной алкогольной и (или) подакцизной спиртосодержащей продукции – обязанность по уплате авансового платежа акциза | представить одну общую банковскую гарантию | ≥ 12 месяцев следующих за налоговым периодом, в котором осуществлялась закупка этилового спирта или совершались операции, признаваемые объектом налогообложения |

Требования, предъявляемые к банковской гарантии, установлены п.12 ст.204 НК РФ

Сроки действия банковских гарантий

Срок действия банковской гарантии

≥ 6 месяцев

≥ 9 месяцев

≥ 12 месяцев

Цель выдачи банковской гарантии (в целях освобождения от уплаты)

авансового платежа акциза

акциза при экспорте подакцизных товаров

авансового платежа акциза и акциза при экспорте (одновременно)

Источник

Чтобы заключить выгодный договор, организация должна доказать, что она может

обеспечить свои обязательства. Одним из способов обеспечения является банковская

гарантия. О том, как ее получить, вы узнаете из нашей статьи.

Статья 329 Гражданского кодекса предполагает несколько видов обеспечения обязательств

фирмы перед ее контрагентами. Прежде всего это неустойка, залог, удержание

имущества должника, поручительство, задаток и банковская гарантия.

Банковская гарантия выгодно отличается от иных способов обеспечения тем, что

организации, в пользу которой она выдана, не придется взыскивать с должника

неустойку через суд или продавать заложенное имущество. Она может сразу получить

причитающиеся ей деньги, предъявив гарантию в банк, который ее выдал.

Для организации-контрагента, которая получила банковскую гарантию в пользу

своего партнера, это тоже довольно выгодно. Она подтверждает свою платежеспособность

и может работать без предварительной оплаты.

Кроме того, банковская гарантия позволяет покупать товары, работы или услуги

с отсрочкой платежа. Так, если организация получит в пользу своих контрагентов

такую гарантию, они могут передать ей товар на реализацию.

Банковская гарантия чаще всего используется во внешнеэкономической деятельности.

Но в последнее время многие российские организации, убедившись в надежности

и удобстве этого вида обеспечения, стали использовать его во внутренних расчетах.

Во многих случаях гарантия банка является непременным условием выгодных коммерческих

предложений.

Банковская гарантия – это вид поручительства. Правда, в данном случае поручителем

может выступать не любая третья сторона, а лишь банки, кредитные или страховые

организации. На это указано в статье 368 Гражданского кодекса.

Как правило, такие гарантии выдают банки. Так как банковская гарантия является

своеобразным кредитным продуктом, организация, которая хочет ее получить, должна

предоставить обеспечение. Это могут быть денежные депозиты, ценные бумаги,

здания, квартиры, оборудование, транспорт и товары в обороте. Кроме того, в

качестве обеспечения принимаются поручительства других организаций и граждан,

а также гарантии третьих банков.

Затем банк оценивает предоставленное обеспечение, и с учетом предполагаемого

риска по операции его стоимость снижается до цены возможной реализации. Если

организация не выполнит своих условий по договору и банку придется платить

по гарантии, он может покрыть свои расходы за счет предмета залога либо обратиться

к поручителю.

После того как банк оценит обеспечение, он заключает с организацией договор

о предоставлении банковской гарантии. В таком договоре оговаривается, кому

выдается гарантия (принципал), в чью пользу (бенефициар), сумма гарантии, срок

действия, банковская комиссия, вид обеспечения.

Следом за этим банк оформляет саму гарантию и отдает ее организации, которая

передает гарантию своему контрагенту.

Если организация не выполнит обязательства в срок, контрагент обратится в

банк и потребует свои деньги. В этом случае банк погасит долг за счет собственных

средств, а затем выставит организации требование о возмещении этой суммы.

Если организация выполнила все свои обязательства или ничего не должна банку,

он освободит ее имущество из залога.

Согласно статье 370 Гражданского кодекса, банковская гарантия является самостоятельным

обязательством банка и фактически не зависит от основного обязательства по

договору между организациями.

Это означает, что банковская гарантия считается действительной, даже если

обязательства по договору по каким-то причинам признаны недействительными.

Об этом говорится в постановлении Высшего Арбитражного Суда РФ от 13 января

1998 г. № 6318/97. В такой ситуации банк обязан оплатить неисполненные обязательства

своего клиента. Правда, вначале, узнав о недействительности договора, он сообщит

об этом обеим сторонам. И лишь после того как банк получит требование о погашении

долга во второй раз, он выполнит свои обязательства. Это следует из статьи

376 Гражданского кодекса.

Еще одним спорным моментом может явиться вступление в силу банковской гарантии.

Так, иногда банки отказываются выплачивать деньги, пока организация не заплатит

за гарантию комиссионное вознаграждение.

Однако согласно статье 373 Гражданского кодекса, гарантия действует с того

момента, как ее выдал банк-гарант, если в ней не предусмотрено иное. Чтобы

гарантия вступила в силу после того как организация заплатит за нее комиссию,

банк должен указать это в тексте самой гарантии. Такое условие называется отлагательным.

Если банк этого не сделает, то он обязан выполнить свои обязательства по гарантии.

При этом не имеет значения, перечислила ему организация комиссионное вознаграждение

или нет. На это указано в постановлении Президиума ВАС РФ от 11 марта 1997

г. № 5710/96.

Еще один важный момент: банк, который выдал гарантию, не имеет права разрешать

спорные ситуации между организациями. Его задача – четко следовать условиям

выданной гарантии. То есть если ему предъявят все предусмотренные в ней документы,

банк должен выплатить условленную сумму. При этом он не может ее снизить, даже

если организация, которая получила гарантию в пользу своего контрагента, частично

выполнила свои обязательства. Если же банк, выдавший гарантию, вовремя не выплатит

деньги, с него можно потребовать штрафные санкции.

Банковские гарантии бывают нескольких видов. Так, в зависимости от того, для

каких операций они используются и кто их получает, гарантии подразделяются

на:

– платежные;

– исполнения обязательств;

– выполнения;

– возврата платежа;

– возврата кредита;

– тендерные;

– по таможенным платежам.

Платежная гарантия – одна из самых популярных. Банки выдают ее по просьбе

покупателя в пользу продавца. Гарантию исполнения обязательств, напротив, выдают

продавцу в пользу покупателя.

Гарантию выполнения организации требуют от своих партнеров, чтобы застраховать

себя от срыва графика поставок или несвоевременного выполнения работ. В этом

случае банк обязуется заплатить оговоренные заранее штрафы.

Для того чтобы вернуть ранее перечисленный аванс, если партнер не выполнит

условия договора, организации требуют гарантию возврата платежа. В качестве

обеспечения кредитных операций используется гарантия возврата кредита.

Тендерную гарантию просят те организации, которые объявляют тендер (конкурс)

и рассматривают поступившие от возможных партнеров предложения. Оформив такую

гарантию, эти партнеры обязаны возместить определенную денежную сумму, если

впоследствии откажутся от своего предложения или не подпишут договор после

торгов.

Гарантия по таможенным платежам выдается организациям в пользу таможни. Она

используется для обеспечения их обязательств по уплате таможенных тарифов,

сборов и штрафных санкций.

Организация может не только получить в банке гарантию в пользу своего партнера,

но и авизовать гарантию, которую ей предоставил контрагент.

В таком случае банк проверит гарантию на подлинность, а затем отошлет ее организации

с сопроводительным письмом, в котором изложит свое мнение. Кроме того, он может

в дальнейшем сопровождать эту гарантию, то есть осуществлять все необходимые

действия для получения по ней денег.

Но это не все услуги банков, связанные с предоставлением гарантий. Так, многие

банки предлагают подтвердить гарантию. Иными словами, банк может взять на себя

солидарную ответственность по гарантии, выданной другой кредитной организацией.

Но и это далеко не все. Некоторые банки не только подтверждают чужую гарантию

от своего имени, но и помогают получить ее подтверждение от надежного иностранного

банка. Такая услуга может потребоваться организации, которая занимается внешнеторговой

деятельностью и хочет заключить крупный контракт.

Ю.С. Шемелева, редактор-эксперт АГ «РАДА»

Источник