Заявление об отказе на налоговый вычет на детей в пользу супруги

Как выглядит заявление на отказ от вычета на ребенка? Образец документа, актуальный на 2019 год, поможет не изобретать велосипед, подыскивая формулировки.

Передача права

Работники, имеющие детей, имеют право на стандартный налоговый вычет на каждого ребенка (подп. 4 п. 1 ст. 218 НК РФ). Предоставлением вычетов, равно как и удержанием НДФЛ из дохода персонала занимаются работодатели.

Право на детский вычет есть у следующих налоговых резидентов России:

- родителей (состоящих в законном браке, разведенных или не вступивших в брак);

- супруги (супруга) родителя;

- приемных родителей;

- усыновителей, опекунов и попечителей.

При этом один из родителей (приемных родителей) может написать заявление на отказ от вычета на ребенка. В этом случае право на получение вычета за отказника переходит к другому родителю (абз. 15 подп. 4 п. 1 ст. 218 НК РФ).

Отказаться от своего вычета может только родитель, у которого есть доходы, облагаемые НДФЛ по ставке 13%. Ведь если нет налогооблагаемых доходов – нет и вычетов. Причем для того, чтобы передать свое право на вычет, написав заявление на отказ от вычета на ребенка в пользу супруга (образец см. в конце статьи), работу и зарплату иметь не обязательно. Достаточно в течение года иметь доходы от реализации собственного имущества.

Пишем заявление

Для того, чтобы отказаться от получения стандартного налогового вычета на детей, нужно соблюсти предусмотренные законодательством формальности. В частности, написать заявление об отказе от вычета на ребенка в двух экземплярах и приложить к нему все необходимые документы.

По мнению налоговиков, работодатель, который будет предоставлять удвоенный вычет своему сотруднику, должен получить от него (письмо ФНС от 03.11.2011 № ЕД-3-3/3636):

- само заявление о предоставлении двойного вычета;

- написанное вторым родителем заявление об отказе от вычета на ребенка в пользу другого родителя с указанием персональных сведений заявителя и реквизитов свидетельства о рождении ребенка.

Помимо заявлений налоговому агенту лучше иметь на руках дополнительные документы, подтверждающие правомерность предоставления удвоенного вычета. Сгруппируем все необходимые документы в таблицу:

| Документ | Комментарий |

| Справка по форме 2-НДФЛ | Документ докажет, что родитель, отказавшийся от вычета, имел доходы, облагаемы НДФЛ по ставке 13%. Также из справки станет ясно, не превышен ли лимит 350 000 руб., после достижения которого вычет не предоставляется. |

| Заявление отказывающегося родителя | В документе нужно указать:

|

| Заявление работника о двойной сумме вычета | В документе нужно указать:

|

| Дополнительные документы | Копии документов (свидетельства о рождении, паспорта и т.д.). |

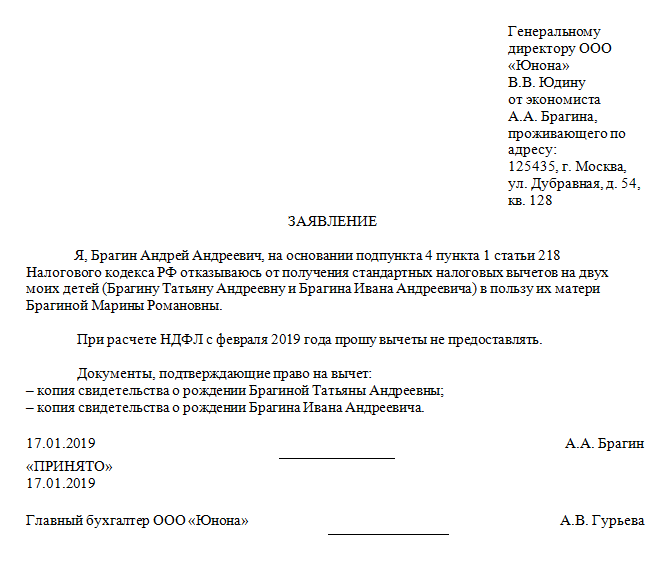

Предлагаем вниманию читателей образец заявления на отказ от вычета на ребенка в пользу супруга, подготовленный нашими специалистами. Его можно скачать совершенно бесплатно на сайте.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник

Действующим законодательством родителям предоставляется право на получение налогового вычета на ребенка. В ряде случаев родитель может отказаться от вычета. В статье расскажем про отказ родителя от налогового вычета, рассмотрим, когда и как можно оформить документы.

Право родителя на налоговый вычет

Положениям НК РФ (ст. 218) закрепляется право родителей на получение вычета на ребенка. Согласно процедуре, для граждан, оформивших вычет, размер налогооблагаемой базы НДФЛ уменьшается на размер такого вычета. То есть ежемесячный доход родителя будет на 13% больше суммы назначенного вычета.

Получить налоговую компенсацию на ребенка могут:

- родные родители, а также приемные, при наличии действующих документов на усыновление. При лишении родительских прав родители теряют возможность получения налоговой компенсации;

- родители/усыновители, состоящие в официальных трудовых отношениях с работодателем. В случае если отец/мать трудоустроены неофициально, претендовать на компенсацию они не могут.

Как видим, оформить налоговой возврат могут только родители ребенка (родные или приемные). На иных родственников (тети/дяди, бабушки/дедушки) данное право не распространяется. Читайте также статью: → «В какую налоговую следует обращаться для получения налогового вычета».

Размер вычета на ребенка

Налоговая компенсация предоставляется каждому из родителей. Ее размер зависит от того, какой по счету ребенок в семье. На каждого 1-го и 2-го ребенка родители могут оформить возврат в сумме 182 руб. (на каждого – по 1.400 руб. вычета * 13%). Если в семье родился 3-й ребенок, то к сумме компенсации можно добавить еще 390 руб. (3.000 руб. вычет * 13%).

Если отец и мать имеют официальное трудоустройство и воспитывают троих общих детей, то каждый из них имеет право претендовать на налоговую компенсацию в размере 754 руб. (182 руб. * 2 + 390 руб.).

В случае если семья воспитывает ребенка – инвалида, то размер налоговой компенсации возрастает до 780 руб. (6.000 руб. вычет * 13%). Эта сумма является фиксированной и возмещается родителям до достижения ребенком 18-я. Количество детей в семье на размер компенсации в данном случае не влияет.

Порядок предоставления «детского» вычета

В общем порядке для оформления компенсации каждому из родителей следует обратиться по собственному месту работы. Документы потребуются следующие:

- заявление на имя руководителя (в свободной форме);

- свидетельства о рождении детей (копии + оригиналы);

- свидетельство о браке (копия + оригинал);

- подтверждение инвалидности ребенка (выписка из акта МСЭК в случае, если вычет оформляется на ребенка-инвалида).

Родители имеют право оформить компенсацию с момента рождения малыша. Порядок возврата налога (уменьшения налоговой базы) – ежемесячно.

Срок, в течение которого отец/мать могут получать компенсацию:

- в общем порядке – до исполнения ребенком 18-и лет;

- если ребенок учиться в ВУЗе, техникуме, училище и т.п. на дневной форме – до 24-я ребенка.

В случае если ребенок-инвалид (І и ІІ группа) является учащимся дневной формы обучения (студент, ординатор, курсант, аспирант, магистр, т.п.), то у родителей сохраняется право на вычет до его 24-я:

- для родных родителей и усыновителей – 6.000 руб./мес.;

- для опекунов и попечителей – 12.000 руб./мес.

Если родитель предоставил документы на вычет спустя некоторое время после рождения/усыновления ребенка, то работодатель обязан пересчитать налог с момента возникновения права на вычет и вернуть сотруднику излишне удержанную сумму НДФЛ. Читайте также статью: → «Оформление и расчет налогового вычета на ребенка инвалида в 2020».

Когда родитель может оказаться от вычета

Нормы НК позволяют одному из родителей (как родному, так и приемному) отказаться от права на получение налоговой компенсации в пользу второго родителя. Причины для отказа могут быть самыми различными, но все они, как правило, касаются удобства получения вычета. Иными словами, родителям удобнее оформить и получать компенсацию в одном месте, чем оформлять вычет дважды по местам работы каждого из супругов.

Отказ от вычета одного из родителя не влияет на размер его получения для второго родителя. Рассмотрим простой пример. В ноябре 2017 у супругов Коноваловых родился первый ребенок. Других детей (усыновленных, от предыдущих браков) в семье нет. Отец Коновалов Г.Д. трудоустроен в ООО «Монолит», мать Коновалова К.Л. – в АО «Статус». Коновалов оформил отказ от получения налоговой компенсации в пользу супруги, сумма его зарплаты на ООО «Монолит» не изменилась.

В ноябре 2017 Коновалова подала в бухгалтерию «Статуса» документы на получение вычета на ребенка (в том числе отказ от получения компенсации супругом). После оформления сумма ежемесячных выплат Коноваловой «на руки» в АО «Статус» увеличилась на 364 руб. Связано это с тем, что размер налогооблагаемой базы НДФЛ был уменьшен на сумму вычета (1.400 руб. * 2 * 13%).

Если супруг воспитывает ребенка супруги от первого брака

Важно знать, что отказаться от вычета может только тот родитель, который имеет право на получение данного вида компенсации. К примеру, если в семье имеется ребенок от первого брака одного из родителей (например, матери), при чем вторым родителем (не родным отцом) он не усыновлен, то право на вычет имеет только родной родитель (в данном случае – родная мать). Таким образом, супруг, для которого ребенок не является родным или усыновленным, право на вычет не имеет и, соответственно, отказаться от него не может.

Рассмотрим пример. Супруги Соколовы воспитывают троих детей:

- дочь – 12 лет, ребенок от первого брака Соколовой, супругом не удочерена;

- общий сын – 8 лет (ребенок-инвалид І группы);

- общая дочь – 3 года.

| Супруги | Вычет на дочь 12 лет | Вычет на сына 8 лет (инвалид І группы) | Вычет на дочь 3 года | Общая сумма вычета на каждого супруга | Общий размер компенсации на каждого супруга |

| Соколов К.Д. | – | 6.000 руб. | 1.400 руб. | 7.400 руб. | 962 руб./мес. |

| Соколова Г.В. | 1.400 руб. | 6.000 руб. | 3.000 руб. | 10.400 руб. | 1.352 руб./мес. |

| ИТОГО | 1.400 руб. | 12.000 руб. | 4.400 руб. | 17.800 руб. | 2.314 руб./мес. |

Так как Соколов не усыновил дочь супруги от первого брака, он может оформить компенсацию на общих сына и дочь. Получить вычет на дочь Соколовой (12 лет) ил передать это право супруге он не может. При этом дочь для него является вторым по счету ребенком, поэтому сумма вычета составит 1.400 руб.

Что касается Соколовой, то она может оформить компенсацию на всех детей. При этом сумма вычета на общую с Соколовым дочь для нее составит 3.000 руб., так как для супруги Соколовой дочь является третьим по счету ребенком.

Как оформить отказ от вычета

Родитель вправе отказаться от вычета как момент возникновения права на получение компенсации (то есть сразу после рождения ребенка), так и в любое другое время, когда это право за ним закреплено (в общем порядке – до 18-летия ребенка, при наличии детей–студентов дневной формы – до исполнения ними 24-х лет).

Первоначальный отказ от вычета

Родитель может передать право на вычет сразу в момент его возникновения. То есть после рождения/усыновления малыша отец/мать может сразу отказаться от вычета в пользу супруга/супруги. Оформить отказ необходимо через работодателя, предоставив в бухгалтерию по месту работы документы, подтверждающие право на вычет, а также заявление на отказ от налоговой компенсации:

- свидетельство о рождении/усыновлении;

- свидетельство о браке;

- справка из ИФНС о том, что работником не оформлен вычет через налоговую;

- заявление на отказ от вычета.

Действующим законодательством не установлена форма документа, согласно которому родитель передает право на вычет супругу/супруге.

Документ составляется в свободной форме, с указанием обязательных реквизитов:

- наименование организации;

- ФИО, должность руководителя, на имя которого подается заявление;

- данные заявителя (ФИО, должность, структурное подразделение);

- дата составления документа.

В тексте заявления следует указать:

- факт наличия действующего права на вычет;

- желание передать право получения компенсации в пользу супруги/супруга;

- основания для передачи прав (свидетельство о браке, свидетельство о рождении/усыновлении, согласно которому супруг/супруга является вторым родителем, а значит, имеет право на вычет);

- дата, с которой осуществляется отказ от компенсации.

После составления документа заявителю следует заверить его собственноручной подписью и передать в бухгалтерию по месту работы. Перерасчет зарплаты с учетом потери права на вычет будет осуществляться с даты, указанной в заявлении. Также с момента указанной даты супруга/супруг, которая приобрела право на двойной вычет, будет получать выплаты с учетом повышенного размера вычета.

Последующая передача права на вычет

Если отец/мать какое-то время получал вычет, после чего решил отказаться от него в пользу супруги/супруга, то ему достаточно подать заявление. Перерасчет зарплаты производится аналогично вышеописанной схеме. Читайте также статью: → «Можно ли получить два налоговых вычета?».

Рассмотрим пример. Оклад сотрудника ООО «Спорт» Скворцова – 17.300 руб. С апреля 2017 Скворцов пользуется вычетом на ребенка 1.400 руб. Ежемесячно зарплата Скворцова рассчитывается так:

- НДФЛ к удержанию: (17.300 руб. – 1.400 руб.) * 13% = 2.067 руб.;

- сумма к выплате: 17.300 руб. – 2.067 руб. = 15.233 руб.

В ноябре Скворцов подал заявление об отказе от вычета в пользу Супруги (передача права с 01.12.17). Бухгалтер ООО «Спорт» рассчитал зарплату Скворцова за декабрь 2017 таким образом:

- НДФЛ к удержанию: 17.300 руб. * 13% = 2.249 руб.;

- сумма к выплате: 17.300 руб. – 2.249 руб. = 15.051 руб.

С 01.12.17 по месту работы Скворцовой произведен перерасчет НДФЛ с учетом дополнительного права на вычет (1.400 руб. * 2 = 2.800 руб.).

Источник

В ГК РФ общая собственность супругов может быть совместной и долевой. Квартира находится в совместной собственности мужа и жены, когда она приобретается после заключения брака. С 1.01.2014 г. в налоговом законодательстве произошли существенные изменения, которые также касаются совместной собственности.

Основания для получения возврата

Если супруги покупают квартиру или другое жилье до 2014 года, то сумма вычета на двоих ограничивается 2 млн. рублей. Супруги вправе распределить его по своему усмотрению: 20% на 80% и даже 0 на 100%.

Супруг не может отказаться от права на вычет, но может отказаться от своей суммы, если не является плательщиком подоходного налога.

Например, супруги купили дом стоимостью 4.5 млн. руб. Жена не является плательщиком НДФЛ и семья приняла решение, что вычет получит муж. Таким образом, супруг получит вычет из 2 млн. руб., т.е. 260 тыс. руб.

Налоговая льгота тогда будет разделена в соотношении 100% и 0%. Супруг, получивший нулевой вычет, не лишается впоследствии на получение возврата, если он купит новое жилье. Супруг, получивший налоговый вычет до 2014 года, такого права иметь уже не будет.

Основаниями для получения возврата выступают:

- покупка недвижимости за наличный расчет;

- оформление ипотеки;

- ремонт жилья, который можно подтвердить платежными документами.

После января 2014 года были приняты изменения в НК РФ, которые сняли ограничение льготы по конкретному объекту недвижимости. Право получить вычет предоставляется каждому из супругов, но сумма льготы, по-прежнему, ограничена 2 млн. рублей.

Если собственность оформлена после 1.01.2014 г., то супругам нужно подавать заявление о распределении вычета уже необязательно.

Ограничение в 2 млн. руб. привязано не к конкретной недвижимости, а к отдельному человеку. Семья, таким образом, может вернуть в 2 раза больше средств. При следующей покупке супруги могут получить повторный вычет, но только если не получили налоговую льготу с 2 млн. рублей. То есть остаток не сгорает, как это было до 2014 года.

Супруги также вправе распределить вычет с процентов с ипотеки. Если кто-либо из супругов получал его до внесения поправок в НК РФ, то после 2014 г. он не вправе рассчитывать на льготу, даже если использовал сумму в 3 млн. руб. не полностью. В налоговую инспекцию нужно представить документы, подтверждающие наличие ипотеки и оплаченных по ней процентов.

Максимальная сумма, которую заявитель может получить на свою карточку или счет в банке, составляет 390 тыс. рублей.

Созаемщиками по ипотеке, особенно если она предоставлена с государственной поддержкой, выступают оба супруга. Они вправе оформить вычет на равномерной основе. Например, сумма оплаченных процентов за большой частный дом составила 390 тыс. рублей. Оба супруга трудоустроены и периодически выплачивают государству НДФЛ. Тогда муж и жена вправе оформить заявление о разделе вычета, в том числе в размере 50 на 50, т.е. каждый из них получит 195 тыс. руб.

Но один из супругов может в заявлении полностью отказаться от положенной выплаты и передать сумму вычета другому супругу в полном объеме. Сам супруг, отказавшийся от своего вычета, может получить его при оформлении новой ипотеки.

Кто может претендовать?

На имущественный вычет могут претендовать супруги, которые купили недвижимость в общую собственность. Выплату также вправе получить муж и жена, если они выступают солидарными заемщиками по ипотеке. Оба супруга должны регулярно платить НФДЛ.

Правовая база

Основу предоставления вычета составляет НК РФ – ст. 220.

Порядок оформления имущественного вычета регулируется Письмом ФНС 15.02.2018 N ГД-4-11/2924@ и Письмом Минфина России от 08.02.2018 N 03-04-07/7700.

Отказ от налогового вычета в пользу супруга

Отказ возможен только в письменной форме. Он может быть предоставлен независимо от того, является ли отказавшийся супруг на момент оформления вычета плательщиком НФДЛ или нет.

Как оформить?

Для оформления отказа от налогового вычета в пользу супруга муж и жена должны договориться между собой, кто и в каком размере получит выплату. Льготу можно оформить по месту работы или обратившись с заявлением в налоговую инспекцию. В первом случае супруги подают совместное заявление о распределении вычета.

Супруг, в пользу которого полагается льгота в полном объеме, при подаче заявления должен указать, что желает получать вычет по месту своего трудоустройства.

Он также обязан представить документы, подтверждающие его доход, в том числе заполненную декларацию.

Проверка документации занимает в среднем 1 месяц. Специалисты налоговой инспекции предоставляют уведомление, в котором приводится подробный расчет вычета. Он предоставляется в пределах уплаченного НДФЛ. Если сотрудник оформляет вычет на работе, то он будет получать зарплату в полном объеме, до тех пор, пока не будет исчерпан лимит предоставленной льготы.

Сумму также можно получить в единовременной форме. Тогда проверка документов займет 2-3 месяца. Вычет полагается за календарный год и также зависит от объема выплаченного подоходного налога.

Документы

Для оформления вычета супруги должны принести в налоговую инспекцию следующие документы:

- заявление о распределении вычета, в том числе в соотношении 0 и 100%;

- заявление о предоставлении вычета супругу, в пользу которого состоялся отказ;

- правоустанавливающие документы на приобретенную недвижимость – договор продажи, в том числе, если оформлено соглашение о долевом участии в строительстве;

- справку 2-НДФЛ от супруга, в пользу которого состоялся вычет.

- выписку ЕГРН или свидетельство о собственности на недвижимость;

- ипотечный договор, с графиком платежей, а также справкой из банка, подтверждающей оплату процентов;

- платежные документы, с помощью которых заявитель может подтвердить оплату процентов по жилищному займу.

- свидетельство о браке

Дополнительно может потребоваться свидетельство о рождении детей, если несовершеннолетние долевые собственники недвижимости, за которую один из супругов получит вычет в полном объеме.

Заявление

В заявлении супруги выражают желание распределить вычет, в том числе посредством отказа одного из супругов в пользу другого. В документе должна быть обозначена полная информация о муже и жене, сведения о месте их трудоустройства. Объяснять мотив отказа от вычета не требуется. Имущество, за которое оформляется льгота, должно быть в совместной собственности мужа и жены. Подробно расписывать объем уплаченных подоходных налогов не нужно. Заявление должно быть подписано обоими супругами.

Отдельно от заявления следует заполнить декларацию 3-НДФЛ. Сделать это можно на сайте ФНС.

Сведения должны быть последовательно вписаны в указанные разделы. Заполненную декларацию можно скачать и распечатать. Подписать ее следует непосредственно перед предъявлением в ФНС. С образцом отказа от налогового вычета в пользу супруга можно ознакомиться на информационном стенде ФНС или на сайте налоговой инспекции.

Образец заявления на получение налогового вычета здесь.

Как выплачиваются средства?

Средства перечисляются за каждый налоговый период. Если вычет оформляется у работодателя, то он перечисляется каждый месяц в виде не удержанного НДФЛ.

В остальных случаях вычет предоставляется в форме единовременной выплаты и только после тщательной проверки представленных документов, а также сведений, указанных в НДФЛ.

Сроки

Если один из супругов отказался от вычета в пользу другого, то он может получить свой вычет в любое другое время, но только если для этого будет основание, указанное в законе: покупка недвижимости, оплата процентов по ипотеки.

Второй супруг, даже если получил вычет в полном объеме, вправе «добрать» неиспользованную часть.

Например, супругам на двоих полагается вычет за покупку дома на наличные средства. Сумма льготы — 150 тыс. руб. Жена находится в декрете, а, следовательно, не платит НДФЛ. Она отказывается от вычета в пользу мужа, который получает 150 тыс. руб. и еще в будущем может получить 110 тыс. руб. – если будет приобретать другое жилье. Заставить супруга отказаться от вычета нельзя.

Можно ли отказаться от вычета – такая возможность предусмотрена законодателем. Но семейная пара сама должна принять решение о целесообразности распределения льготы или полного отказа в пользу одного из супругов.

Отказаться от вычета выгодно, если деньги, безусловно, поступят в семейный бюджет. По вопросам распределения вычета дополнительно можно проконсультироваться со специалистом ФНС.

На видео о получении вычета супругами

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- 8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник