Банковские гарантии в пользу налоговых органов

Понятие банковской гарантии

↑К началу страницы

Банковская гарантия служит инструментом обеспечения уплаты акциза в бюджет в случае несоблюдения ее получателем условий, необходимых для получения права на освобождение от уплаты акциза.

Понятие банковской гарантии раскрывается ст. 368 ГК РФ

Банковская гарантия должна быть предоставлена банком, включенным в перечень банков, отвечающих установленным требованиям для принятия банковских гарантий в целях налогообложения.

Случаи применения банковской гарантии

↑К началу страницы

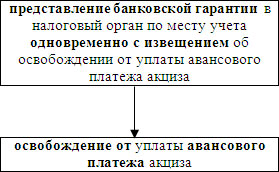

1. В целях освобождения от уплаты авансового платежа акциза

Применяется только налогоплательщиками – производителями алкогольной и (или) подакцизной спиртосодержащей продукции (могут быть только организации)

Банковская гарантия представляется в целях освобождения от уплаты авансового платежа акциза.

Кроме того, налогоплательщик имеет право представить в налоговый орган:

- несколько банковских гарантий по объемам этилового спирта, закупаемым в одном налоговом периоде у нескольких поставщиков;

- несколько банковских гарантий соответственно количеству партий этилового спирта, закупаемого в одном налоговом периоде у одного поставщика;

- банковскую гарантию в целях освобождения от уплаты авансового платежа акциза части этилового спирта, закупаемого в одном налоговом периоде у одного поставщика, при одновременной уплате авансового платежа акциза в бюджет по другой части этилового спирта, закупаемого у этого же поставщика.

Требования к банковской гарантии (п.12 ст. 204 НК РФ):

должна быть безотзывной и непередаваемой;

срок действия – должен истекать не ранее шести месяцев, следующих за налоговым периодом, в котором осуществлялась закупка этилового спирта;

сумма, на которую выдана банковская гарантия – должна обеспечивать исполнение обязательства по уплате в бюджет в полном объеме суммы акциза в размере авансового платежа за налоговый период (п.8 ст.194 НК РФ);

должна допускать бесспорное списание денежных средств со счета гаранта в случае неисполнения им в установленный срок требования об уплате денежной суммы по банковской гарантии (полностью или частично), направленного до окончания срока действия банковской гарантии.

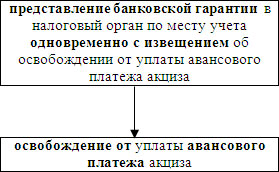

В случае неуплаты или неполной уплаты налогоплательщиком, акциза за каждый налоговый период в течение срока действия банковской гарантии, в котором осуществлялась реализация алкогольной и (или) подакцизной спиртосодержащей продукции:

2. При осуществлении экспорта подакцизной продукции

Освобождение от уплаты акциза производится только при вывозе подакцизных товаров за пределы территории Российской Федерации в таможенной процедуре экспорта или при ввозе подакцизных товаров в портовую особую экономическую зону. (ссылка на п.1 ст. 184 НК РФ)

Условие для освобождения от уплаты акциза:

- представление в налоговый орган поручительства банка в соответствии со статьей 74 настоящего Кодекса или банковской гарантии.

Требования к поручительству или банковской гарантии:

- предусматривает обязанность банка уплатить сумму акциза и соответствующие пени в случаях непредставления налогоплательщиком документов, подтверждающих факт экспорта подакцизных товаров или ввоза в портовую особую экономическую зону подакцизных товаров, помещенных под таможенную процедуру свободной таможенной зоны, и неуплаты им акциза и (или) пеней.

Сроки действия банковских гарантий

↑К началу страницы

Срок действия поручительства банка (банковской гарантии) ≥ 9 месяцев со дня реализации подакцизных товаров на экспорт (см. п.2 ст.184 НК РФ)

Налогоплательщики – производители алкогольной и (или) подакцизной спиртосодержащей продукции имеют право:

В целях одновременного освобождения от уплаты авансового платежа акциза по алкогольной и (или) подакцизной спиртосодержащей продукции и уплаты акциза, исчисленного по указанной продукции, вывозимой за пределы территории Российской Федерации в таможенной процедуре экспорта.

Условия применения: | ИМЕЮТ ПРАВО: | Срок действия банковской гарантии |

| – осуществление экспорта подакцизной алкогольной и (или) подакцизной спиртосодержащей продукции – обязанность по уплате авансового платежа акциза | представить одну общую банковскую гарантию | ≥ 12 месяцев следующих за налоговым периодом, в котором осуществлялась закупка этилового спирта или совершались операции, признаваемые объектом налогообложения |

Требования, предъявляемые к банковской гарантии, установлены п.12 ст.204 НК РФ

Сроки действия банковских гарантий

Срок действия банковской гарантии

≥ 6 месяцев

≥ 9 месяцев

≥ 12 месяцев

Цель выдачи банковской гарантии (в целях освобождения от уплаты)

авансового платежа акциза

акциза при экспорте подакцизных товаров

авансового платежа акциза и акциза при экспорте (одновременно)

- Главная

- Документы

Постановление

Правительства РФ

№539

от 03.05.2018

14.07.2018

Из перечня критериев, в зависимости от которых устанавливаются максимальные суммы одной и всех одновременно действующих банковских гарантий, выданных одним банком в целях обеспечения уплаты налогов, исключен критерий величины собственных средств (капитала) банка. Одновременно предписано учитывать критерий участия банка в системе страхования вкладов физлиц, нахождение под контролем ЦБ РФ или Российской Федерации, а также наличие кредитного рейтинга по национальной рейтинговой шкале.

Внесено изменение в пункт 1 Постановления Правительства РФ от 24 июля 2017 г. № 874 «О максимальной сумме одной банковской гарантии и максимальной сумме всех одновременно действующих банковских гарантий, выданных одним банком, для принятия банковских гарантий налоговыми органами в целях обеспечения уплаты налогов». Начало действия – 12.05.2018.

Исполнение обязанности по уплате налогов и сборов может обеспечиваться не только залогом имущества, поручительством, блокировкой банковского счета, арестом имущества и др., но и банковской гарантией. Это установлено статьей 74.1 НК РФ.

Посредством банковской гарантии обеспечивается:

- возврат возмещаемого НДС. Плательщикам НДС предоставляется право в заявительном порядке вернуть сумму НДС, подлежащего возмещению еще до окончания камеральной проверки, если они предоставят гарантию в пользу налогового органа (ст.176.1 НК РФ);

- уплата акцизов. Производители определенных видов продукции (алкогольной и подакцизной) освобождаются от перечисления авансового платежа при предоставлении соответствующего обеспечения (ст. 204 НК РФ).

Банковская гарантия в пользу налоговых органов должна отвечать ряду обязательных требований:

- гарантия должна быть безотзывной и без передачи обязанности ее исполнения третьим лицам;

- сумма гарантии должна обеспечивать основное обязательство и налоговые санкции;

- срок действия гарантии должен истекать не ранее чем через 6 месяцев со дня окончания срока исполнения субъектом обязанности по уплате налога;

- банк не вправе отказать налоговому органу в возмещении;

- гарантия должна предусматривать применение налоговыми органами мер для взыскания с банка сумм, если он не исполняет в установленный срок требования об уплате налогов по гарантии.

К числу особенностей налоговых гарантий относятся банки, которые их предоставляют. Статьей 74.1 НК РФ предписано, что это должны быть финансово устойчивые кредитные учреждения, в зависимости от чего и устанавливаются максимальные суммы одной и всех одновременно действующих гарантий, которые они вправе выдать.

В соответствии с внесенными изменениями размеры этих сумм таковы:

№ п/п | Установленные критерии для банков | Размер одной гарантии от одного банка | Размер всех гарантий от одного банка |

Для банков, не участвующих в системе страхования вкладов, не находящихся под контролем ЦБ РФ или России и не имеющих необходимого рейтинга | 0,01% собственных средств (капитала) банка | 0,1% собственных средств (капитала) | |

Для банков – участников системы страхования вкладов, не находящихся под контролем ЦБ РФ или России и не имеющих необходимого рейтинга | 0,1% собственных средств (капитала) | 1% собственных средств (капитала) | |

Для банков, являющихся участником системы страхования вкладов, имеющих уровень кредитного рейтинга не ниже «BBB-(RU)» по шкале АКРА и (или) «гuВВВ-» по шкале «Эксперт РА» | 2% собственных средств (капитала) | 10% собственных средств (капитала) | |

Для банков – участников системы страхования вкладов, находящихся под контролем ЦБ РФ или России и (или) имеющих уровень кредитного рейтинга не ниже «A-(RU)» по шкале АКРА и (или) «ruА-» по шкале «Эксперт РА» | 5% собственных средств (капитала) | 20% собственных средств (капитала) |

Банки, которые уполномочены выдавать банковские гарантии для налоговых органов, внесены в специальный реестр Минфина РФ.

Налоговые отношения

Налоговая и таможенно-тарифная политика

Навигатор

Документ

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.12.2020 (с учетом данных Банка России, представленных 20.01.2021)

Дата публикации:

20.01.2021

Документ

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.12.2020

Дата публикации:

23.12.2020

Документ

от 01.12.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.11.2020

Дата публикации:

01.12.2020

Документ

от 09.11.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.10.2020 (с учетом данных Банка России, представленных 09.11.2020)

Дата публикации:

09.11.2020

Документ

от 30.10.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.10.2020 (с учетом данных Банка России, представленных 30.10.2020)

Дата публикации:

30.10.2020

Документ

от 27.10.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.10.2020

Дата публикации:

27.10.2020

Документ

от 05.10.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.09.2020 (с учетом данных Банка России, представленных 05.10.2020)

Дата публикации:

05.10.2020

Документ

от 25.09.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.09.2020

Дата публикации:

25.09.2020

Документ

от 01.09.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.08.2020 (с учетом данных Банка России, представленных 01.09.2020)

Дата публикации:

01.09.2020

Документ

от 28.08.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.08.2020

Дата публикации:

28.08.2020

Документ

от 30.07.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.07.2020

Дата публикации:

30.07.2020

Документ

от 15.07.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.06.2020 (с учетом данных Банка России, представленных 15.07.2020)

Дата публикации:

15.07.2020

Документ

от 22.06.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.06.2020

Дата публикации:

22.06.2020

Документ

от 29.05.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.05.2020

Дата публикации:

29.05.2020

Документ

от 13.05.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.04.2020 (с учетом данных Банка России, представленных 13.05.2020)

Дата публикации:

13.05.2020

Документ

от 12.05.2020

Банки, удовлетворяющие требованиям, установленным пунктом 3 статьи 74.1 Налогового кодекса Российской Федерации, по состоянию на 01.04.2020 (с учетом данных Банка России, представленных 12.05.2020)

Дата публикации:

12.05.2020

Посмотреть еще

Федеральные налоги подразумевают серьезную финансовую нагрузку на бизнес. Экспортеры подакцизной продукции и производители спиртных напитков и табака вправе воспользоваться своеобразным кредитом. Гарантом выполнения налоговых обязательств перед государством выступает банк. Акцизная гарантия – это отсроченная уплата акциза при поручительстве банка. Этот инструмент дает возможность организации получить дополнительное финансирование без долгосрочных кредитных обременений. А государству быть уверенным в будущем пополнении бюджета, за счет уплаты акцизного обязательства.

Что такое акцизная гарантия

Изготовители табака и алкоголя платят косвенный налог в федеральный бюджет дважды. На этапе закупки сырья, акцизных и специальных марок – авансовый платеж, при передаче в торговые сети готовой продукции – окончательный акцизный перевод. Аванс организация вносит за предполагаемый объем товара, которого еще не существует. Это значит, что компания еще не получила прибыль, ничего не заработала, но уже отдает налог государству. Фирма обязана, или перевести деньги в бюджет, или предоставить доказательство их поступления. Для переноса срока выплат аванса применяется гарантия уплаты акцизов.

Банки предоставляют акцизные гарантии для нефтяных компаний, которые экспортируют сырье за рубеж. Нефтяные организации получают прибыль после доставки топлива зарубежным партнерам. Пересечение таможни акцизными товарами обязывает фирму заплатить федеральный налог. Чтобы перенести выплату, представитель организации предъявляет акцизную гарантию. Таким образом, бюджетные отчисления переносятся на фиксированный гарантией срок.

Этот инструмент разработан Правительством для поддержки бизнеса. Гарантия уплаты акцизов, которую подтвердил банк – лояльный метод регулирования налоговых платежей. Кроме этого способа налоговые органы применяют поручительство, блокировку счетов организации, арест и залог имущества. Банковская гарантия кроме финансовой поддержки, положительно влияет на репутацию предпринимателей.

Как работает

Структура, которая планирует отсрочить авансовый акцизный платеж, обращается в банк с запросом на получение гарантии. Для рассмотрения заявки собирает необходимые документы и ждет одобрения финансовым учреждением. Если банк одобряет запрос, фирме остается получить сформированное гарантийное письмо. Гарантия подтверждает, что банк примет на себя отплату акциза и пени по нему в случае, если фирма не выплатит долг самостоятельно в установленный срок.

Фирма предъявляет налоговому органу гарантийное письмо и получает возможность приобрести сырье, акцизы на сигареты и алкоголь, экспортировать подакцизные изделия. Гарантия – альтернативная кредиту процедура. Процентная ставка по кредиту на бизнес цели гораздо выше гарантийной бумаги.

Финансовое учреждение выдает письмо за вознаграждение, соотносимое с суммой гарантийной сделки. Банк забирают комиссию от 2 до 10 процентов от стоимости выданной гарантии. Акцизная оплата переносится на фиксированное гарантией время. До окончания отсрочки, налогоплательщик закрывает полную стоимость акцизных обязательств и проводит расчет с банком.

Что нужно для освобождения от акциза

Авансовый платеж по акцизам организации вносят в бюджет до 15 числа каждого отчетного месяца. Это значит, что позаботиться о поддержке банка стоит заранее. Разумеется, если в этом месяце происходят операции и сделки с изделиями, подлежащими налоговым выплатам. Фирма, которая работает с подакцизной продукцией, готовит отчетность по сделкам, требующим гарантийного подкрепления. Перед подачей актов в банк, организация точно определяет размер требуемого финансирования по акцизным операциям.

Компания подкрепляет заявку протоколами об оплате предыдущих акцизных пошлин. Это показывает материальную состоятельность налогоплательщика. Ответственный подход к федеральным и другим налоговым выплатам повлияет на резолюцию банка по подкреплению акцизной операции. Финансовые операции с партнерами, кредитная история и задолженности пройдут банковскую проверку. Фирма предъявляет финансовому учреждению лицензии, разрешающие предприятию работать с подакцизными изделиями.

Способ получения банковской гарантии напоминает сбор документации и заявку на кредит. Однако условия банков для представителей бизнеса более лояльны, чем кредитные предложения. Акцизная гарантия позволяет продолжать рабочий процесс даже в кризисное для компании время. Это тот случай, когда можно сохранить деньги на счете и воспользоваться поддержкой банка.

Требования к гарантии

Налоговая инспекция принимает от плательщика банковское гарантийное письмо при соблюдении следующих критериев:

- Его невозможно передать третьим лицам и нельзя отозвать.

- Налоговые санкции равны сумме банковской гарантии.

- Финансовое учреждение не имеет права отказать налоговому органу в возмещении.

- Действие гарантии заканчивается не ранее чем через полгода после дня выплаты акциза.

- Письмо предусматривает меры взыскания долга с банка в пользу налоговой, если выплаты от банка не поступают в зафиксированный срок.

Все финансовые учреждения, которые допущены к работе с бизнесом и налоговыми органами, перечислены в реестре Министерства финансов. Банковские гарантии на конец апреля 2019 года выдает 251 российский банк. Обновления публикуются на официальном сайте Минфина.

Способ получения банковской гарантии напоминает сбор документации и заявку на кредит.

Документы

Чтобы оформить акцизную гарантию в банке, от заявителя потребуются следующие акты:

- заявление с просьбой выдачи финансовой помощи;

- анкета с персональными данными заявителя;

- учредительные протоколы организации, лицензии, разрешения на работу, заверенные нотариусом;

- полная документация по сделке, которая нуждается в материальной поддержке банка;

- бухгалтерская отчетность о работе организации, ее финансовая состоятельность.

Этот перечень подкрепляет заявку на банковскую гарантию.

Порядок и сроки предоставления банковской гарантии

Авансовый платеж по акцизам платят изготовители спиртных напитков, табачной продукции и экспортеры подакцизных изделий. Аванс по федеральному налогу ежемесячно оплачивается до 15 числа. Вместо оплаты налогоплательщик сдает в налоговый орган банковскую гарантию и извещение об освобождении от авансового перевода по месту учета. Банк уведомляет налоговую инспекцию о выдаче гарантии в день получения или на следующий день после вручения письма заявителю.

Гарантия банка действует от 6 месяцев по авансовым акцизным платежам, от 9 месяцев по экспортным акцизам и от года на аванс и экспорт акциза одновременно. Если сроки и стоимость авансового платежа в предоставленном гарантийном письме не соответствуют реальной задолженности и периоду оплаты, извещение об освобождении от платежа не отправляется заявителю. Налоговая уведомляет банк о непринятии гарантии в течение 8 дней после проверки поступивших от организации документов. Если сроки и цена гарантии верны, налоговая уведомляет банк и плательщика об отсрочке.

Освобождение от налога действует до срока окончания гарантии. После прекращения ее действия плательщик не может пользоваться освобождением, и обязан осуществлять платежи самостоятельно. Сдавать декларацию об акцизных операциях ежемесячно, платить аванс до 15 числа, а окончательный расчет до 25 числа. Предприятие имеет право применять неограниченное число банковских гарантий.