Дополнительный тариф в пользу занятых на видах работ

Добавить в «Нужное»

Актуально на: 5 октября 2016 г.

В быту термин «дополнительные страховые взносы» сегодня может принимать разные значения:

- дополнительные взносы на накопительную пенсию, которые по своему желанию и за счет своих средств платят работники (самостоятельно либо через своих работодателей), либо платит работодатель за счет своих средств в пользу своих работников (п. 3,5 ст. 2 Закона от 30.04.2008 № 56-ФЗ);

- страховые взносы по дополнительному тарифу в ПФР. Их должны платить только те страхователи, у которых есть работники, занятые на вредных и тяжелых работах (ч. 1, 2, 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ). Вот о таких взносах мы сейчас и расскажем.

За какую работу платят допвзносы

Взносы по дополнительным тарифам работодатель должен начислять с выплат тех работников, которые заняты на определенных видах работ и имеют стаж определенной продолжительности. В некоторых случаях должно соблюдаться еще и условие о достижении работником конкретного возраста. К примеру, взносы по доптарифам необходимо начислять с выплат:

- мужчин по достижении ими возраста 50 лет, проработавших на подземных работах не менее 10 лет (п. 1 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ);

- женщин по достижении ими возраста 50 лет, проработавших не менее 20 лет в текстильной промышленности на работах с повышенной интенсивностью и тяжестью (п. 4 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ); и др.

Полный перечень таких лиц, имеющих право на досрочное назначение страховой пенсии, в связи с чем с их выплат и нужно начислять «дополнительные» взносы, можно найти в Законе «О страховых пенсиях» (п. 1-18 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ).

Дополнительные тарифы страховых взносов

Конкретные ставки, по которым необходимо начислять допвзносы, зависят от того проводил ли страхователь аттестацию или специальную оценку условий труда (п. 7 ст. 7, ч. 4 ст. 8, ч. 4 ст. 27 Закона от 28.12.2013 № 426-ФЗ).

Если ни то, ни другое страхователь не проводил, либо проводил, но со дня завершения такого мероприятия прошло более 5 лет (т. е. результаты его уже не актуальны), то с выплат работников, занятых на работах:

- перечисленных в п. 1 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ допвзносы следует начислять по тарифу 9%;

- перечисленных в п. 2-18 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ – по тарифу 6%.

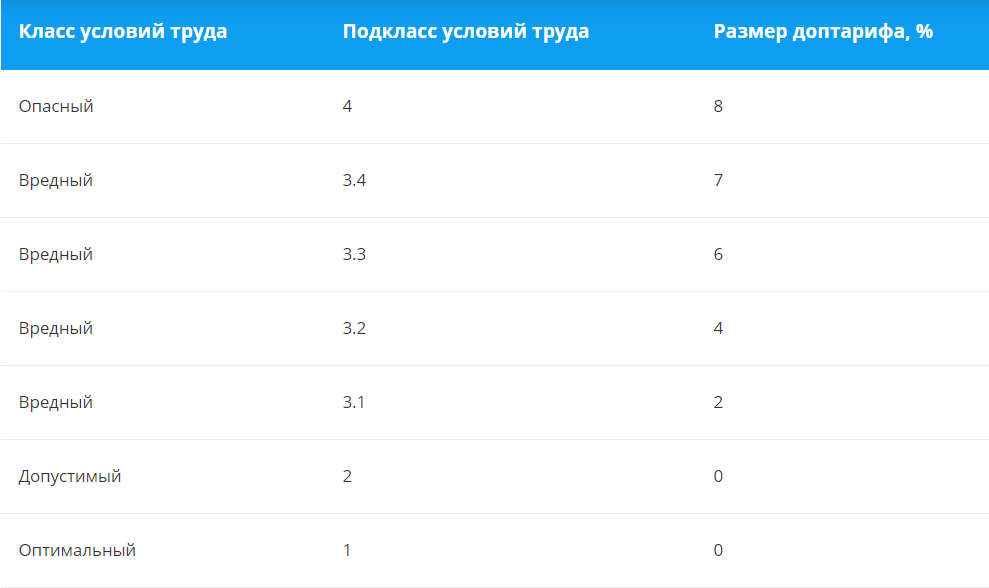

Если специальная оценка была проведена после 01.01.2014, то тариф взносов определяется в соответствии с установленным ею подклассом условий труда (ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ):

| Подкласс условий труда по результатам спецоценки | Дополнительный тариф взносов в ПФР |

|---|---|

| 1 | 0% |

| 2 | 0% |

| 3.1 | 2% |

| 3.2 | 4% |

| 3.3 | 6% |

| 3.4 | 7% |

| 4 | 8% |

А если страхователь проводил у себя аттестацию до 01.01.2014 и со дня ее завершения еще не прошло 5 лет или более, то тариф тоже будет зависеть от подкласса условий труда (ч. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ, ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ, Письмо Минтруда от 16.10.2015 № 17-3/В-512).

Более полную информацию по теме вы можете найти в

КонсультантПлюс

.

Бесплатный доступ к системе на 2 дня.

Форум для бухгалтера:

Дата публикации: 19.02.2019 02:57

Работникам, занятым на работах с вредными, опасными и тяжелыми условиями труда, указанных в п.п. 1–18 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях», страховые взносы на обязательное пенсионное страхование (ОПС) начисляются не только по общим, но и дополнительным тарифам (ст. 428 НК РФ).

Уплата страховых взносов по дополнительным тарифам является необходимым условием включения в специальный стаж периодов работы по профессии в целях назначения досрочной пенсии.

Страховые взносы на ОПС по дополнительным тарифам начисляются на все выплаты и вознаграждения в пользу физических лиц (за исключением сумм, не подлежащих обложению страховыми взносами, поименованных в ст. 422 НК РФ). В данном случае не действует ограничение по предельной величине базы для исчисления страховых взносов на ОПС.

Работник, занимающий должность на работе с вредными, тяжелыми и опасными условиями труда, но при этом отсутствующий на работе в связи с нахождением в ежегодном оплачиваемом отпуске, учебном отпуске, отпуске по беременности и родам, отпуске по уходу за ребенком до достижения им возраста 1,5 лет, в связи временной нетрудоспособностью и т.д., продолжает считаться занятым на вышеуказанных работах.

Таким образом, выплаты в пользу такого работника, начисляемые во время нахождения работника в упомянутых отпусках или в периоде временной нетрудоспособности, в полном объеме подлежат обложению страховыми взносами в общеустановленном порядке, в том числе на ОПС по дополнительным тарифам.

Размер дополнительных страховых взносов на ОПС:

– 9% – в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 Закона № 400-ФЗ;

– 6% – в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на работах, указанных в п. 2-18 ч. 1 ст. 30 Закона № 400-ФЗ;

– от 0% до 8% – в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на работах, указанных в п. 1-18 ч. 1 ст. 30 Закона № 400-ФЗ, в зависимости от результатов специальной оценки условий труда.

Следует отметить, что до 31.12.2018 при определении размера дополнительных тарифов страховых взносов на ОПС применялись также результаты проведенной аттестации рабочих мест по условиям труда.

С 01.01.2019 вместо аттестации рабочих мест должна проводится специальная оценка условий труда работников.

В случае если для работника такая оценка не проведена, но работник занят на видах работ, указанных в п. 1-18 ч. 1 ст. 30 Закона № 400-ФЗ, то страховые взносы по дополнительным тарифам ему начисляются по максимальному тарифу.

При наличии результатов специальной оценки, в зависимости от класса условий труда, применяются следующие размеры дополнительных тарифов:

– 8% – класс условий труда «опасный», подкласс – «4»;

– 7% – класс условий труда «вредный», подкласс – «3.4»;

– 6% – класс условий труда «вредный», подкласс – «3.3»;

– 4% – класс условий труда «вредный», подкласс – «3.2»;

– 2% – класс условий труда «вредный», подкласс – «3.1»;

– 0% – класс условий труда «допустимый», подкласс – «2» и «оптимальный», подкласс – «1».

Начиная с 1 квартала 2019 года в поле 002 «основание заполнения» подраздела 1.3.2 приложения 1 к разделу 1 расчета по страховым взносам не подлежат отражению коды «2» и «3».

Если работники заняты во вредных, тяжелых и опасных условиях труда, работодатели должны платить пенсионные взносы по дополнительному тарифу. Рассказываем, за какую работу платят допвзносы в ПФР в 2021 году, как и по каким ставкам их рассчитывают.

Особенности работы во вредных условиях труда

Вредными считаются условия труда, которые могут привести к профессиональному заболеванию, а опасными — к травме. На рабочем месте на здоровье могут влиять высокий уровень шума, пыль, вибрация, излучение, плохое освещение, высокая или низкая температура и т. д. Вредных и опасных производственных факторов много, они бывают физическими, химическими, биологическими, психофизиологическими.

Насколько рабочие места вредные и (или) опасные, определяют по результатам спецоценки условий труда (СОУТ). Работодатели обязаны проводить её раз в 5 лет. Оценивают все рабочие места сотрудников, которые трудятся у ИП или организаций по трудовым договорам, за исключением надомников и дистанционщиков. Есть условия, при которых спецоценку проводят ещё до истечения пяти лет, например:

- внедрили новое оборудование, которое существенно изменило производственный процесс;

- ввели новое рабочее место и работник приступил на нём к своим обязанностям, в том числе после открытия организации или ИП;

- переместили рабочее место в другое помещение и др.

В этих случаях провести внеплановую спецоценку нужно в течение 12 месяцев после изменений.

Если при проведении СОУТ у вас выявлены рабочие места с вредными и (или) опасными условиями труда, занятым на них работникам вы обязаны предоставить доплаты, гарантии и компенсации, предусмотренные законодательством. Конкретный перечень льгот для «вредников» зависит от класса и подкласса условий труда, присвоенных по результатам спецоценки. Например, за работу с вредными условиям труда 3 или 4 степени или опасными условиями работникам полагается:

- сокращённый рабочий день — не более 36 часов в неделю;

- повышенная оплата труда — не менее 4% от ставки или оклада, установленных для работы с обычными условиями труда;

- как минимум 7 календарных дней ежегодного дополнительного оплачиваемого отпуска.

Гарантии и компенсации закреплены в ст. 92, 117 и 147 ТК РФ, но работодатель может самостоятельно их дополнить.

Есть профессии, должности и производства, которые по умолчанию предполагают работу во вредных или тяжелых условиях, даже когда спецоценка ещё не проводилась. Например, если они числятся в Списке № 1 и Списке № 2, утвержденных Постановлением Кабинета Министров СССР № 10 от 26 января 1991 г.

В каких случаях нужно платить взносы в ПФР за «вредность»

На выплаты «вредникам» работодатель обязан начислять пенсионные страховые взносы по общим (или пониженным) тарифам и по дополнительным (ст. 428 НК РФ).

Но касается это только определённых видов работ, которые дают право на досрочное назначение пенсии:

- из п.1 ч.1 ст. 30 Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» (Список № 1);

- из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если сотрудник не занимается работами, которые указаны в пунктах 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, страховые взносы по доптарифам начислять не надо, и не важно, что спецоценкой его условия труда признали вредными или опасными. Это неоднократно подтверждал Минфин, в частности, письмом № 03-15-06/74288 от 27 сентября 2019 г.

Начислять взносы в ПФР по доптарифам нужно и в отношении «вредников», которые уже получают льготную пенсию по старости, но продолжают работать во вредных и (или) опасных условиях труда.

Ставки доптарифов страховых взносов в ПФР в 2021 году

Если спецоценки ещё не было, страховые взносы на «вредников» надо начислять по общим доптарифам:

- 9% — для работников из п. 1 ч. 1 ст. 30 Закона № 400-ФЗ от 28.12.2013 (Список № 1);

- 6% — для работников из п. 2–18 ч. 1 ст. 30 Закона № 400-ФЗ (Список № 2).

Если спецоценку провели, тариф будет зависеть от присвоенного подкласса условий труда.

Ставки доптарифов по результатам СОУТ

Как начислять взносы по доптарифам

Тарифы, которые нужно применять по результатам спецоценки, начинают действовать с даты внесения её результатов в федеральную государственную информационную систему (Федерального закона № 400-ФЗ от 28 декабря 2013 г. «О страховых пенсиях» ). Компания-оценщик должна сообщить вам об этом не позднее трёх рабочих дней после внесения сведений.

За месяц, в котором сведения появились во ФГИС СОУТ, доптарифы по результатам спецоценки рассчитывают не со всех выплат, а начиная со дня появления сведений в системе и до конца месяца.

На выплаты работникам из пунктов 1–18 ч. 1 ст. 30 Закона № 400-ФЗ, начисленные до этой даты, взносы за «вредность» считают по общим ставкам — 6% или 9%.

Если в результатах СОУТ есть сведения, которые нельзя разглашать (государственная или иная охраняемая законом тайна), доптарифы можно применять со дня утверждения отчёта о проведении спецоценки.

Начислять допвзносы нужно, как и обычные страховые взносы в ПФР — на все облагаемые выплаты отдельно по каждому работнику, с начала календарного года по конец каждого месяца нарастающим итогом. Но есть и особенности.

- Если у обычных страховых взносов есть ограничения по предельной годовой зарплате, свыше которой взносы снижаются, дополнительные начисляются одинаково с любых сумм.

- Применение доптарифов зависит от периода, в котором были начислены выплаты, а не за который они начислены. Например, в 2021 году работнику начислили премию по итогам прошлого года. В месяце начисления он занят на вредной и опасной работе. Премию нужно включить в базу для расчёта взносов «за вредность», даже если весь прошлый год, за который выдают премию, работник трудился в обычных условиях.

- Начисление доптарифов не зависит от режима работы. Если работник занят во вредных и тяжёлых условиях менее 80% рабочего времени, этот период не входит в льготный стаж для досрочной пенсии. Но взносы по доптарифам всё равно нужно начислять.

- Рассчитать их нужно и в случаях, когда «вредник» отсутствовал из-за болезни, командировки, отпуска (ежегодного оплачиваемого, по уходу за ребёнком, по беременности и родам) и в другие периоды, которые включаются в льготный стаж. В таких случаях работник считается занятым на работах, дающих право на досрочную пенсию.

- В течение месяца «вредник» может быть занят попеременно на работах, указанных и в Списке № 1, и в Списке № 2. Тогда допвзносы нужно начислить по разным ставкам. Если раздельный учёт выплат на предприятии не ведётся, взносы по доптарифам нужно рассчитать пропорционально — фактически отработанные дни по каждому виду работ разделить на общее количество календарных дней месяца и умножить на выплаты за месяц и на соответствующий тариф.

- Если работник в течение месяца был занят и во вредных, и в нормальных условиях труда, то доптарифы нужно начислить только на выплаты за фактически отработанное во вредных условиях время. Рассчитывают их так же, как и в предыдущей ситуации (если нет раздельного учёта выплат).

- Периоды, когда «вредник» находится отпуске без содержания или в учебном отпуске не засчитываются в стаж для досрочного назначения пенсии. И здесь Пенсионный фонд и Минфин расходятся во мнении о том, нужно ли начислять допвзносы. Позиция ПФР — не начислять, так как работник не был занят на работах с особыми условиями труда. Минфин считает, что выплаты за этот период облагаются допвзносами в полном объёме. Безопаснее их всё же начислить. Так, Минтруд в письме № 17-3/В-256 от 17 июня 2016 г. разъяснил, что база для начисления взносов по доптарифам не зависит от периодов, входящих или не входящих в льготный стаж. Эта позиция подтверждается и судебной практикой.

Когда и как уплачивать

Взносы по доптарифу перечисляют в те же сроки, что и для обычных страховых взносов — не позднее 15-го числа месяца, следующего за месяцем, в котором они были начислены. Если последний день уплаты — выходной или нерабочий, он переносится на ближайший следующий за ним рабочий день.

При оформлении платёжки для дополнительных страховых взносов в ПФР за вредные условия труда в 2021 применяют особые коды бюджетной классификации (КБК). Они будут разными в зависимости от того, на каких видах работ заняты «вредники» и проводилась ли спецоценка.

Если доптарифы установлены по результатам СОУТ, то для Списка № 1 используйте КБК 182 1 02 02131 06 1020 160, а для Списка № 2 — КБК 182 1 02 02132 06 1020 160. Если СОУТ не проводилась, то для Списка № 1 используйте КБК 182 1 02 02131 06 1010 160, а для Списка № 2 — КБК 182 1 02 02132 06 1010 160.

Что будет, если не платить взносы за «вредников»

За неуплату или неполную уплату предусмотрен штраф в размере 20% от неуплаченной суммы страховых взносов (п. 1 ст. 122 НК РФ). Штрафные санкции применяют, если плательщик:

- ошибочно занизил базу для начисления страховых взносов;

- неправильно рассчитал взносы (например, применил пониженный тариф);

- совершил другие неправомерные действия (бездействия).

Штраф увеличится до 40% от неуплаченной суммы, если всё это сделано умышленно (п. 3 ст. 122 НК РФ).

Какую отчётность сдавать

Сведения о допвзносах на выплаты «вредникам» входят в несколько отчётов.

Расчёт по страховым взносам

РСВ сдают в налоговую инспекцию, организации — по месту своего нахождения, а ИП — по месту жительства.

Суммы выплат, на которые начислены взносы по доптарифу, и сами взносы нужно отразить:

- в подразделе 1.3.2 или 1.3.2 приложения № 1 к разделу 1;

- в подразделе 3.2.2 раздела 3, в котором отражаются сведения по конкретному работнику.

С помощью специального сервиса «Моё дело» можно бесплатно сформировать расчёт страховых взносов.

СЗВ-СТАЖ и ОДВ-1

Эти формы сдают в комплекте в территориальное отделение Пенсионного фонда по месту регистрации.

Коды условий труда, которые дают право на досрочное назначение пенсии, указывают в графе 9 отчёта СЗВ-СТАЖ. Коды берут из классификатора Постановления Правления ПФР № 507п от 06.12.2018. Например, условия труда электросварщика ручной сварки, которой входит в Список № 1, помечают кодом 27-1.

Если в формы СЗВ-СТАЖ указаны особые условия труда, то в ОДВ-1 нужно заполнить раздел 5.

С помощью специального сервиса «Моё дело» можно бесплатно сформировать расчёт страховых взносов.

4-ФСС

В отчёте для соцстраха на титульном листе заполняют численность работников, занятых на работах с вредными и (или) опасными производственными факторами и таблицу 5.

Перечень льготных профессий

Эту отчётность сдают только те, у кого работают «вредники». Она не регламентируется нормативно-правовыми актами, но её требует Пенсионный фонд.

Отчёт состоит из двух документов.

- Перечень льготных должностей, профессий и рабочих мест, занятость на которых даёт право на досрочное назначение трудовых пенсий.

- Поимённый список льготников с указанием «льготного» периода работы по каждому из них.

Для формирования отчёта по льготникам ПФР предлагает скачать на официальном сайте фонда программу «Перечень ЛП».

В разных регионах требования по представлению отчётности по льготным профессиям могут отличаться, так как общего документа с правилами нет. Свяжитесь с отделом оценки пенсионных прав вашего отделения ПФР и уточните следующие моменты:

- в какие сроки нужно представить отчёт;

- как заполнять Перечень ЛП и поимённый список — нарастающим итогом или отдельно за каждый отчётный период;

- какие подтверждающие документы нужно прикладывать (штатное расписание, табель учёта рабочего времени, наряды на выполнение работ, список используемого оборудования).

Упростить ведение учёта поможет сервис «Моё дело Профбухгалтер». Он сам рассчитает налоги и взносы, сформирует отчёты, а по сложным вопросам вы сможете получать бесплатные консультации экспертов.

Любимочкаспросил 23 августа 2013 в 09:35 Доброе утро уважаемые коллеги.Я начинающий бухгалтер, помогите пожалуйста разобраться.Я работаю в фирме ООО, которая попадает под дополнительный тариф ПФР, в отношении выплат лицам, занятым на работах с особыми условиями труда, дающих право на назначение досрочной пенсии (пп.2-18 п.1 ст.27 Закона «О трудовых пенсиях в Российской Федерации» (Список N2 и «малые» списки)), дополнительный тариф составит в 2013 году – 2%, в 2014 году – 4%, в 2015-м и последующие годы – 6%. Наши же сотрудники выполняю параллельно работы по договорам гражданско-правового характера.Согласно части 1 ст 7 ФЗ от 24.07.09 №212-ФЗ”О страховых взносах в ПФР, ФСС, ФОМС” установленно, что объектом обложения страховыми взносами признаются выплаты в пользу физ. лиц, начисляемые плательщиками страховых взносов в пользу физических лиц, в частности в рамках гражданско-правовых договоров, предметом, которых является выполнение работ, оказание услуг.Нужно ли облагать дополнительными тарифами выплаты по договорам гражданско-правового характера. | |

KEGa 76 557 баллов, г. Екатеринбург Добрый день! | |

Заполните, проверьте и сдайте действующую форму РСВ через интернет | |

Добрый день, вообще то, это работы выполняемые по тем же специальностям и тоже в тяжелых условиях.По логике вещей, если общество занимается работой подходящей под этот список, то соответственно и работы по договорам ГПХ, тоже должны облагаться взносами.А как это можно подтвердить, я имею ввиду, что работа в тяжелых условиях.И меня смущает, что в программе “ЗиК”, выплаты по этим договорам она не облагает.За ранее всем спасибо. | |

KEGa 76 557 баллов, г. Екатеринбург Подтвердить можно договором , в котором прописано на какие виды работ по какой специальности на какой срок он заключен. Еще, наверное, есть приказы. Ну и еще эти работы должны укладываться в количество штатных единиц по данной профессии, заявленное в Списке льготных профессий (иначе отдел оценки пенсионных прав может не зачесть эти работы в льготный стаж). | |

Добрый день.Спасибо Вам большое.А подскажите пожалуйста, что значит уложится в количество штатных единиц.Это же те же сотрудники, а не дополнительно привлеченные, то есть их как есть 14 человек, так они же и выполняют работы по договорам ГПХ. | |

Взносы для малого бизнеса снижены Рассчитать страховые взносы по новым правилам | |

KEGa 76 557 баллов, г. Екатеринбург Перечитала нормативные документы и , поняла, что на выплаты по договорам ГПХ взносы по дополнительным тарифам начислять не надо, так как эти работы не зачитываются в льготный стаж, т.е. они не дают право на досрочный выход на пенсию. Трудовой договор есть соглашение между трудящимся и предприятием (учреждением, организацией), по которому трудящийся обязуется выполнять работу по определенной специальности, квалификации или должности с подчинением правилам внутреннего трудового распорядка, а предприятие – выплачивать ему заработную плату и обеспечивать установленные официальными нормативными актами условия труда. Следовательно, главным отличительным признаком трудового договора является зачисление работника по определенной должности или профессии в соответствии со штатным расписанием, но в ряде случаев работник может быть принят и на нештатную должность. Взносы по дополнительному тарифу применяются в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в подпункте 1-18 пункта 1 статьи 27 Федерального закона от 17 декабря 2001 года N 173-ФЗ . Так как в договоре ГПХ не указана профессиия (должность), то эти работы невозможно идентифицировать со списками пп 1-18, т.е., ничем не подтверждается занятость на этих видах работ. Если в штатном расписании указано 14 единиц (например, газосварщиков), то можно представить сведения о льготном стаже только на 14 человек на полную ставку. Если сведений будет больше 14, то значит в них должны быть периоды работы не на полную ставку, но при этом надо учитывать, что в льготный стаж засчитываются только периоды, в которых занятость составляет не менее 80% рабочего дня. | |

Добрый день, спасибо большое за помощь.Но я когда я обращалась в пенсионный фонд, то они ссылаются на часть 1 ст 7 ФЗ от 24.07.09 №212-ФЗ”О страховых взносах в ПФР, ФСС, ФОМС” установленно, что объектом обложения страховыми взносами признаются выплаты в пользу физ. лиц, начисляемые плательщиками страховых взносов в пользу физических лиц, в частности в рамках гражданско-правовых договоров, предметом, которых является выполнение работ, оказание услуг.И говорят, что наверное нужно, но точного ответа дать так и не смогли.Я думаю наверное стоит сделать письменный запрос в ПФР и получить письменный ответ, чтобы было на что ссылаться. | |

KEGa 76 557 баллов, г. Екатеринбург Начисление взносов по доп.тарифам регламентируется статьей 58.3 ФЗ от 24.07.09 №212-ФЗ”О страховых взносах в ПФР, ФСС, ФОМС” , где сказано : | |

В Экстерне платежка формируется по данным декларации | |

Добрый день. Спасибо Вам за помощь.Теперь вроде все понятно. | |