Крупный кредитный риск в пользу одного

Проблемный заемщик. Факторы повышенного риска

Доход существенно выше среднего для аналогичных должностей.

Если профиль вашей деятельности является распространённым для трудового рынка, а уровень декларируемого вами дохода на порядок выше среднерыночного для вашего региона, то банк может посчитать высокой вероятность потери текущего дохода и возможность возобновления его только на рыночных условиях. В таком случае банк может при расчете допустимой суммы кредита учитывать не ваш текущий уровень дохода, а среднерыночный.

Возраст

Обычно кредит дают с 21 года. Но считается, что «молодо – неплатежеспособно». И повышенный уровень риска банки относят к лицам моложе 25 лет.

Не нужно портить себе кредитную историю

Платеж по кредиту составляет большую долю в вашем доходе

Обычно банки готовы предоставить кредит, ежемесячный платеж по которому не будет превышать 50-60% от вашего дохода. Редкие кредиторы допускают предельное значение данного показателя на уровне 75%. Превышение верхней границы является основанием отказа кредитора. Учитывайте, что при расчете кредитной нагрузки помимо запрошенного кредита, банк будет учитывать уже имеющиеся у вас кредитные обязательства.

Большая сумма кредита

Чем больше сумму кредита вы запросили, тем большая концентрация риска на вас будет у банка. Большие суммы кредита связаны с дополнительными требованиями и проверками банка. Поэтому для увеличения вероятности получения кредита запрашивайте действительно необходимую вам сумму.

Низкий размер первоначального взноса

Если вы обращаетесь за кредитом на приобретение недвижимости или автомобиля, то размер первоначального взноса будет одним из ключевых факторов риска для Банка. Маленький размер первоначального взноса – повышенный риск. Чем больше часть покупаемого имущества оплачивается за счет не кредитных, а имеющихся у вас собственных денег, тем больше вероятность получения одобрения от банка. Зачастую при первоначальном взносе более 50% банк может «закрыть глаза» на другие факторы повышенного риска, упоминаемые в данной статье.

Частая смена работы

Если вы часто меняете место работы, имеет непродолжительный стаж работы на последнем месте, то кредитор будет считать высокой вероятность потерю текущей работы, а соответственно и источника дохода.

Отсутствие постоянной регистрации в регионе нахождения Банка

Клиенты, зарегистрированные в регионе, отличном от региона нахождения банка, считаются банками проблемными для взыскания долга в случае дефолта. Поэтому зачастую таких клиентов банки предпочитают не кредитовать.

Неконтакт

Проблемными считает банк те заявки на кредит, в которых указаны номера телефонов, по которым в процессе рассмотрения заявки банк не сможет установить контакт.

Кредитная история

Ну и, конечно, самая распространенная причина отказа, это плохая кредитная история.

Как формируется кредитная история, и причем тут кредитный рейтинг?

Что делать, если вы проблемный заемщик, но кредит хотелось бы получить?

Предлагаем вам несколько советов, выполнение которых может являться фактором, компенсирующим риск для банка, и повысить вероятность получения одобрения.

- Наличие имущества в собственности

Если у вас есть в собственности недвижимость или транспортные средства, обязательно укажите это в заявлении на получение кредита и при возможности приложите копии документов, подтверждающих ваше право собственности. - Образование, опыт работыЕсли вы получаете доход выше среднерыночного, то приложите документы, которые отразят наличие образования или прохождение курсов повышения квалификации по выполняемой вами работе. Если вы обладаете уникальным опытом работы, что существенно повышает вашу стоимость как работника, то приложите небольшое разъяснение данной ситуации.

- Приводим поручителя.

Вариантом снижение рисков для банка является наличие поручителя по кредиту. Если вы изъявите готовность предоставить поручительство платежеспособного физического лица, это повысит ваши шансы получить одобрение. - Дополнительный доход

Если вы имеете дополнительный доход, помимо дохода на основном месте работы, то обязательно заявите его. Это может быть доход от сдачи квартиры в аренду, пенсия, пособия, периодические доходы по договорам гражданско-правового характера, доход от работы по совместительству. Желательно предоставление подтверждения получения дополнительных доходов.

Удачи вам при обращении за кредитом и помните, что практически все сведения возможно проверить. Поэтому лучше не врать. Банк может простить многое, но навряд ли простит предоставление заведомо ложной информации.

Оригинал статьи находится здесь

Что еще почитать:

Как отразится отзыв лицензии у банка на заемщике

Где самые высокие зарплаты в России? Давайте посплетничаем

У нас на сайте Dengiest.ru еще много чего полезного есть. Заходите!

Подписывайтесь на наш Дзен канал

Кредитный риск — это вероятность того, что заемщик не вернет полностью или частично сумму займа. Кредитор при этом теряет либо свои деньги, либо прибыль в виде начисленных процентов, либо и то, и другое.

Причина возникновения кредитных рисков в том, что заемщик надеется еще не полученными деньгами перекрыть имеющиеся долги. Но при этом всегда остается шанс, что у него не будет достаточной суммы для выполнения своих обязательств перед кредитором. Назначаемая процентная ставка в этом случае является вознаграждением займодавцу за то, что тот принимает на себя кредитный риск. Если по результатам скоринга принимается решение о том, что сотрудничество с данным конкретным заемщиком может привести к потере денег, деньги либо не выдадут вообще, либо предложат под очень высокий процент.

Сущность кредитного риска

Кредитный риск связан не только с банковской деятельностью. Рискует любое предприятие, отпуская товары или услуги в долг. Застрахованное лицо может не получить своевременно выплаты по страховому полису, а приобретатель облигаций сталкивается с тем, что эмитент не имеет возможности обслуживать долги в полном объеме.

В общем случае под кредитным риском понимается вероятность получить убытки или недополучить прибыль из-за того, что вторая сторона по договору (заемщик, покупатель, контрагент) не исполняет свои обязательства. Если говорить конкретно о банках, высокий кредитный риск это ситуация, при которой должник не соблюдает график платежей, не возвращает тело долга и начисленные проценты.

Убытки (потери) — это неизбежное следствие целого ряда ситуаций, возникающих в реальной жизни:

- потребитель товаров или услуг не оплачивает счета в договорные сроки;

- работодатель не может выплатить своему персоналу заработную плату в соответствии с трудовыми договорами;

- эмитент облигаций или иных ценных бумаг не имеет возможности погасить их или провести купонные платежи;

- застрахованное лицо не получает от страховщика суммы, оговоренные в договоре страхования;

- банк разорился. Вкладчики не могут вернуть свои средства, размещенные на депозитах.

Важно! Перечисленные ситуации — не единственные, приводящие к возникновению убытков. Любой случай, связанный с несвоевременной оплатой, становится причиной, если не потерь, то недополученной прибыли.

Специфика работы финансовых организаций такова, что им чаще, чем иным компаниям приходится сталкиваться с кредитными рисками. Они выдают кредиты и гарантии, предоставляют овердрафты и лизинг, покупают и продают ценные бумаги и валюту. И возможность того, что клиент будет неплатежеспособным, остается очень высокой.

Чтобы снизить ее, если не до минимума, то до разумного предела, финансовые структуры проверяют платежеспособность будущего клиента. Запрашивается крупная сумма денег на длительный срок? Банку нужны залог или поручители. Дополнительный способ снижения рисков — оформление страхового полиса. Специалисты знают, что определенная часть клиентов в течение ближайших лет тяжело заболеет или потеряет работу. Есть и те, кто просто не желает возвращать деньги.

Виды кредитных рисков

Эксперты в сфере финансов выделяют несколько основных типов рисков:

- Дефолт или ситуация, когда заемщик не может исполнить свои обязательства перед кредитором. Считается наступившим, если деньги не вносятся в течение 90 дней. Дефолтный риск учитывается при выдаче кредитов, займов, долговых ценных бумаг.

- Концентрационный. Может быть связан и с одним единственным кредитом, и с группой кредитов. Если заемщик (заемщики) не возвращают своевременно деньги, не выплачивают договорное вознаграждение, кредитор терпит значительные убытки, может сам стать банкротом. Концентрационный кредитный риск банка возникает у структур, специализирующихся на финансировании одной отрасли или объединения предприятий.

- Страновой. Присущ не отдельной кредитной организации, а стране в целом, если она отказывается проводить платежи в какой-либо валюте. Если же правительство государства не может или не желает исполнять свои обязательства перед иностранными кредиторами, риск становится суверенным.

Как оценивается кредитный риск

Важно понимать, что ни один банк не выдаст потенциальному заемщику деньги только под «честное слово». Обещаний и уверений в том, что вся сумма будет возвращена полностью в установленные сроки недостаточно. Кредитору нужны гарантии.

Но большая часть потребительских займов выдается без залога и поручителей. В такой ситуации приходится тратить значительные средства на анализ платежеспособности клиентов. Создаются специальные отделы специалистов, разрабатываются программные комплексы, учитывающие даже незаметные глазу факторы кредитного риска.

Подразделения риск-менеджеров занимаются только тем, что проверяют все имеющиеся в их распоряжении сведения о заемщике. Потом на основании их анализа принимается решение о выдаче кредита или отказе. Если речь идет о рядовых гражданах, желающих приобрести квартиру или обновить машину, в работе используются собственные методики и программы. Если же кредит запрашивается крупной структурой, государством, регионом, градообразующим предприятием, возможно и обращение в специализированные рейтинговые агентства, например, Standard & Poor’s, Moody’s, Fitch Ratings.

Банки, работающие на рынке давно, уже разработали собственные скоринговые системы, просчитывающие все факторы кредитного риска. Все действующие или потенциальные клиенты относятся к определенной категории. В дальнейшем, если поступает заявка на кредит, банкиры действуют в соответствии со строго определенной стратегией. Если решено, что работа с определенным клиентом сопряжена с высоким кредитным риском, процентная ставка будет установлена на максимальном уровне (если вообще не будет отказа).

Предприятия и организации чаще запрашивают не фиксированные кредиты, а овердрафты и кредитные линии: возобновляемые и нет. Для них устанавливают определенные лимиты. Предприятие не сможет тратить заемные деньги бесконечно. Дополнительной гарантией возврата кредита становится залог, чаще всего в виде недвижимости.

При расчете кредитного риска в отношении юридического лица в расчет принимаются:

- кредитная история. Записи в БКИ делаются не только в отношении частных лиц, но и предприятий и организаций. Негативным фактором кредитного риска может стать даже наличие личных долгов у высшего руководства;

- данные финансовой отчетности;

- позиция на рынке, занимаемая доля и многое другое.

Часть приведенных пунктов оценивается отрицательно? Предприятие получит деньги, но не на самых выгодных условиях.

Процентные ставки и кредитный риск. Если ли взаимосвязь?

Взаимосвязь между этими двумя явлениями есть. И она более чем прямая. Если заемщик мечтает получить несколько миллионов на покупку квартиры, в отношении него оценят:

- кредитную историю. Если ранее брались кредиты и погашались в точном соответствии с графиком, это — плюс для клиента. Негативно оцениваются как просрочки, так и досрочные погашения. Во втором случае банк не получает всю запланированную прибыль. Еще хуже, если истории нет вообще. В такой ситуации рассчитывать на получение ипотечного займа не приходится;

- текущий доход. И здесь значение имеют не только цифры, показанные в 2-НДФЛ, но и репутация предприятия-работодателя. Если оно постоянно значится в списках должников по налогам, если в отношении него регулярно рассматриваются иски в Арбитражном суде, то и к работникам отношение будет соответствующее. Специалисты справедливо полагают, что завтра солидного дохода может и не быть;

- наличие имущества в собственности;

- согласие/отказ от страховки и т. д.

Если все приведенные факторы свидетельствуют в пользу заемщика, ему присваивается высокий рейтинг. Это значит, что кредитные риски банк оценивает, как низкие. Результат — уменьшение процентной ставки. Если же есть основания предполагать, что деньги будут выплачиваться с задержками, клиент может рассчитывать на очень жесткие условия кредитования.

Управление кредитными рисками

Важно понимать, что банки не только рассчитывают и принимают к сведению кредитный риск, но и стараются им управлять. Для этого:

- разрабатывается и внедряется на практике политика в сфере кредитования;

- проводится в непрерывном режиме мониторинг существующих или потенциальных рисков;

- устанавливаются ограничения по выдаче кредитов жителям определенных регионов (в частности, с дотационной экономикой) или работникам некоторых специальностей или сфер деятельности. Ограничения могут устанавливаться по возрастным критериям и т.д.

Если речь идет о выдаче кредитов юридическим лицам, ограничения могут касаться целых отраслей, например, с доходом, получаемым сезонно или зависящим от внешних факторов. В расчет принимаются даже межотраслевые взаимосвязи. Например, производители сельхозтехники зависят от агрокомплексов. Если последние работают в убыток, у них не будет средств для закупки комбайнов и тракторов. Производители техники попадают в группу с высоким кредитным риском.

В последние годы в России кризис неплатежей достиг катастрофического максимума. Это привело к тому, что банки стали ужесточать правила выдачи кредитов. Если один из членов семьи не платит по займам, то в группу с повышенным высоким кредитным риском относят всех его родственников. Причина — «по аналогии».

Управление кредитным риском в корпоративном портфеле

Банки кредитуют не только физлиц, но и предприятия. И последним выдаются очень значительные суммы денег. А это значит, что и кредитный риск может быть очень высоким. Управление им предполагает оценку:

- финансового положения заемщика на момент обращения, исследование данных в динамике;

- предполагаемых источников погашения задолженности;

- предоставляемого залога. В приоритете — здания и сооружения. Товары на складах и в обороте — наименее желаемое обеспечение.

Управление кредитными рисками в случае с юридическими лицами предполагает, что банковские служащие анализируют не только баланс, предоставленный заемщиком, но и ситуацию в отрасли, экономике в целом. Каждому выявленному риску присваивается определенный рейтинг в соответствии со стандартами, прописанными в документации.

Принятие решения о выдаче займа не означает, что далее в отношении данного клиента риски не рассматриваются. По итогам отчетных периодов проверяются обороты по счетам, текущее финансовое положение, объемы дебиторской и кредиторской задолженностей. Установлено, что положение заемщика становится угрожающим, кредитные риски переходят в разряд опасных? Кредитор может потребовать вернуть все деньги досрочно. Важно и то, что при наличии высоких рисков банки обязаны увеличивать размер резерва под сомнительные долги.

Управление кредитным риском в розничном портфеле

Банковские структуры в вопросах управления кредитным риском в розничном портфеле чаще всего опираются на статистические методы работы. С их помощью устанавливается цена продукта, предлагаемого на рынок. Также статистические методы позволяют:

- оценить приемлемый уровень риска;

- сформировать показатели, позволяющие распределить риски по всему возможному портфелю;

- выбрать способы получения максимального вознаграждения;

- принять решение по заявке клиента.

Банки в работе опираются на уже разработанные статистические методы или формируют собственные. Основа для анализа — данные из БКИ и собственная информация.

Статистические модели не зафиксированы раз и навсегда. Их периодически тестируют для проверки достоверности получаемых данных.

Способы снижения кредитных рисков

Для снижения кредитных рисков применяются следующие методы:

- Ценообразование. Чем выше вероятность невозврата всей суммы или ее части, тем выше будет процентная ставка по кредиту.

- Выставление дополнительных условий. В частности, предприятия в соответствии с заключенными договорами должны предоставлять в банк финансовую отчетность по итогам каждого периода. Если речь идет о физическом лице, то заемщик обязан уведомлять кредитора о смене работы, снижении дохода, изменении семейного положения и т. д. Требование не выполняется? Есть риск получить уведомление о расторжении договора и досрочном возврате всей суммы.

- Страхование кредитных рисков. Банки не только предлагают заемщикам приобрести полис на случай утери работоспособности или утраты источника дохода, но и самостоятельно страхуют свои риски.

- Сокращение объема выдаваемых кредитов. Это может относиться как к конкретному клиенту, так и к определенной категории потенциальных заемщиков. Аналогичным образом поступают предприятия, сокращая для дистрибьюторов срок оплаты за отгруженные товары.

- Диверсификация. Если банк работает с небольшим кругом клиентов, то наличие проблем даже у одного из них может привести к нарушениям в текущей деятельности кредитора. Устранить проблему можно, если расширить круг партнеров, пригласить к сотрудничеству надежных заемщиков.

Важно понимать, что кредитором может быть не только банк. Если физическое лицо открывает вклад, гражданин становится кредитором некоей финансовой структуры. В случае банкротства последней вкладчик рискует потерять свои деньги и не получить обещанную прибыль. Чтобы минимизировать данный кредитный риск, на государственном уровне введена система страхования вкладов. Если у банка отзывается лицензия, определенную сумму заемщик может получить сразу, не дожидаясь продажи имущества должника.

Анализ риска – первоочередная задача кредитной организации при рассмотрении заявки на кредит или заём. Необходимо взвесить все «За» и «Против», чтобы не потерпеть убыток, если клиент не сможет своевременно вернуть взятую сумму, а также начисленные проценты и комиссию.

Содержимое:

- Кредитные риски – это…

- Как управлять кредитными рисками

- Кредитные риски банка

- Кредитные риски для заемщика

- Причины возникновения кредитных рисков

- Виды кредитных рисков

- Как снизить кредитные риски

- Лучшие кредиты наличными без рисков

Что такое кредитный риск

Под данным понятием подразумевают риск, который связан с вероятностью потери денежных средств в результате неисполнения должником своих обязательств по кредитному договору (прямой риск). Это может возникнуть в таких ситуациях, когда:

- Клиент не в состоянии сделать минимальный платеж по кредиту или займу до расчетной даты, указанной в графике, из-за ухудшения финансового состояния в результате потери работы, задержки заработной платы, экономических кризисов в стране. К причинам задержки оплаты также можно отнести финансовую безграмотность клиента, недостаточную информированность, личную безответственность.

- Кредитор имеет сомнения по поводу объективной оценки ликвидности и стоимости предмета залога.

- Кредитор не уверен в правильной идентификации личности клиента и подлинности предоставляемых им документов (риск выдачи ссуды мошенникам).

- Клиент занимается предпринимательской деятельностью, которая может быть сопряжена с убытками.

У каждой кредитной структуры своя система оценки рисков, которая постоянно изменяется в соответствии с мониторингом невозвратов денежных средств за определенный период. На основе выборки определяются наиболее высокорискованные группы клиентов. Претендовать на одобрение кредита или займа могут клиенты с хорошей кредитной историей. В досье клиента содержится:

- информация, позволяющая подтвердить его личность;

- сведения о своевременной или несвоевременной уплате долга;

- данные о просрочках;

- информация о неудачных попытках получить кредит;

- сведения о судебных разбирательствах по поводу невыполнения долговых обязательств.

Немаловажное значение при рассмотрении заявки имеет цель получения кредита.

Управление кредитными рисками

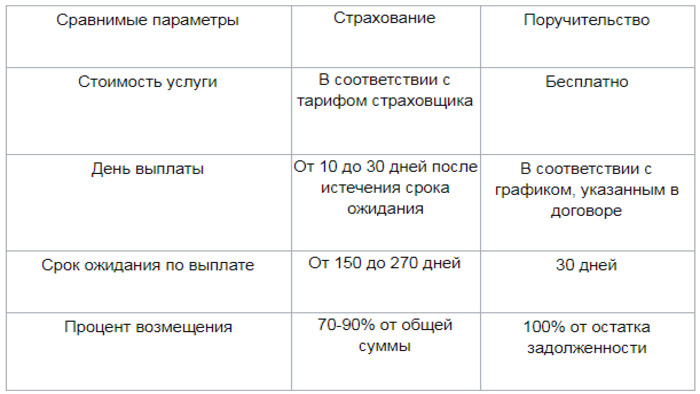

При выдаче займа риск потерпеть убыток можно исключить за счет страхования заемщика. Страховая выплата может быть выплачена в результате банкротства контрагента страхователя, невыполнения им своих обязательств по договору торгового кредита из-за непредвиденного форс-мажора и других причин.

Другой вариант минимизации риска – поручительство. Гарантом кредитной сделки может выступать не только родственник, но и знакомый. Главное, чтобы лицо соответствовало требованиям банка. Преимущественно к поручителю выдвигают такие же требования, как и к заемщику:

- совершеннолетие (оптимальный возраст гаранта 30-60 лет, то есть менее рисковая возрастная группа);

- официальное трудоустройство (минимум 3 месяца на последнем месте, минимум 12 месяцев общий трудовой стаж);

- положительная кредитная история;

- стабильный заработок не менее 10 тысяч рублей в месяц;

- регистрации на территории присутствия отделений банка.

Поручительство закрепляется официальным договором. В случае невыполнения заемщиком своих долговых обязательств, погашение ссуды возлагается на гаранта. Взаимоотношения между банком и поручителем также фиксируются в кредитной истории последнего. Невыполнение гарантом своих обязательств по договору поручительства негативно отражается на его репутации. Согласно пункту 1 статьи 363 Гражданского кодекса России он несет солидарную ответственность с заемщиком. Таким образом финансовое учреждение снижает риск невозврата своих средств. Чем больше сумма заимствования, тем больше поручителей может потребовать банк.

В соответствии со статьей 323 Гражданского кодекса России кредитор может требовать погашение долга как от заемщика, так и от гаранта (гарантов) одновременно. Выполнение долговых обязательств будет считаться реализованным, когда будет погашено тело кредита (основная сумма заимствования, комиссии, страховки, которые не подлежат пересчету при досрочном возврате ссуды), проценты, штрафы, пени, судебные издержки по поводу невозврата средств банка.

В соответствии с договором поручительства, гарант возвращает всю сумму или ее часть, которую не может выплатить клиент.

Кредитные риски банка

Заимствование сопряжено с определенным риском потерпеть финансовый убыток. Поэтому многоуровневая система управления рисками нацелена на полное или частичное исключение вероятности невозврата денег кредитной структуры. Она состоит из таких стадий:

- анализ кредитной истории клиента, вычисление его платежеспособности с учетом степени личной ответственности, доходов и расходов;

- распределение клиентов финансовой структуры по группам, уровню дохода и тому подобным критериям;

- страхование предоставленного кредита;

- создание резерва для перекрытия возможных финансовых потерь;

- построение эффективного процесса по работе с просроченной задолженностью.

Кредитные риски для заемщика

Оформление кредита также сопряжено с определенным риском и для клиента. Перед подписанием договора на кредит или займ необходимо взвесить все «за» и «против», удостовериться, что все пункты понятны, чтобы не попасть в долговую кабалу из-за неправильного расчета своих возможностей и недопонимания механизма расчета предоставления кредитных средств.

При просрочке платежа кредитор вправе начислять пени и штрафы. Невыполнение клиентом своих долговых обязательств длительное время чревато:

- изыманием залогового имущества;

- судебными разбирательствами;

- испорченной кредитной историей.

При залоговом кредитовании займодатель вправе реализовать гарантийное обеспечение с аукциона и покрыть свои убытки, независимо от того сколько должник успел выплатить. Последний может претендовать только на разницу между выручкой от реализации имущества и задолженностью перед банком. Задача кредитора – покрытие собственных убытков. Никто не будет заниматься продажей предмета залога по выгодной цене. Главное, чтобы хватило средств для покрытия долга, в том числе начисленных штрафов, пеней, а также на покрытие судебных издержек.

Причины возникновения кредитных рисков

Одной из главных причин кредитного риска является неуверенность кредитной организации в том, что клиент ответственен и его доход достаточен для погашения долга. Не уложиться в сроки погашения кредита и не выполнить условия договора заемщик может по одной из следующих причин:

- серьезные проблемы с финансами из-за возникновения форс-мажорных обстоятельств в предпринимательской деятельности;

- неудачное стечение обстоятельств, из-за которых заемщик не может своевременно исполнять взятые на себя обязательства в полном объеме (например, увольнение с работы, задержка заработной платы, необходимость лечения).

Виды кредитных рисков

В зависимости от сферы, где они действуют, выделяют внутренние и внешние. Первые связаны с рыночной и маркетинговой стратегией банка, объемом его кредитного портфеля, квалификационным уровнем сотрудников, эффективностью разработанных инноваций. Также данная категория рисков связана с уровнем платежеспособности заемщика, его кредитной историей и профессиональной деятельностью, то есть с возможными убытками, которые может потерпеть кредитор при выдаче займа.

Также риски разделяются на географические, политические и макроэкономические. При оценке последних во внимание принимается:

- прогноз экономического развития государства;

- возможное падение показателя внутреннего валового продукта;

- кризис в отдельных отраслях народного хозяйства.

Географические риски сопряжены с предоставлением кредитных услуг в конкретной области либо стране.

Политические риски могут возникнуть при коррупции власти и нестабильной обстановке в государстве, которые могут привести к снижению уровня жизни и доходов граждан, обесцениванию денег.

Внешние связаны с платежеспособностью контрагента и вероятностью дефолта.

Как снизить кредитные риски

Снижение кредитного риска возможно путем осуществления следующих мероприятий:

- оптимизации его компонентов;

- страхования выданных кредитов;

- ограничения, децентрализации и рассредоточения рисков.

Оптимизация заключается в том, чтобы подобрать программу кредитования, соответствующую уровню доходов клиента и минимизирующую вероятность того, что он не сможет осуществлять свои платежи.

Страхование в большинстве случаев направлено на факторы, влияющие на возможность клиента выполнять взятые на себя обстоятельства, например, страхование от непогашения займа или страхование здоровья и жизни заемщика. В большинстве случаев оно является обязательным условием для выдачи банком кредита.

Под ограничением подразумевается установка определенного лимита, который позволяет предотвратить риск потерпеть серьезный убыток. Рассредоточение и децентрализация кредитного риска заключается в распределении выданных продуктов между различными отраслями и сферами производства, непосредственно не связанных между собой.

Получите лучшие кредиты без рисков на сайте

Почта Банк – кредит наличными

№ 650 от 25.03.2016

Сумма займа

До 3 000 000 рублей

ВТБ – Кредит наличными

№ 1623 от 29.10.2014

Сумма займа

до 5 000 000 рублей

Открытие банк – Кредит наличными и рефинансирование

№ 2209 от 24.11.2014

Сумма займа

до 5 000 000 руб.

Альфа-банк – кредит наличными

№ 1326 от 16.01.2015

Банк Восточный – потребительский кредит

№ 1460 от 24.10.2014

Сумма займа

1 500 000 рублей