Суд в пользу налогового органа

Судебный порядок обжалования нормативных правовых актов ФНС России

Оспаривание нормативных правовых актов ФНС России осуществляется в судебном порядке в соответствии с главой 21 Кодекса административного судопроизводства Российской Федерации.

Верховный Суд Российской Федерации рассматривает в качестве суда первой инстанции административные дела об оспаривании нормативных правовых актов ФНС России.

С административным исковым заявлением о признании нормативного правового акта не действующим полностью или в части вправе обратиться лица, в отношении которых применен этот акт, а также лица, которые являются субъектами отношений, регулируемых оспариваемым нормативным правовым актом, если они полагают, что этим актом нарушены или нарушаются их права, свободы и законные интересы (п. 1 ст. 208 КАС РФ).

Административное исковое заявление о признании нормативного правового акта недействующим может быть подано в суд в течение всего срока действия этого нормативного правового акта (п. 6 ст. 208 КАС РФ).

При рассмотрении административных дел об оспаривании нормативных правовых актов в Верховном Суде Российской Федерации граждане, участвующие в деле и не имеющие высшего юридического образования, ведут дела через представителей, отвечающих требованиям, предусмотренным статьей 55 КАС РФ.

Форма административного искового заявления должна соответствовать требованиям, предусмотренным частями 1, 8 и 9 статьи 125 КАС РФ.

Административные дела об оспаривании нормативных правовых актов ФНС России рассматриваются Верховным Судом Российской Федерации в течение трех месяцев со дня подачи административного искового заявления (п. 1 ст. 213 КАС РФ).

Судебный порядок обжалования ненормативных правовых актов, решений и действий (бездействия) налоговых органов и их должностных лиц

Когда досудебные способы урегулирования налоговых споров исчерпаны, для защиты своих прав и законных интересов граждане, организации и иные лица вправе обратиться в суд.

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном НК РФ и соответствующим процессуальным законодательством Российской Федерации (п. 1 ст. 138 НК РФ).

Обращение в арбитражный суд в соответствии со статьей 4 АПК РФ осуществляется в форме:

- искового заявления – по экономическим спорам и иным делам, возникающим из гражданских правоотношений;

- заявления – по делам, возникающим из административных и иных публичных правоотношений, по делам о несостоятельности (банкротстве), по делам особого производства, по делам приказного производства и в иных случаях, предусмотренных АПК РФ;

- жалобы – при обращении в арбитражный суд апелляционной и кассационной инстанций, а также в иных случаях, предусмотренных АПК РФ и иными федеральными законами.

Производство в арбитражном суде первой инстанции

Дела об оспаривании затрагивающих права и законные интересы лиц в сфере предпринимательской и иной экономической деятельности ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц, рассматриваются арбитражным судом по общим правилам искового производства, предусмотренным АПК РФ, с особенностями, установленными в главе 24 АПК РФ.

Производство по делам об оспаривании ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц возбуждается на основании заявления заинтересованного лица, обратившегося в арбитражный суд с требованием о признании недействительными ненормативных правовых актов или о признании незаконными решений и действий (бездействия) указанных органов и лиц (п. 2 ст. 197 АПК РФ).

Граждане, организации и иные лица вправе обратиться в арбитражный суд с заявлением о признании недействительными ненормативных правовых актов, незаконными решений и действий (бездействия) налоговых органов, должностных лиц, если полагают, что оспариваемый ненормативный правовой акт, решение и действие (бездействие):

- не соответствуют закону или иному нормативному правовому акту и нарушают их права и законные интересы в сфере предпринимательской и иной экономической деятельности;

- незаконно возлагают на них какие-либо обязанности;

- создают иные препятствия для осуществления предпринимательской и иной экономической деятельности.

Заявление может быть подано в арбитражный суд в течение трех месяцев со дня, когда гражданину, организации стало известно о нарушении их прав и законных интересов, если иное не установлено федеральным законом. Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом (п. 4 ст. 198 АПК РФ).

Дела об оспаривании ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц рассматриваются судьей единолично в срок, не превышающий трех месяцев со дня поступления соответствующего заявления в арбитражный суд, включая срок на подготовку дела к судебному разбирательству и принятие решения по делу, если иной срок не установлен федеральным законом. Указанный срок может быть продлен на основании мотивированного заявления судьи, рассматривающего дело, председателем арбитражного суда до шести месяцев в связи с особой сложностью дела, со значительным числом участников арбитражного процесса (п. 1 ст. 200 АПК РФ).

Решение по делу об оспаривании ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц принимается арбитражным судом по правилам, установленным в главе 20 АПК РФ.

Производство по пересмотру судебных актов арбитражных судов

Решение арбитражного суда первой инстанции, не вступившее в законную силу, может быть обжаловано в суд апелляционной инстанции. Апелляционная жалоба может быть подана в течение месяца после принятия арбитражным судом первой инстанции обжалуемого решения (ст. 259 АПК РФ).

Вступившее в законную силу решение арбитражного суда первой инстанции, если такое решение было предметом рассмотрения в арбитражном суде апелляционной инстанции или если арбитражный суд апелляционной инстанции отказал в восстановлении пропущенного срока подачи апелляционной жалобы, и постановление арбитражного суда апелляционной инстанции могут быть обжалованы в порядке кассационного производства полностью или в части при условии, что иное не предусмотрено АПК РФ, лицами, участвующими в деле, а также иными лицами в случаях, предусмотренных АПК РФ (ст. 273 АПК РФ).

Кассационная жалоба может быть подана в срок, не превышающий двух месяцев со дня вступления в законную силу обжалуемых судебного приказа, решения, постановления арбитражного суда, если иное не предусмотрено (ст. 276 АПК РФ).

Вступившие в законную силу судебные акты, указанные в части 3 статьи 308.1 АПК РФ, могут быть пересмотрены в порядке надзора Президиумом Верховного Суда Российской Федерации по надзорным жалобам лиц, участвующих в деле, и иных лиц, указанных в статье 42 АПК РФ.

Обзор правоприменительной практики

Источник

Дата публикации: 24.04.2013 06:42 (архив)

Информационное сообщение отдела работы с налогоплательщиками УФНС России по Иркутской области

Количество рассматриваемых судами дел в рамках претензионно-исковой деятельности Управления ФНС России по Иркутской области в 2012 году по сравнению с предыдущим периодом сократилось более чем в 2 раза. На протяжении последних лет прослеживается устойчивая динамика роста рассмотренных в судебном порядке требований и предъявленных в их ходе сумм в пользу налоговых органов.

В качестве примера положительной судебной практики, можно обратить внимание на следующие дела рассмотренные в нашем регионе.

Решением Арбитражного суда Иркутской области по делу №А19-14792/2011 удовлетворены заявленные ИФНС России по Правобережному округу г. Иркутска требования о возложении солидарной ответственности по уплате налогов, пени, санкций на правопреемника (ЗАО «Весна») налогоплательщика (ЗАО «Пантеон») в порядке п. 8 ст. 50 НК РФ в связи с представлением налоговым органом неопровержимых доказательств, свидетельствующих о направленности произведенной реорганизации общества в форме выделения на неисполнение обязанности по уплате налогов. Судами апелляционной и кассационной инстанции решение суда оставлено в силе, определением от 10.12.2012 №ВАС-15656 ВАС РФ отказано в передаче дела в Президиум для пересмотра судебных актов по делу в порядке надзора.

Арбитражным судом Иркутской области в пользу налогового органа рассмотрено дело №А19-11206/2012 по заявлению ОАО «НПК «Иркут» о признании частично недействительным решения ИФНС России по Ленинскому округу г. Иркутска от 05.12.2011 №01-17/29713, вынесенного по результатам камеральной налоговой проверки налоговой декларации по земельному налогу за 2009 год, которым налогоплательщику восстановлен уменьшенный путем представления уточненной налоговой декларации налог в сумме 86 806 тыс. рублей. При вынесении решения суд посчитал необоснованным исключение из объектов налогообложения земельных участков предусмотренных пп. 3 п. 2 ст. 389 НКРФ. Как указал суд, само по себе то обстоятельство, что общество является составной частью ОАО «Объединенная авиастроительная корпорация», акционером которой является Российская Федерация в лице Росимущества, включено в Перечень стратегических предприятий (утвержден Распоряжением Правительства РФ от 04.08.2004 №22-р), не может свидетельствовать о том, что спорные земельные участки вместе с находящимся на них имуществом фактически используются для обеспечения обороны и безопасности страны. Обществом не представлено доказательств того, что именно на этих участках, расположены объекты, непосредственно используемые в оборонных целях. Материалами дела подтверждается, что спорные земельные участки имеют категорию «земли населенных пунктов», при этом разрешенное использование земельных участков не содержит сведений о предоставлении их для обеспечения обороны и безопасности.

Постановлением суда апелляционной инстанции по делу от 10.10.2012 решение суда первой инстанции оставлено без изменения, апелляционная жалоба налогоплательщика – без удовлетворения.

ОАО «Киренская РЭБ флота» (дело №А19-13508/2012) обратилось в суд о признании задолженности, не подлежащей взысканию в связи с истечением сроков на ее принудительное взыскание. Решением Арбитражного суда Иркутской области в удовлетворении заявления было отказано, поскольку налоговым органом своевременно предприняты меры для взыскания спорной задолженности в порядке статей 47, 48 НК РФ, в связи с чем основания для признания спорной задолженности не подлежащей взысканию отсутствуют. Апелляционная жалоба Общества оставлена без удовлетворения.

Кроме того, не меньший интерес вызывает судебная практика по вопросу получения налогоплательщиками необоснованной налоговой выгоды.

Так, при рассмотрении дела № А19-146/2012 по заявлению ООО «Акцент» суд принял доводы Инспекции о том, что отсутствие у организации товарно-транспортных накладных является нарушением п. 1 ст. 172 НК РФ. Представленные на проверку налогоплательщиком первичные документы не отражают конкретные и достоверные факты взаимоотношений между заявителем и его контрагентами. Также суд сослался в решении на доказательства, подтверждающие отсутствие контрагентов по юридическим адресам, протоколы допросов лиц, числящихся руководителями данных организаций, результаты почерковедческого исследования. При таких обстоятельствах суд пришёл к выводу о том, что налогоплательщик не подтвердил факт реальности заключения договоров и исполнения договорных обязательств между ним и контрагентами.

При рассмотрении дела № А19-5882/2012 по заявлению ООО ФМ «Сарма» о признании незаконным решения о привлечении к налоговой ответственности за совершение налогового правонарушения, суд принял доводы инспекции о том, что совокупность доказательств, полученных в ходе проверки, свидетельствует о фактической невозможности выполнения контрагентами налогоплательщика заявленных им хозяйственных операций и о недостоверности представленных на проверку документов. У контрагентов ООО ФМ «Сарма» отсутствуют работники, имущество, сами контрагенты отсутствуют по месту государственной регистрации. Лица, заявленные при государственной регистрации фирм-контрагентов в качестве руководителей и учредителей, не имеют отношения к деятельности данных организаций, что подтверждается протоколами допросов данных лиц. Так же налогоплательщиком заявлено о нарушении процедуры рассмотрения материалов проверки. Судом данный довод отклонен, так как заявитель не представил соответствующих доказательств, а именно, что с постановлением о назначении почерковедческой экспертизы он ознакомился после проведения экспертизы. Кроме того, суд согласился с налоговым органом, что нормами Налогового Кодекса Российской Федерации не запрещено использование документов и информации, полученных до начала проведения проверки.

Отказывая в удовлетворении требований ООО «Иркутское строительное многопрофильное предприятие» (далее по тексту ООО «ИСМП») по делу № А 19-18519/2011 о признании незаконным решения инспекции, принятого по результатам выездной налоговой проверки, суд, оценив в совокупности и взаимосвязи имеющиеся в материалах дела доказательства, также пришел к выводу о невозможности реального осуществления хозяйственных операций между ООО «ИСМП» и его контрагентами в силу неполноты, недостоверности, противоречивости представленных на проверку документов. Так судом установлено, что организации по своим юридическим адресам не находятся; лица, числящиеся руководителями, таковыми не являются; на балансе предприятий отсутствуют основные средства, материальные и финансовые ресурсы; отсутствуют расходы, свидетельствующие о реальном осуществлении какой-либо деятельности. В результате суд пришёл к выводу, что налогоплательщиком не проявлено должной степени осмотрительности в выборе контрагента. Кроме того, в ходе судебного разбирательства по ходатайству инспекции была назначена почерковедческая экспертиза для устранения сомнений в проведенной в ходе выездной налоговой проверки почерковедческой экспертизы, результаты которой также не подтвердили реальность взаимоотношений с указанными контрагентами.

Рассматривая заявление ООО «Нефтеснаб» о признании незаконным решения налогового органа (дело №А19-9868/2012), суд на основании представленных доказательств, поддержал выводы налогового органа о том, что заключение договоров комиссии с контрагентами направлено на создание искусственного документооборота, поскольку фактическое исполнение договоров поставки и реализации ГСМ производилась самим налогоплательщиком. Инспекцией объем прав и обязанностей налогоплательщика определен исходя из подлинного экономического содержания всех операций по приобретению и реализации ГСМ и вся сумма выручки признана доходом ООО «Нефтеснаб». Данное обстоятельство привело к утрате обществом права на применение упрощенной системы налогообложения и доначислению налогов, пеней, налоговых санкций.

Отказывая в удовлетворении заявления ООО ТСК «РегионСпецСтрой» (дело №А19-7273/2012) о признании незаконным решения Инспекции, суд признал правомерными выводы налогового органа о наличии в представленных налогоплательщиком, в обоснование расходов по налогу на прибыль и вычетов по НДС, документах недостоверных сведений. Установленные Инспекцией в ходе проведения проверки обстоятельства в совокупности и взаимосвязи свидетельствуют об отсутствии реальных хозяйственных отношений между ООО ТСК «РегионСпецСтрой» и его контрагентами, и получении обществом необоснованной налоговой выгоды.

При рассмотрения дела №А19-19643/2012 по заявлению ООО «Технология» налоговому органу удалось доказать умысел взаимозависимых лиц, направленный на создание схемы по получению необоснованной налоговой выгоды в виде налоговых вычетов по НДС, посредством сбора и представления в суд доказательств фиктивности документооборота и отсутствия реальных хозяйственных операций, явившихся основанием для получения налоговых вычетов.

В отчетном периоде налоговыми органами региона по налоговым спорам подано 6 заявлений в Высший Арбитражный Суд Российской Федерации о пересмотре в порядке надзора судебных актов, принятых в пользу налогоплательщиков. При рассмотрении одного заявления ВАС РФ Постановлением Президиума от 25.09.2012 №4050/12 частично отменил принятые по делу судебные акты, указав на правомерность доначисления и предложения к уплате ЕСН в указанном размере. Судом надзорной инстанции указано, что инспекцией установлено занижение налоговой базы по ЕСН за 2006 – 2007 годы, повлекшее за собой неполную уплату данного налога в бюджет, и имеющаяся у общества на момент вынесения решения инспекции переплата по налогу на прибыль и налогу на добавленную стоимость не опровергает факт совершения налогового правонарушения и влечет необходимость исполнения обязанности по уплате доначисленного налога.

Контактные телефоны: 28-93-89, 28-93-83.

Источник

Взыскание задолженности с организаций, индивидуальных предпринимателей

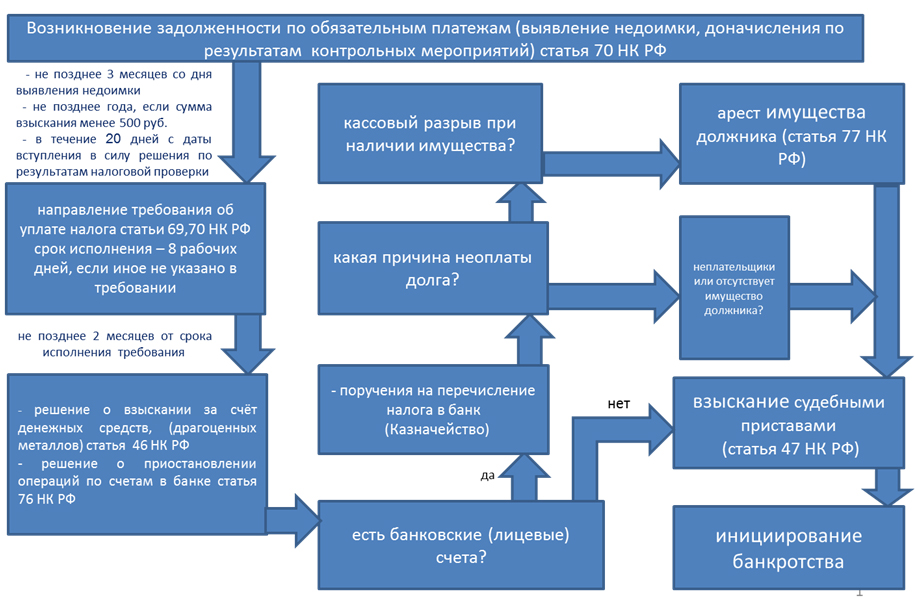

Процедура бесспорного взыскания представляет собой взыскание задолженности за счет денежных средств (драгоценных металлов) на счетах налогоплательщика и за счет иного имущества должника.

Вы не оплатили налог в установленный законодательством о налогах и сборах срок? Налоговый орган взыщет недоимку!

Выявление недоимки (ДВН)

^К началу страницы

Налоговый орган при выявлении недоимки у налогоплательщика формирует документ по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №1).

Требование об уплате

^К началу страницы

Требование об уплате налога – извещение налогоплательщика о неуплаченной сумме налога, а также об обязанности уплатить в установленный срок неуплаченные суммы.

Пунктом 1 статьи 70 НК РФ установлен трехмесячный срок для направления требования об уплате со дня ДВН. В случае, если сумма недоимки составляет менее 500 рублей – не позднее одного года со дня ДВН, по результатам налоговой проверки – в течение 20 дней с даты вступления в силу соответствующего решения.

Требование об уплате формируется по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №2).

Срок исполнения 8 рабочих дней с даты его получения, если более продолжительный период времени для уплаты налога не указан в этом требовании (пункт 4 статьи 69 НК РФ).

Способы доставки: вручается лично под расписку, направляется по почте заказным письмом, передается в электронной форме по ТКС или через ЛК налогоплательщика.

Взыскание недоимки за счет денежных средств (драгоценных металлов) на счетах налогоплательщика

^К началу страницы

Решение о взыскании формируется в случае неисполнения (частичного исполнения) требования об уплате, за исключением средств на специальных избирательных счетах, специальных счетах фондов референдума.

Принимается налоговым органом не позднее двух месяцев после истечения срока, установленного в требовании об уплате (пункт 3 статьи 46 НК РФ).

Решение о взыскании заполняется по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №4).

Налоговый орган направляет на бумажном носителе или в электронной форме в банк поручение налогового органа на списание по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №5), в пределах сумм, указанных в требовании об уплате и с учетом сумм, уплаченных налогоплательщиком по требованию об уплате.

При недостаточности средств на рублевых расчетных (текущих) счетах, налоговый орган вправе взыскать налог с валютных счетов, а при недостаточности или отсутствии средств на валютных счетах – со счетов в драгоценных металлах налогоплательщика, а также за счет электронных денежных средств.

Кроме того, налоговый орган на основании решения о взыскании за счет денежных средств, отраженных на лицевых счетах налогоплательщика, может взыскать налог с лицевых счетов, открытых в органах, осуществляющих открытие и ведение лицевых счетов в соответствии с бюджетным законодательством Российской Федерации (размер недоимки на момент принятия решения о взыскании не должен превышает 5 млн. рублей).

Не производится взыскание налога с депозитного счета (вклада в драгоценных металлах) налогоплательщика (налогового агента), если не истек срок действия депозитного договора (договора банковского вклада в драгоценных металлах).

Приостановление операций по счетам

^К началу страницы

Исполнение обязанности по уплате налогов и сборов может обеспечиваться рядом способов, одним из которых является приостановление операций по счетам.

Одновременно с вынесением решения о взыскании налоговый орган вправе приостановить операции по счетам налогоплательщика в банке.

Не подлежат приостановлению операции по специальным избирательным счетам, специальным счетам фондов референдума.

Решения о приостановлении (об отмене) приостановления заполняются по формам, утвержденным приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №№ 14,15).

Приостановление операций по счету означает прекращение банком всех расходных операций по данному счету, либо в пределах суммы, указанной в решении о приостановлении операций.

Если общая сумма денежных средств налогоплательщика, находящихся на счетах, операции по которым приостановлены на основании решения налогового органа, превышает указанную в этом решении сумму, этот налогоплательщик вправе подать в налоговый орган заявление об отмене приостановления операций по своим счетам в банке с указанием счетов, на которых имеется достаточно денежных средств для исполнения решения о взыскании налога.

При наличии решения о приостановлении, банки не вправе открывать налогоплательщику счета, вклады, депозиты и предоставлять право использовать новые корпоративные электронные средства платежа для переводов электронных денежных средств, за исключением специальных избирательных счетов, специальных счетов фондов референдума (пункт 12 статьи 76 НК РФ).

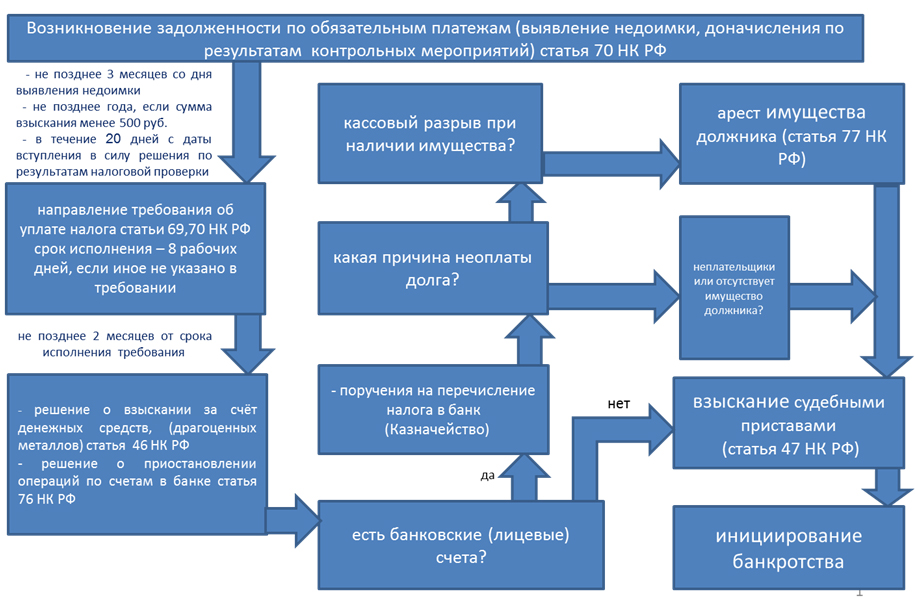

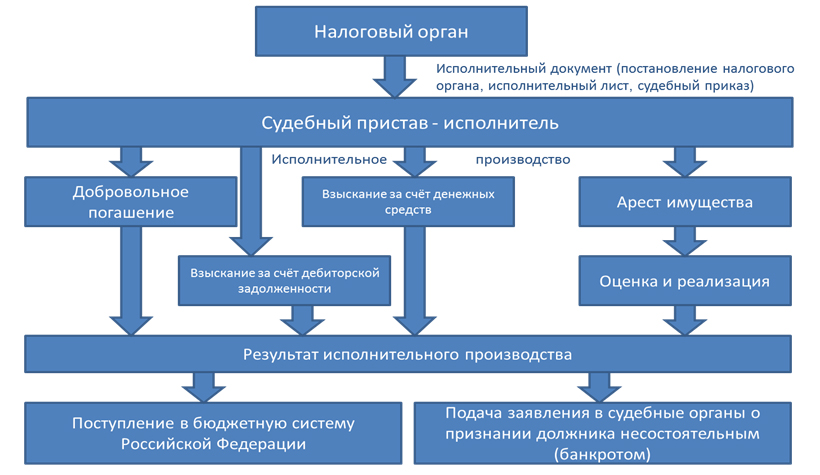

Схема принудительноого взыскание обязательных платежей в рамках исполнительного производства:

Взыскание за счет имущества

^К началу страницы

Недостаточно (отсутствуют) денежные средств (драгоценные металлы) на счетах налогоплательщика, лицевых счетах организации, либо его электронных денежных средств или отсутствии информации о счетах и (или) о реквизитах его корпоративного электронного средства платежа последних – налоговый орган взыщет за счет имущества.

Решение о взыскании за счет имущества формируется по форме, утвержденной приказом ФНС России от 13.02.2017 № ММВ-7-8/179@ (приложение №12).

Принимается налоговым органом в течение одного года после истечения срока исполнения требования об уплате налога.

Взыскание налога в судебном порядке

^К началу страницы

Взыскание налога в судебном порядке производится:

- с лицевых счетов организаций, если взыскиваемая сумма превышает пять миллионов рублей;

- в целях взыскания недоимки, возникшей по итогам проведенной налоговой проверки, числящейся более трех месяцев, с зависимых лиц, указанных в подпункте 2 пункта 2 статьи 45 НК РФ.

- с организации или ИП, если их обязанность по уплате налога основана на изменении налоговым органом юридической квалификации сделки, совершенной таким налогоплательщиком, или статуса и характера деятельности этого налогоплательщика;

- с организации или ИП, если их обязанность по уплате налога возникла по результатам проверки федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами.

Взыскание налогов в судебном порядке – в случае пропуска налоговым органом срока на бесспорное взыскание указанных сумм

^К началу страницы

Налоговый орган пропустил срок на бесспорное взыскание?

Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом.

В таком случае налоговый орган может обратиться в суд с заявлением о взыскании с налогоплательщика – причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение шести месяцев после истечения срока исполнения требования об уплате налога.

При пропуске срока принятия решения о взыскании налога за счет имущества, взыскание причитающихся к уплате сумм с указанных налогоплательщиков может производиться только в судебном порядке путем подачи налоговым органом искового заявления в арбитражный суд. В таком случае взыскание налогов производится за счет иного имущества организации на основании вступившего в законную силу решения арбитражного суда.

Источник