Налог платеж в пользу государства

Налог — обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством.

Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

В РФ различаются налоги трех видов: федеральные, региональные и местные.

Перечень налогов каждого из видов установлен Налоговым кодексом РФ.

Органы государственной власти не вправе вводить дополнительные налоги обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Элементы налога

Прежде чем взимать тот или иной налог, государство в лице законодательных или представительных органов власти в законодательных актах должно определить элементы налога.

Элементы налога – это принципы построения и организации налогов.

К элементам налога относятся:

налогоплательщик;

объект налогообложения;

налоговая база;

единица обложения;

налоговые льготы;

налоговая ставка;

порядок исчисления;

налоговый оклад;

источник налога;

налоговый период;

порядок уплаты;

срок уплаты налога.

Виды налогов

Все налоги подразделяются на несколько видов:

Прямые и косвенные налоги

Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления.

Прямыми налогами можно назвать такие, как налог на доходы физических лиц, налог на прибыль и подобные налоги.

К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги.

Аккордные и подоходные налоги

Также принято различать аккордные и подоходные налоги.

Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента.

Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода.

Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Прогрессивные, регрессивные или пропорциональные налоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги — налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает;

Регрессивные налоги — налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается;

Пропорциональные налоги — налоги, ставка которых не зависит от величины облагаемого дохода.

Основные функции налогов

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

Фискальная функция налогообложения — основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения — производные от фискальной функции.

Распределительная (социальная) функция налогообложения — состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Контрольная функция налогообложения — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Налоговая нагрузка

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП).

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны.

Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка — тем выше уклонение.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия.

Реальным плательщиком налога является тот субъект, который является:

владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения;

пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования.

Показатель «налоговая нагрузка» в России используется для анализа уровня налогов, уплачиваемых хозяйственным субъектом с целью контроля уровня выплат и выявления субъектов, потенциально уклоняющихся от налогообложения.

«Налоговая нагрузка» рассчитывается как соотношение суммы уплаченных налогов по данным отчётности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

Предельное значение показателя устанавливается ежегодно по отраслям народного хозяйства.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Налог: подробности для бухгалтера

- Расчеты по имущественным налогам

… законы, представительные органы). Устанавливая налог, представительные органы утверждают налоговые ставки … особенности исчисления и уплаты земельного налога.

Государственные (муниципальные) учреждения, … законами субъектов РФ о налоге. Устанавливая налог, законодательные (представительные) органы … порядок и сроки уплаты налога.

Плательщиками налога признаются лица, на которых … пени.

Недоимка по налогу – сумма налога, не уплаченная в … органом суммах транспортного налога и земельного налога, а также о … - Новый порядок отражения отложенного налога на прибыль на счетах бухгалтерского учета

… применением балансового метода расчета отложенного налога на прибыль каков порядок … применением балансового метода расчета отложенного налога на прибыль каков порядок … остается чистая прибыль за вычетом налога на прибыль, учитывающего влияние … и наименование показателей, раскрывающих величину налога на прибыль (

приказ

Минфина … (доходом) по налогу на прибыль понимается сумма налога на прибыль, признаваемая … налога на прибыль и отложенного налога на прибыль.

Текущим налогом на прибыль признается налог … - Особенности исчисления транспортного налога организациями

… субъектов РФ об этом налоге. При установлении налога законами субъектов РФ … порядок расчета и уплаты налога организациями.

Транспортный налог является региональным (ст. … РФ об этом налоге.

При установлении налога законами субъектов РФ … платежей по налогу

Налогоплательщики-организации исчисляют сумму налога и сумму … налоговой отчетности по имущественным налогам организаций»).

Уплата налога

Порядок и сроки … периодом. Авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в … - Как не заплатить налог на имущество за недвижимость за границей в двойном размере

… устранения двойного налогообложения путем зачета налога, уплаченного на территории иностранного государства … нужно указать документ, подтверждающий уплату налога на территории иностранного государства.

… нужно представить документ, подтверждающий уплату налога, заверенный налоговым органом соответствующего иностранного … государства, а для налогов, удержанных в соответствии с … согласно законодательству другого государства сумма налога в отношении имущества, принадлежащего … - Новые сроки уплаты налогов и взносов и сдачи отчетности в 2020 году

… важных решениях, касающихся сроков уплаты налогов, страховых взносов и представления отчетности … важных решениях, касающихся сроков уплаты налогов, страховых взносов и представления отчетности … экономики» – значительно переносятся сроки уплаты налогов, страховых взносов и представления отчетности … ), за исключением НДС, налога на профессиональный доход, налогов, уплачиваемых в качестве налогового … представлению которых предусмотрена законодательством о налогах и сборах, срок представления которых …

- Изменения в имущественных налогах и их администрировании

… бесконтактных способов администрирования уплаты налогов стало приоритетным направлением деятельности … исполнения обязательств по имущественным налогам – рассмотрим в статье. … бесконтактных способов администрирования уплаты налогов стало приоритетным направлением деятельности … налогов, уплачиваемых автономными учреждениями, относятся:

налог на имущество организаций;

налог на землю;

транспортный налог … .

База для исчисления этих налогов … - Организация на ЕСХН: нужно ли подавать заявления по льготам на транспортный налог и налог на имущество

… заявления по льготам на транспортный налог и налог на имущество?

Организация находится … заявления по льготам на транспортный налог и налог на имущество?

По данному … придерживаемся следующей позиции:

Налогоплательщики транспортного налога, имеющие право на налоговые льготы … РФ.

Объектом налогообложения по транспортному налогу признаются автомобили, мотоциклы, мотороллеры, … решений

. Освобождение от обложения транспортным налогом сельхозтехники;

— Вопрос: Организация-сельхозтоваропроизводитель … - Порядок представления деклараций по налогу на имущество за 2019 год, авансового расчета по налогу на имущество за 1-й кв. 2020 года, а также налоговых деклараций по земельному и транспортному налогам

… имеющейся у налогового органа.

Транспортный налог

Налогоплательщики-организации по истечении налогового … соответственно, представлять декларации по транспортному налогу не должна.

Декларации по транспортному … формат представления декларации по транспортному налогу в электронном виде утверждены приказом … :

—

Энциклопедия решений

. Декларация по налогу на имущество организаций и расчеты …

—

Энциклопедия решений

. Декларация по земельному налогу;

—

Энциклопедия решений

. Декларация по транспортному … - Камеральная проверка декларации по налогу на прибыль

… применение налогоплательщиком пониженных ставок по налогу на прибыль, установленных гл. … КНП в отношении декларации по налогу на прибыль, представленной отдельными … применение налогоплательщиком пониженных ставок по налогу на прибыль, установленных гл. … КНП декларации налоговая проверка по налогу на прибыль участника договора … применение налогоплательщиком пониженных ставок по налогу на прибыль, установленных гл. … инвестиционного проекта (РИП), по налогам, при исчислении которых были использованы …

- НДС и налог на прибыль: отражаем в учете

… работ, оказании услуг), перечислению налога в бюджет отражаются в бухгалтерском … доходов, с которых исчисляется сумма налога.

** По соответствующим аналитическим счетам, … ст. 172 НК РФ).

Начисление налога, предъявленного учреждению поставщиками (подрядчиками, … уплате в бюджет, на сумму налога, предъявленного поставщиками (подрядчиками, исполнителями) … , подлежат восстановлению в размере налога, принятого к вычету по … НК РФ объектом обложения налогом на прибыль признается полученная налогоплательщиком … - Налог на прибыль: установление действительных налоговых обязательств по результатам ВНП

… этом размер доначисляемых налоговым органом налогов должен соответствовать действительной налоговой … размер доначисляемых налоговым органом налогов должен соответствовать действительной налоговой … ним и подлежащего уплате налогоплательщиком налога, налоговым органам необходимо учитывать, … обязательных платежей признается дата начисления налогов (сборов).

Руководствуясь данными нормами, … расчета, объясняющего методику производимых доначислений налогов проверяемому налогоплательщику;

нужно принимать … - «Кризисная» отсрочка (рассрочка) по уплате налога

… рассрочки) по уплате налогов, авансовых платежей по налогу и страховых взносов организациям … (рассрочка по уплате налога) применяется в отношении налогов (за исключением акцизов … кадастровая стоимость которого превышает сумму налогов или страховых взносов, включаемых в … муниципальных образований о местных налогах и сборах для исполнения … обязанности по уплате налогов, авансовых платежей по налогам и страховых взносов … повторное предоставление отсрочки по уплате налогов, в отношении которой вынесено …

- О распределении сумм имущественных налогов при наличии ОПХ

… взносов?

В отношении земельного налога и налога на имущество Минфин в … товаров (работ, услуг, имущественных прав);

налога на прибыль;

платежей за сверхнормативные … ), расходы на уплату указанных налогов учитываются в уменьшение дохода организации … расходы в виде сумм земельного налога по земельным участкам, занятым … в котором подчеркнуто:

суммы транспортного налога, относящиеся к обслуживанию объектов обслуживающих … не обязывает пропорционально распределять суммы налогов в случаях, когда имущество … - Комментарий к Приказу ФНС об утверждении порядка заполнения декларации по налогу на имущество организаций в электронной форме

… Порядок);

формат представления декларации по налогу на имущество организаций в электронной … РФ отменена обязанность плательщиков налога на имущество организаций по … учреждения должны заполнить декларацию по налогу на имущество следующим образом: … базы и исчисление суммы налога в отношении подлежащего налогообложению … объекте недвижимого имущества, облагаемом налогом по среднегодовой стоимости».

В … Отражается среднегодовая стоимость не облагаемого налогом недвижиомого имущества за налоговый … - Прибыль без налога для казенных учреждений

… от реализации нефинансовых активов облагались налогом в общеустановленном порядке (письма … Что делать с теми суммами налога, исчисленными и уплаченными казенными … установленному ст. 286 НК РФ, налог определяется как соответствующая налоговой ставке … доля налоговой базы. Сумма налога по итогам налогового периода рассчитывается … .

Исходя из ставки налога и прибыли, облагаемой налогом, рассчитанной нарастающим итогом … учреждений, поскольку освобождают от обложения налогом почти все доходы, полученные …

Источник

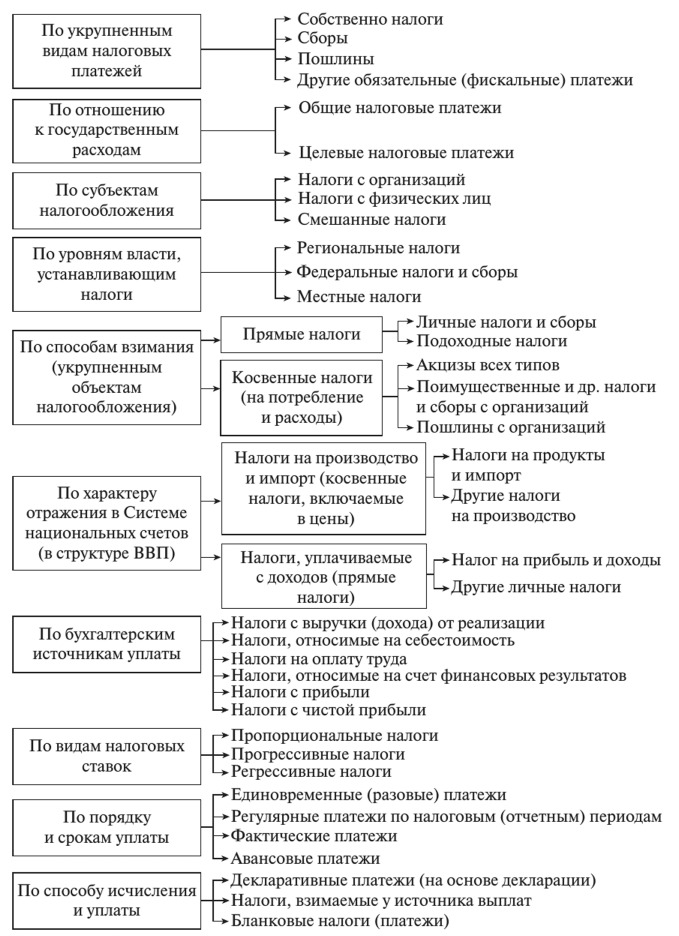

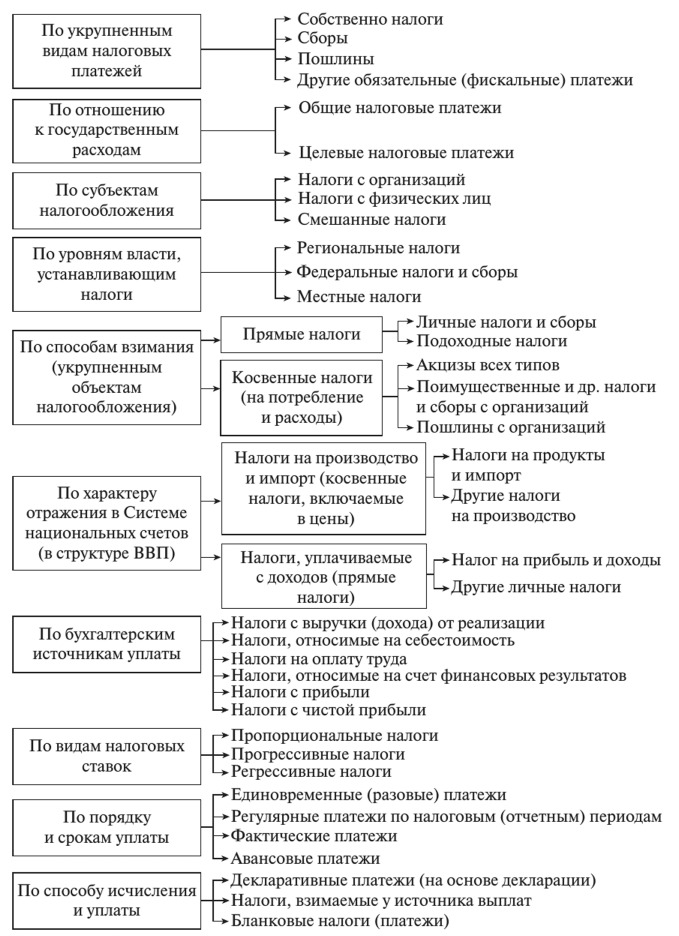

Тип налогового платежа — это определение вида платежа в классификации фискальных отчислений в бюджет государства. Несмотря на то, что в действующем фискальном законодательстве отсутствует данное понятие, термин широко применяется в хозяйственной деятельности субъектов. В статье расскажем о действующей классификации налоговых платежей по типам.

Тип налогового платежа

Чиновники не предусмотрели конкретных определений и классификации фискальных расчетов по типам и ключевым признакам. В общепринятом понятии налоговый платеж (НП) — это перечисление денежных средств налогоплательщика либо налогового агента в пользу государственного бюджета соответствующего уровня в счет погашения задолженностей по налоговым обязательствам.

Простыми словами, НП — это уплата конкретного обязательства в бюджет. В зависимости от общепринятой классификации налоговых изъятий, можно выделить следующие виды налоговых платежей:

- Налог — это способ принудительного изъятия средств налогоплательщика в пользу государства, причем на безвозмездной основе. Иными словами, физическое лицо, индивидуальный предприниматель, организация уплачивают в бюджет определенную часть от собственных средств (доходов, имущества, прочих активов) с целью финансового обеспечения государства.

- Сбор — это плата за определенные юридически значимые действия, которые осуществляются государственными и(или) муниципальными органами власти в пользу налогоплательщиков.

- Пошлина — это оплата действий органов власти федерального, регионального и муниципального уровней юридического, правового или же административного характера. Например, таможенные или государственные пошлины взимаются за разрешение на ввоз товаров или за регистрацию прав в госреестрах.

В 2017 году данный перечень был расширен новым понятием «взнос». Данный термин определяет обязательства налогоплательщиков уплачивать средства в государственный бюджет в пользу страхового обеспечения граждан. Иными словами, деньги, зачисляемые в счет страховых взносов, формируют внебюджетные фонды, за счет которых, в свою очередь, населению производятся определенные выплаты. Например, выплачиваются пенсии, пособия по временной нетрудоспособности или по беременности и родам. А также граждане России обеспечиваются бесплатной медицинской помощью за счет средств внебюджетных фондов (ОМС).

Классификация фискальных обязательств

Основные виды налоговых платежей в РФ определяются по многочисленным признакам. Так, действующую классификацию можно представить в виде следующей схемы:

Разобраться в том, к какому виду относится конкретный налог или сбор, поможет подробная статья «Действующая классификация налогов с примерами».

Иные фискальные изъятия

Помимо основной классификации, в составе фискального обременения можно отметить такие оплаты, как:

- сбор за негативное воздействие на окружающую среду;

- торговый и курортный сборы;

- платежи за добычу полезных ископаемых;

- взносы на травматизм (страховое обеспечение от несчастных случаев и профзаболеваний);

- иные формы изъятия.

Отличительной особенностью таких форм изъятия является то, что нормы утверждены не НК РФ, а иными нормативно-правовыми актами РФ. Однако все эти сборы и уплаты можно смело отнести к фискальным платежам. Это связано еще и с тем, что большинству налогоплательщиков безразлично, на основании какого нормативно-правового акта производится конкретный вид государственного изъятия. По большей степени плательщиков фискального обременения интересуют размеры обязательств, действующие льготы и послабления, а также способы снижения нагрузки по налогам, пошлинам и сборам.

Отметим, что действующее законодательство предусматривает многообразие форм, схем и методов оптимизации налогов и минимизации фискальных обязательств. Подробнее о том, как существенно снизить суммы уплаты в бюджет, читайте в специальном материале «Законные способы оптимизации налогообложения».

Источник